מנהלים 2024מקום 1 - חנן פרידמן: "לא הצלחנו לשכנע שלא נכון להטיל מס מיוחד על הבנקים"

מנהלים 2024

מקום 1 - חנן פרידמן: "לא הצלחנו לשכנע שלא נכון להטיל מס מיוחד על הבנקים"

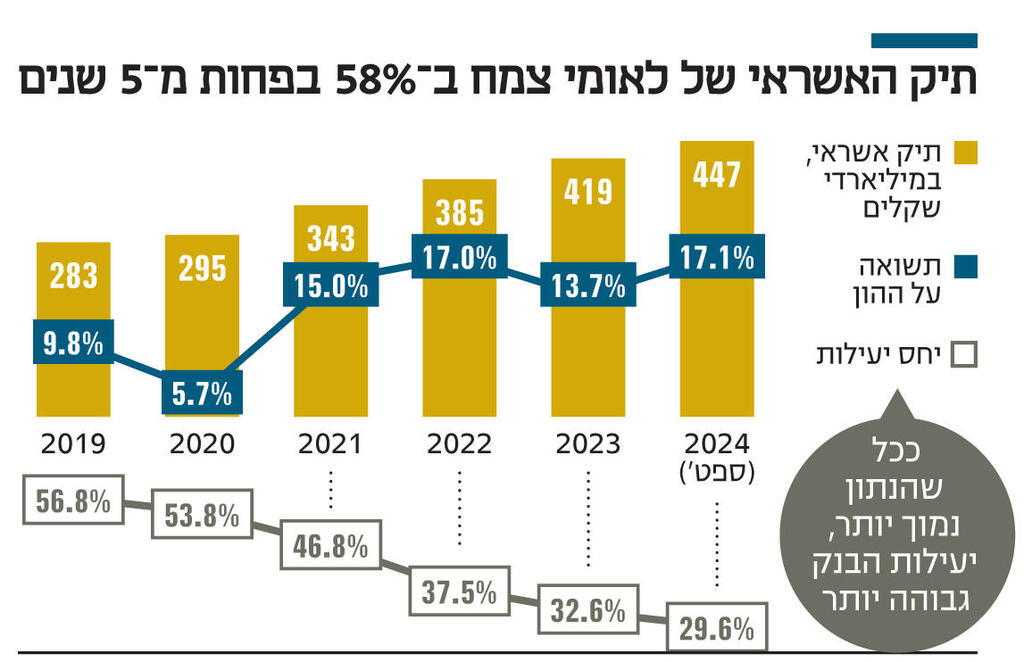

חמש שנים אחרי מינויו לתפקיד הצליח חנן פרידמן להפוך לשחקן אגרסיבי בנדל"ן, במשכנתאות ובהתנהלות מול ועד העובדים. התוצאה: לאומי הפך לבנק בעל יחס היעילות הטוב ביותר במערכת הבנקאית, ועקף את הפועלים במונחי רווח ושווי שוק

כשחנן פרידמן נכנס ב־2019 ללשכת מנכ״ל בנק לאומי הוא היה דמות די אנונימית בשוק ההון הישראלי. זאת, בניגוד לקודמתו בתפקיד, רקפת רוסק עמינח, שהייתה מוכרת בברנז'ה העסקית עוד לפני שהפכה למנכ"לית הבנק. חמש שנים אחרי מינויו מגיע פרידמן למקום הראשון בדירוג 50 המנהלים הטובים של כלכליסט, המתבסס על הציונים שהעניקו מנהלי ההשקעות והאנליסטים מ-28 גופים מוסדיים למנכ"לי החברות במדד ת"א 125.

לדירוג המלא של 50 המנהלים לחצו כאן

פרידמן אמנם היה מינוי פנימי לתפקיד, אך הוא אינו בנקאי. הרקע שלו הוא משפטי, והוא היה בין היתר היועץ המשפטי של קבוצת הראל לפני שהגיע אל הבנק. למרות זאת, הוא נכנס לתפקיד בסערה, והחל לבצע מהפכות בבנק. לאומי, שהיה שמרן תחת ניהולה של רוסק עמינח בכל הקשור לצמיחה באשראי, הפך תוך זמן קצר לשחקן אגרסיבי וצומח בעיקר באשראי לנדל"ן ובמשכנתאות.

בשנותיו הראשונות פרידמן, שאינו נרתע מעימותים נקט בגישה כוחנית מול ועד העובדים. שיאם של אותם עימותים היה בהכרזה של הוועד על סכסוך עבודה והפגנות שקיימו מול לשכתו.

לאומי נחשב אז לבנק עם יחס יעילות חלש, עם גמישות ניהולית נמוכה, ועם שכר גבוה ביחס לתפוקה של חלק מסוים מהעובדים, שנבע מהסכמי שכר ישנים.

פרידמן ביצע צעדים אגרסיביים שהתבטאו גם בהסכמי השכר וגם ביצירת קשר הדוק יותר בין תגמול להישגים. בשורה התחתונה, כשנכנס פרידמן לתפקידו, עמד יחס היעילות של הבנק על 55% (קרי יותר ממחצית מההכנסות נבלעו בשורת ההוצאות התפעוליות). כיום, יחס היעילות של לאומי הוא הטוב במערכת הבנקאית, ונחשב לטוב גם במונחים עולמיים, כשהוא עומד בתשעת החודשים הראשונים של שנת 2024 על 29.6% בלבד.

גורמים העובדים בבנק לאומי אומרים שפרידמן הוא מנהל ריכוזי, יורד לפרטים, תובעני בהישגים, ולעובדים רבים היה קשה עם הגישה שהביא לבנק לעומת מה שהורגלו בעבר, אבל מבחינת המשקיעים — הגישה הזו הביאה לתוצאות.

לא רק בזכות הריבית

כל הבנקים נהנים בשנתיים האחרונות מעדנה בזכות הריבית הגבוהה והאינפלציה, שמנפחת את הכנסות המימון שלהם. הבנקים, ובהם לאומי, סופגים ביקורת על כך שניצלו בצורה מיטבית את המגמה הזו על חשבון הציבור, כשבצד האשראי גלגלו את עליית הריזבית ללקוחות, ובצד הפיקדונות העלו בצורה חלקית ביותר למשקי הבית, ועל מאות מיליארדי השקלים השוכבים בחשבונות העו"ש הם כמעט ולא משלמים ריבית. לאומי אמנם היה הראשון ונותר מהבנקים הבודדים שמשלמים ריבית ללקוחות על העו"ש, אך מדובר בריבית סמלית ביותר, שניתנת תחת התניות ומגבלות.

את תשעת החודשים הראשונים של שנת 2024 סיים לאומי עם הרווח הגבוה במערכת שעמד על 7.3 מיליארד שקל, עלייה של מעל ל־40% לעומת התקופה המקבילה.

למרות שכל הבנקים נהנים משיפור חד ברווחיות בזכות הריבית הגבוהה, מנהלי ההשקעות בחרו בכל זאת לתת לפרידמן את הציון הגבוה ביותר מבין מנהלי הבנקים. לאורך שנים לאומי ובנק הפועלים התחרו ראש בראש על התואר מי הבנק הגדול במונחי שווי שוק. היום לאומי מתבסס בתואר זה עם שווי שוק של 64 מיליארד שקל, הגבוה ביותר מ־10% לעומת השווי של פועלים.

את הנקודה שהובילה את לאומי להפוך לבנק הגדול במדינה ולחברה עם שווי השוק הגבוה בבורסה, אפשר לסמן בקורונה. פרידמן העריך שלאחר הקורונה המשק יחווה ריבאונד, והכין את הבנק לסיטואציה הזו. לאומי הגדיר מנועי צמיחה עיקריים לצמיחה עסקית בראשם האשראי העסקי והמשכנתאות. ואכן — אחרי שהמשק החל להתאושש מהמגפה, בלט הבנק בצמיחה חדה ודו־ספרתית בתחומים הללו.

הצמיחה החדה הזו לוותה גם בביקורת - האם לאומי מגזים, מגדיל סיכון כדי לצמוח וסוחף אחריו את המתחרים שנאלצים ליישר קו או לאבד עסקאות. היו גם תחומים, בעיקר בנדל"ן, שבהם בנק ישראל התערב והורה לכל הבנקים להיות יותר שמרניים באשראי שהם נותנים.

בינתיים לא ניכר שהבנק הסתבך בעסקאות מימון בעייתיות, ושיעור ההפרשות והאשראי הבעייתי שלו עדיין טוב אל מול ממוצע המערכת. אולם כמובן שעוד מוקדם לקבוע סופית האם הצמיחה החדה הייתה נכונה, שכן המשק טרם נקלע למיתון או למשבר בענף הנדל"ן.

נושא נוסף שפרידמן החליט לשים עליו דגש הוא השירות בבנק, תחום שהיה חלש בלאומי לאורך השנים. פרידמן סימן את הנושא כפרויקט מרכזי בקדנציה שלו, והוא גם לווה בקמפיינים פרסומיים נרחבים במיוחד. בלאומי מתעקשים שלא מדובר בגימיק בלבד אלא בעבודת חריש עמוק שמגיעה עד לאחרון עובדי הסניפים. פרידמן עצמו מנהל לפחות אחת לשבוע ישיבה בת 3 שעות שעוסקת בתלונות לקוחות, ובמשרדו בלוד מוקרנים דרך קבע על מסך גדול נתוני זמן אמת של מדדי השירות בבנק.

סוגיה נוספת שהייתה על שולחנו של פרידמן, והטיפול בה נחשב לשנוי במחלוקת היא פפר, הבנק הדיגיטלי של לאומי שהוקם בקול תרועה רמה על ידי קודמתו רוסק־עמינח, ובהשקעה של מאות מיליוני שקלים. בדיעבד פפר לא ייצר מהפכה. פרידמן החליט על מהלך מורכב לטיפול בפפר: מצד אחד המותג והממשק של פפר נשמרים, אבל התשתית הטכנולוגית שלו שאמורה הייתה גולת הכותרת של הפרויקט, ובעתיד אף להחליף את המערכות של לאומי — נסגרה. האם פפר בקונסטלציה הזו יצדיק את קיומו של מותג נפרד מלאומי? נראה שפרידמן מעדיף לנסות את האפשרות הזו לפני שיקבל החלטה קשה כמו החלטה לסגור אותו.

המחיקה בארה"ב

בקדנציה שלו פרידמן גם קיבל החלטה דרמטית בנוגע לפעילות הבנק בארה"ב. לאומי, בדומה לבנקים ישראלים נוספים התמודד בעבר עם חקירה של הרשויות האמריקאיות, שגזלה מהבנק משאבים ניהוליים וכספיים רבים. פרידמן החליט שהסיכון באי עמידה בכללי הרגולציה האמריקאיים הנוקשים גבוה מדי, ובחר להוביל מהלך למיזוג לאומי ארה"ב עם ואלי בנק האמריקאי.

עסקת המיזוג הותירה את לאומי כבעל המניות הגדול בוואלי בנק הציבורי (14.2%). החשיפה הישירה שלו לכללי הציות האמריקאים אמנם נמוכה, אבל החשיפה שלו למחיר מניית הבנק גבוהה. ואכן, זמן קצר לאחר השלמת העסקה, מגזר הבנקאות בארה"ב נקלע למשבר בעקבות נפילת סיליקון ואלי בנק (אין קשר לוואלי בנק של לאומי), מה שגרם לנפילות במניות הבנקים בארה"ב, ואילץ את לאומי לבצע מחיקה גדולה של 1.5 מיליארד שקל בשווי האחזקות בתוך זמן קצר. המזל של פרידמן הוא ששאר רווחי הבנק עלו בצורה כה משמעותית באותה תקופה בזכות הריבית, כך שזו הייתה "מכה קלה בכנף".

למרות המחיקה, פרידמן עדיין חושב שזו עסקה מצוינת, שגם מאפשרת לבנק ליהנות מדיבידנד שוטף, וגם מאפשרת לבנק שיתוף פעולה עסקי של העמדת אשראי משותפת עם ואלי (כלל האשראי המשותף עומד על כ־1.5 מיליארד דולר), ללא סיכוני רגולציה. בנוסף, בלאומי מציינים שמאז הספיקה המניה להתאושש, כך שההפחתות שבוצעו בעבר לא מעידות על השווי האמיתי.

בעשור האחרון הקדנציות של רוב מנכ"לי הבנקים הסתיימו לאחר כ־5 שנים, והשאלה אם גם הקדנציה הסוערת שלו לקראת סיום. "הוא לא אחד שמחפש להרוויח הרבה כסף ולכן מגבלת שכר הבכירים לא מפריעה לו", אומר גורם שמכיר את פרידמן, שכבר הספיק לעבוד עם שלושה יושבי ראש לבנק. "גליה מאור הייתה 17 שנה בתפקיד, חנן עוד עשוי לעקוף אותה", הוא טוען.

• גיל: 53

• מגורים: פתח תקווה

• ותק בתפקיד: 5 שנים

• דירוג קודם: 10

ציון סופי: 8.25

"הממשלה חייבת לשחרר חסמים"

חנן, מה ההצלחה ומה הפספוס המרכזיים שלך השנה?

"ההצלחה היא שווי השוק שלנו שגדל משמעותית וחצינו כבר את רף 65 מיליארד השקלים. הפספוס הוא שלא הצלחנו לשכנע את קובעי המדיניות, וכנראה גם חלק מהציבור, שלא נכון להטיל מס מיוחד על הבנקים, שכן רוב הרווחים של הבנקים חוזרים לציבור דרך הפנסיות, היות והם בעלי המניות המרכזיים של הבנקים".

מה היעד המרכזי שלך לשנה הבאה?

"נמשיך קדימה עם מהפכת השירות שאנחנו מובילים במערכת הבנקאית. השתפרנו בפרמטרים רבים בשנה החולפת, אבל יש לנו עוד הרבה עבודה בתחום. אנחנו הבנק הכי גדול בישראל, ומעבר לכל יעד עסקי - אנחנו מחויבים לתת ללקוחות שלנו את השירות הכי טוב שיש. אני מאמין בזה באמונה שלמה וזה המסר שאני מעביר גם למנהלים ולעובדים שלנו בבנק".

האם המלחמה שינתה משהו בצורת הניהול שלך?

"המלחמה חידדה אצלי את ההכרה בכך שתפקידנו כאחד הגופים הגדולים במשק הוא להמשיך להניע את גלגלי הכלכלה הישראלית - ולא משנה מה האתגרים שניצבים לפתחנו. מאות עובדים שלנו שירתו תקופה ממושכת במילואים, בנוסף לשירות של בני או בנות זוג של עובדים רבים, ועדיין - ידענו לנהל את המשאב האנושי בצורה כזו שגם נוכל לשמור על הרציפות העסקית וגם לדאוג לרווחת העובדים ובני ובנות זוגם".

מה צריך לעשות כדי לאושש את המשק?

"הממשלה חייבת לשחרר חסמים, להפחית משמעותית את הבירוקרטיה ולאפשר למגזר העסקי לקדם באופן מואץ פרויקטים בתחום התשתיות הלאומיות. זו הדרך הבטוחה להתאוששות מהירה של המשק".