"אנחנו באזורי התחתית ומעכשיו אלוני חץ יכולה לראות עתיד חיובי"

"אנחנו באזורי התחתית ומעכשיו אלוני חץ יכולה לראות עתיד חיובי"

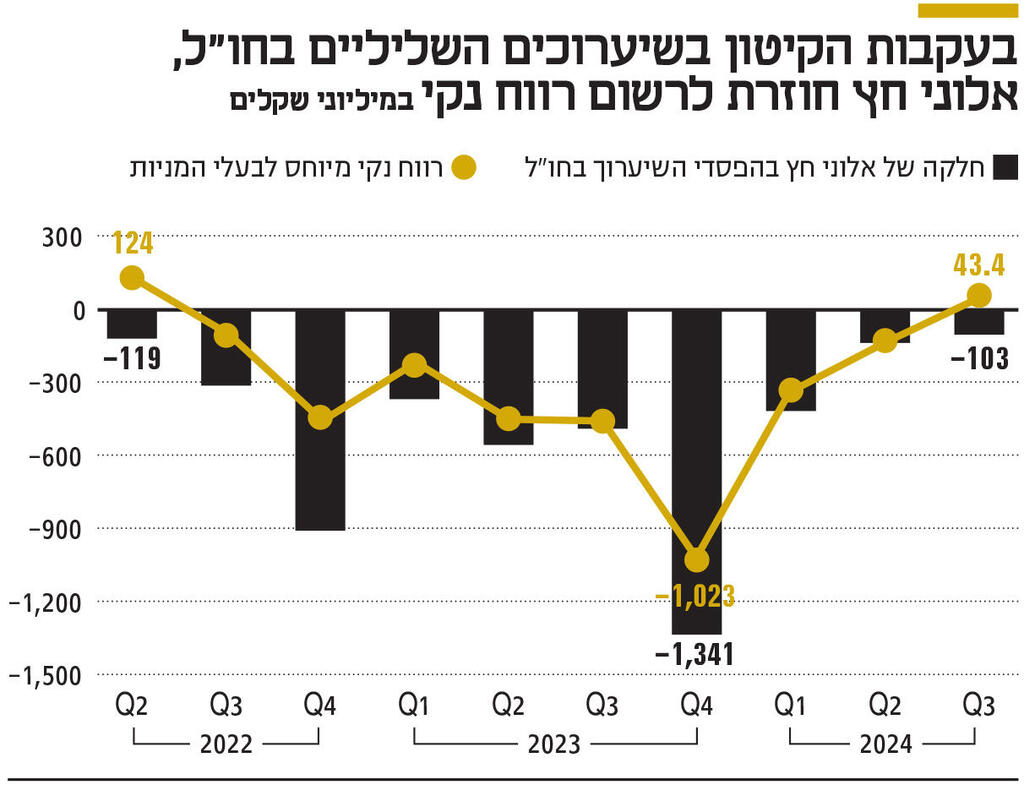

חלקה של חברת הנדל"ן בשיערוכים השליליים של החברות־הבנות בחו"ל ירד ל־103 מיליון שקל, הנמוך ביותר מאז שאלה החלו ב־2022. אחרי 8 רבעונים הפסדיים, אלוני חץ מסכמת רבעון חיובי בשורת הרווח

אחרי שמונה רבעונים הפסדיים רצופים, אלוני חץ מסכמת את הרבעון השלישי של 2024 עם רווח נקי. השיערוכים השליליים מהחברות־הבנות בארה"ב במגמת ירידה וקוזזו בשיערוכים חיוביים של אמות (51%), זרוע הנדל"ן המניב של הקבוצה בישראל. המנכ"ל והמייסד נתן חץ אופטימי לגבי ההמשך: "היו לנו שנתיים לא טובות, בעיקר בארה"ב. עכשיו אנחנו בשעה שש של שעון החול הנדל"ני (בכך התכוון שמחוגי השעון מצויים בחלקו התחתון ולקראת מסלול עלייה — א"פ). השמאים בארה"ב מעריכים שאנחנו באזורי התחתית ומעכשיו יכולים לראות עתיד חיובי".

לאלוני חץ החזקות בשלוש חברות נדל"ן מניב שפועלות בחו"ל בתחום המשרדים: CARR (48%) ו־AH Boston (55%) בארה"ב, ו־Brockton Everlast בבריטניה (85%). השלוש נפגעו מהמשבר המתמשך בשוק המשרדים ומהריבית שעלתה מאז 2022, ושווי נכסיהן שוערך לשלילה. חלקה של אלוני חץ בכך הגיע ב־2022 ל־1.3 מיליארד שקל, ב־2023 ל־2.8 מיליארד שקל, ובמחצית הראשונה של 2024 ל־555 מיליון שקל. אך בהתאם לאופטימיות שהביע חץ, קצב השיערוכים השליליים מאט, ומ־1.3 מיליארד שקל ברבעון האחרון של 2023, חלקה של אלוני חץ בשיערוכים השליליים בחו"ל ירד ל־418 מיליון שקל ברבעון הראשון של 2024 ו־137 מיליון שקל ברבעון השני, כשברבעון השלישי הוא עמד על 103 מיליון שקל ‑ הנמוך ביותר מאז תחילת השיערוכים השליליים ב־2022.

באלוני חץ הסבירו כי לצד מגמת החזרה לעבודה במשרדים ניתן לראות ירידה בתמריצים שמעניקים בעלי נכסים לשוכרים ועצירה במחירי השכירות אחרי תקופה ארוכה של ירידות. בחברה מזהים ירידה בשטחי המשרדים הפנויים בוושינגטון – אזור פעילותה של CARR, ומעריכים כי "היקף ההשכרות הצפוי לשנת 2024 במלואה יהיה הגבוה ביותר מאז 2020". בבוסטון, שבה CARR פועלת לצד AH Boston, מזהים באלוני חץ עלייה של 13% בביקושים. חלק גדול מהם של שוכרים גדולים שמחפשים שטחים נרחבים. האופטימיות של החברה נסמכת גם על הצלחתה של CARR להשכיר מחדש שטחים באחד מנכסיה, שאותם Fannie Mae, שוכרת עיקרית בו, הודיעה שתעזוב.

לאור הרחבת היקפי ההשכרה של CARR, נרשמו בנכסיה ברבעון שיערוכים חיוביים של 27 מיליון דולר. אלה קוזזו בשיערוכים שליליים של 69 מיליון דולר בנכסי AH Boston. זאת, כתוצאה מעליית שיעורי ההיוון ב־0.5% ומירידה בהנחות ההשכרה העתידיות לאור ביקושים נמוכים בתחומי מדעי החיים (שאחד מנכסיה משמש מעבדות בתחום זה — א"פ). חלקה של אלוני חץ בכך הסתכם בהפסד של 93 מיליון שקל, ולכך נוספו עוד 10 מיליון שקל, חלקה בשיערוכים השליליים של ברוקטון בבריטניה. אולם 168 מיליון שקל, חלקה בשיערוכים חיוביים בנכסיה של אמות, קיזזו הפסד זה והובילו לרווחי שיערוך של 66 מיליון שקל.

מבחינת מדדי הפעילות האופרטיביים, ה־NOI (הכנסות תפעוליות נטו) מפעילות הנדל"ן המניב של הקבוצה ברבעון עלה ב־7% ל־313 מיליון שקל, בעיקר בהשפעת פעילותה של אמות. בפעילותה של אנרג'יקס (50%), המהווה את זרוע האנרגיה המתחדשת של הקבוצה, עלה ה־NOI ב־31% ל־163 מיליון שקל. ה־FFO, תזרים המזומנים מפעילות ריאלית של אלוני חץ (מהווה מדד מקובל למדידת רווחיותן של חברות נדל"ן מניב), ירד ב־24% ל־106 מיליון שקל.

בסיכום ינואר עד ספטמבר ה־NOI מפעילות הנדל"ן הסתכם ב־901 מיליון שקל ועלה ב־4% וה־FFO ירד ב־12% ל־410 מיליון שקל. באלוני חץ הסבירו את הירידה בקיטון בהחזקותיה באמות לאחר מכירת מניות (2.5%) לכלל ביטוח בנובמבר 2023, בעלייה בהוצאות אנרג'יקס להרחבת פעילותה בארה"ב, במסירת נכסים של CARR ובעלייה בהוצאות המימון.

העלייה בהכנסות ובשיערוכים החיוביים הובילו את אלוני חץ לרווח נקי חשבונאי של 43 מיליון שקל המיוחס לבעלי המניות לעומת הפסד של 459 מיליון ברבעון המקביל.

אלוני חץ גייסה ביולי 323.5 מיליון שקל בהנפקת מניות ואופציות, ובאוקטובר גייסה מאהרון פרנקל 685 מיליון שקל נוספים תמורת 10% ממניותיה. הגיוסים נועדו לצמצם את המינוף של החברה, שהגיע בסוף ספטמבר ל־54% וירד ל־39%.

שווייה של אלוני חץ עומד על 6.3 מיליארד שקל, נמוך ב־40% משווי השיא שלה, שנרשם בתחילת 2022, ועמד על 10.5 מיליארד שקל. חץ מחזיק ב־12.5% ממניותיה ופרנקל ב־12%, כשלצידם הגופים המוסדיים הפניקס (12%), מנורה (7%), מגדל (6%) והראל (5%).

מאז גיוס ההון ביולי המניה עלתה ב־25%, אך מפגינה ביצועי חסר ביחס למדד ת"א־נדל"ן, שעלה ב־31%. מאז כניסתו של פרנקל, עלתה אלוני חץ ב־3% בלבד לעומת 13% שעלה המדד. אלוני חץ תחלק בדצמבר דיבידנד של 39 מיליון שקל.