ניתוחשוק הדירות התחמם בקריית שמונה ונהריה עוד לפני הפסקת האש

ניתוח

שוק הדירות התחמם בקריית שמונה ונהריה עוד לפני הפסקת האש

הביקושים הכבושים החלו להשתחרר ויחד עם עליית המע"מ הצפויה והמשקיעים מחו"ל דחפו את רוכשי הדירות לסגור עסקאות. דצמבר צפוי להסתיים עם משכנתאות בהיקף של 9.5 מיליארד שקל, הנתון הגבוה ביותר השנה. מנהל המשכנתאות של מזרחי טפחות על טרנד הלוואות הבלון: "יתכווץ בשנה הבאה ויהווה אחוזים בודדים מהשוק"

אף על פי שהריבית נותרה גבוהה, ולמרות המלחמה, נראה ששוק הדיור חוזר בחודשים האחרונים לשגרה עם עלייה בהיקף העסקאות והמחירים ששבו לעלות. במערכת הבנקאית מציינים כי חודש דצמבר מסתמן כחודש החזק ביותר השנה בשוק המשכנתאות. להערכתם, הוא צפוי להסתיים עם משכנתאות חדשות בהיקף באזור 9.5 מיליארד שקל לעומת 5.6 מיליארד שקל בלבד בדצמבר אשתקד, עת המשק עוד היה שרוי בהלם מהמלחמה שנפתחה.

הפעילות הגבוהה בחודש דצמבר ממשיכה מגמה שהחלה בחודשים האחרונים של ביקושים כבושים שהחלו להשתחרר. בנוסף לכך עליית המע"מ ב־1% בתחילת השנה הקרובה מהווה גם כן זרז לרוכשי הדירות בתקופה זו לסגור עסקאות, בטרם תיכנס לתוקף.

"העלאת המע"מ הצפויה דוחפת את הפעילות בחודש האחרון. עלייה של 1% במחיר הדירה זה הרבה כסף, וזה מאיץ את מכירות דירות יד ראשונה", אומר דרור פלדמן, מנהל פעילות המשכנתאות של מזרחי טפחות, הבנק הגדול ביותר בתחום המשכנתאות.

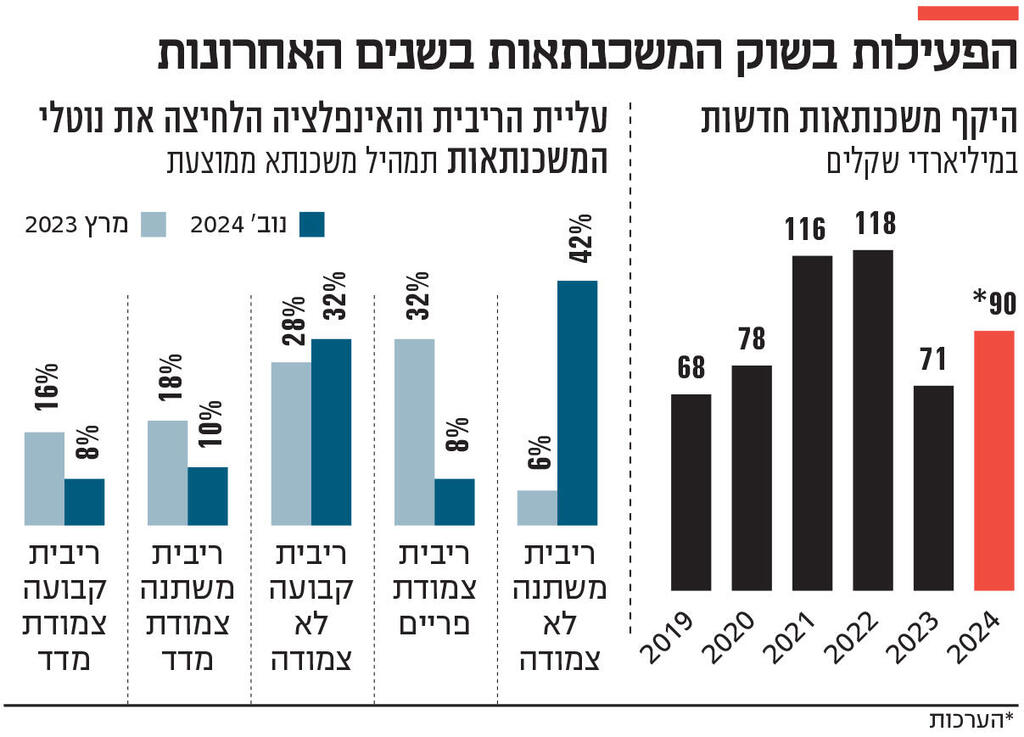

שנת 2024 צפויה להסתיים עם משכנתאות חדשות בהיקף של כ־90 מיליארד שקל. מדובר אומנם בעלייה של יותר מ־25% לעומת נתוני שנת 2023, שהיתה שנה חלשה בשל עליית הריבית והמלחמה, אך עדיין אלה נתונים נמוכים לעומת שנות השיא של 2022-2021, אז נלקחו בכל שנה משכנתאות בהיקף של יותר מ־115 מיליארד שקל.

שנת 2024 התחילה חלש למדי על רקע השפעות המלחמה. אולם בחודשים האחרונים חזר המשק לשגרה, והביקושים הכבושים החלו להשתחרר. לדברי פלדמן, באופן מפתיע העלייה בפעילות נרשמה גם באזורים שנפגעו במלחמה. "דווקא בערים שספגו מכה כמו אופקים, נתיבות ואשקלון רואים היום יותר רכישות. גם בצפון בערים כמו חיפה, נהריה וקריית שמונה יש יותר עסקאות בחודשים האחרונים, כאשר החזרה שם לפעילות היתה עוד לפני שהגיעה הפסקת האש. העלייה באזורים הללו נעשית גם מצד משקיעים, אך לא רק הם. כנראה שרוכשי הדירות רואים באזורים הללו הזדמנות מתוך הנחה שהם יחזרו בקרוב לשגרה, וגם יעברו שיקום ושיפוץ של התשתיות", אומר פלדמן.

3 צפייה בגלריה

מנהל המשכנתאות של מזרחי טפחות דרור פלדמן. "דווקא באזורים שספגו מכה בדרום ובצפון רואים היום יותר רכישות"

(צילום: אילן בשור)

צמיחה מפתיעה נרשמה השנה גם בקרב תושבי חוץ. בחודשים האחרונים חלה עלייה בפעילותם, כשלפי הערכות המחצית השנייה צפויה להסתיים עם משכנתאות לתושבי חוץ בהיקף של 1.5 מיליארד שקל, ופלדמן מעריך שסך המשכנתאות לקבוצה זו יגיע בשנה הבאה ל־4.5 מיליארד שקל.

"בשנה האחרונה היתה עלייה באנטישמיות בעולם, וזה הביא לגידול של עשרות אחוזים בבקשות למשכנתאות של תושבי חוץ, ומגמת העלייה צפויה להמשיך גם בשנה הבאה. הפעילות הזו בולטת בעיקר בקרב יהודים מארה"ב, צרפת ובריטניה. רכישת הדירות נעשית גם לצורך עלייה לישראל, וגם על ידי אנשים אמידים שרוצים שיהיה להם ליתר ביטחון נכס נוסף בארץ. תושבי חוץ קונים לרוב נכסים יקרים יותר מהממוצע, והם פעילים בירושלים או באזורים בסמוך לים. אנחנו נערכים להמשך הגידול, ומינינו מנהל לפעילות הזו שדורשת התמחות ייעודית", אומר פלדמן.

אולם עם כל הכבוד לתושבי חוץ, הגורם המרכזי שהניע השנה את הפעילות בשוק המשכנתאות היה הלוואות הבלון שהציעו הקבלנים לרוכשי הדירות, שיטה המוכרת גם בשם הלוואות 80/20. לפי השיטה הזו, רוכשי הדירות היו צריכים לשלם לקבלן רק 20% מהעסקה בעת הרכישה (לעתים אפילו פחות), ושאר הסכום משולם בסיום הפרויקט. בתקופה הביניים נוטל הלקוח הלוואת גישור מהבנק, כאשר הקבלן נושא בתשלום הריבית. כל זאת מתוך הנחה שעד אשר יסתיים הפרויקט הריבית תרד, ורוכשי הדירות ימירו את ההלוואה במשכנתא בריבית נמוכה יותר לעומת הריבית היום.

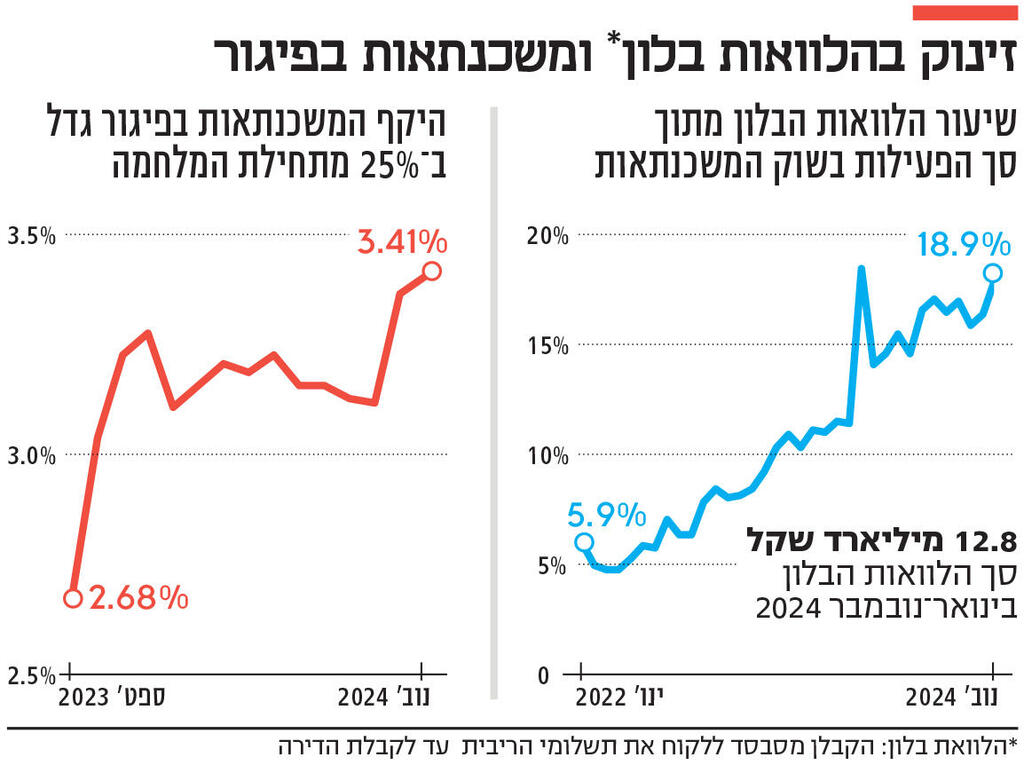

השיטה הזו תמיד היתה קיימת בשוק, אך היוותה אחוזים בודדים מהפעילות בשוק המשכנתאות. בשל הקיפאון בשוק, הקבלנים הגבירו את השימוש והיא הפכה לחלק מרכזי מהשוק. הלוואות אלו היוו 18%-15% משוק המשכנתאות במהלך השנה. בחודשים ינואר־נובמבר נלקחו השנה הלוואות בלון בהיקף של 12.8 מיליארד שקל, גידול של כמעט פי שניים לעומת התקופה המקבילה אשתקד, אז הן עמדו על 6.5 מיליארד שקל.

לצד היתרונות של השיטה הזו, שאכן הצליחה להחיות מחדש את שוק הדיור, גלומים בה גם לא מעט סיכונים. ראשית, היא מביאה לעיוות במחירי הדיור, שכן בפועל מדובר בהנחה במחיר הדירה, אף שרשמית המחיר נותר יציב.

כמו כן, רוכשי הדירות ניצבים בפני הסיכון שיצטרכו לממן את המרת ההלוואה הבולט לאחר כמה שנים בתנאי שוק עתידיים, שאינם ידועים כיום. "התפתחות הלוואות הבלון נבעה מצורך אמיתי ומפתרון לסיטואציה שהיתה בשוק בשנה שעברה", מנסה פלדמן להרגיע. "יש אמנם פוטנציאל לסיכון, אך הוא מטופל. אנחנו נותנים הלוואות שכאלה רק ללקוחות שמצאנו שיכולים לעמוד בהחזר החודשי, כאילו מדובר במשכנתא רגילה ולא בהלוואת בלון שהקבלן מסבסד. לכן יש לקוחות שאמרנו לקבלן שאנחנו מסרבים לאשר להם הלוואה שכזו. גם לקבלן עצמו אנחנו עושים כמובן חיתום, ומחליטים כמה מתוך מכירות הפריסייל אנחנו מוכנים לאפשר בשיטה הזו".

בנק ישראל זימן לאחרונה את הבנקים והביע את דאגתו מהעלייה בהלוואות הללו, לא שיניתם בעקבות זה את ההתנהלות?

"בנק ישראל רצה לוודא שכל הבנקים עורכים סימולציה ליכולת ההחזר ומנהלים את ליווי הפרויקטים בצורה מושכלת. אנחנו לא שינינו את התהליך שלנו, וממשיכים באותה מדיניות קפדנית".

ועדיין, כשההלוואות הללו כבר מהוות מעל ל־15% משוק המשכנתאות, זה לא בעייתי בעיניך?

"בשנה הבאה נראה את התופעה הזו הולכת ומצטמצמת וחוזרת לממדים של 6%-4% מהשוק. הקבלנים לא יצטרכו את הכלי הזה שעולה להם כסף רב, שמגיע גם ל־100 אלף שקל לדירה. הביקושים מתחילים להתעורר, ולכן הם יפחיתו את השימוש בזה".

אומנם שוק הדיור מראה סימנים של חזרה לשגרה, אבל לצד זאת הפך עול המשכנתא לכבד במיוחד על בעלי המשכנתאות הקיימים בשנתיים האחרונות. עליית הריבית החדה והאינפלציה הקפיצו את ההחזר החודשי הממוצע במשכנתא ב־1,000 שקל מאז החלה הריבית לעלות. מדובר בשינוי דרמטי, שהביא לגל גדול של מיחזורים בעיקר בשנים 2023-2022, ושכלל פריסה של חלק מהמשכנתא ל־30 שנה ומעבר למסלולים אחרים בניסיון להקל את עול התשלומים.

בנוסף לכך, התייקרות המשכנתא הביאה לשינוי חד בתמהיל המשכנתא הממוצעת. כך, למשל, אם מסלול הפריים היווה 32% ממשכנתא ממוצעת במרץ 2023, הרי שנכון לנובמבר האחרון הוא היווה רק 8% ממנו. רוכשי הדירות עברו במקום זאת למסלול ריבית משתנה לא צמודה, שחלקו גדל מ־6% בלבד במרץ 2023 ל־42% ממשכנתא ממוצעת, נכון לנובמבר. "הריבית במסלול המשתנה נמוכה בממוצע ביותר מ־1% לעומת מסלול הפריים, ולכן רואים את המעבר אליו. ההנחה היא שכאשר תגיע תחנת היציאה במסלול הזה, הריבית במשק תהיה נמוכה יותר, ואפשר יהיה למחזר אותו", אומר פלדמן.

שינוי בולט נוסף הוא בחלקה של המשכנתא בריבית קבועה צמודת מדד שחלקה צנח מ־16% במרץ 2023 ל־8% בלבד בנובמבר האחרון. "אנשים מאוד נבהלו מהאינפלציה של השנתיים האחרונות, ורצו לייצר לעצמם תחושת יציבות. לכן רואים מעבר למסלול שאינו צמוד מדד, אף שהריבית בו גבוהה יותר בכ־1.5% בממוצע מהמסלול הצמוד. אנשים העדיפו ריבית גבוהה יותר, אבל עם ודאות וללא חשיפה לסיכון האינפלציה. שינוי חד כזה בתמהיל הוא לא דבר שכיח בענף, ונובע מכך שהבינו שהאינפלציה נשארת ושהריבית לא תרד בקרוב", אומר פלדמן.

וכאילו לא מספיקות הריבית והאינפלציה - בשנה האחרונה התמודדו רוכשי הדירות גם עם המלחמה. בעקבותיה יצא בנק ישראל עם מתווה שאיפשר לבעלי משכנתאות להקפיא את תשלומי המשכנתא, כאשר נפגעי המלחמה (חיילי מילואים, מפונים ומשפחות הקורבנות) אף יכלו לעשות זאת ללא צבירת ריבית על תקופת ההקפאה.

ואכן היה ביקוש לכך. בחודש דצמבר אשתקד הגיע היקף המשכנתאות שבדחיית תשלומים ל־70 מיליארד שקל לעומת 27 מיליארד שקל שהיו בהקפאת תשלומים טרום המלחמה. אומנם מדובר בעלייה חדה, אך בהיקף נמוך לעומת תקופת הקורונה, אז הוקפאו משכנתאות ביותר מ־100 מיליארד שקל. בכל אופן עם חזרת המשק לשגרה, גם המשכנתאות המוקפאות הופשרו לאט לאט, ונכון לנובמבר היקפן חזר לנתונים דומים של טרום המלחמה.

מנגד, נתון שהחלה להירשם בו עלייה הן המשכנתאות שבפיגור. לפי נתוני בנק ישראל, סך המשכנתאות שנמצאות בפיגור תשלומים של מעל ל־90 יום עומד על 3.4 מיליארד שקל, עלייה של 27% לעומת טרום המלחמה. עם זאת, בהשוואה לסך תיק המשכנתאות מדובר עדיין בשיעור נמוך מהמשכנתאות של 0.58% לעומת 0.49% בספטמבר אשתקד. "יש עלייה מסוימת בפיגורים, אבל אין דרמה בנתון הזה. העלייה הזו נובעת מעליית הריבית, אך גם מהמלחמה. עם זאת, בהנחה ששיעור האבטלה יישאר כזה נמוך, והמשק לא יגלוש למיתון, אני לא צופה הרעה משמעותית בפיגורים", מעריך פלדמן.

באשר לשנה הבאה, פלדמן מעריך שאומנם לא נחזור מהר כל כך להיקפי הפעילות של שנות השיא, אך להערכתו בשנה הבאה יחצה את רף 100 מיליארד השקלים, ומחירי הנדל"ן יעלו בכ־5%. "מה שיכול לרמז על הצפוי בשנת 2025 נמצא בצד ההיצע. יש ירידה חדה בגמר בנייה בעיקר בגלל העובדים, וגם התחלות בנייה נמצאות בירידה, אף שאין בעיה בהיתרי בנייה. ההיצע מצטמצם, ומנגד הביקוש הכבוש לא השתחרר מספיק השנה, וצפוי להמשיך ולהשתחרר בשנה הבאה, ולכן 2025 תהיה שנה של שוק של מוכרים".