המהפך של הפניקס: תשואה של 5% בקרן הפנסיה

חברת הביטוח, שמאז 2008 רשמה ביצועי חסר ביחס למתחרותיה בתשואות הפנסיה וביטוחי המנהלים, מובילה את התשואות במחצית הראשונה של 2013. רועי יקיר, מנהל ההשקעות הראשי: "בחירה סלקטיבית של אג"ח ומניות והיצמדות למח"מ קצר באפיק הסולידי סייעו לנו לרשום תשואה עודפת". מגדל בתחתית הטבלה עם ביצועים חלשים בכל האפיקים

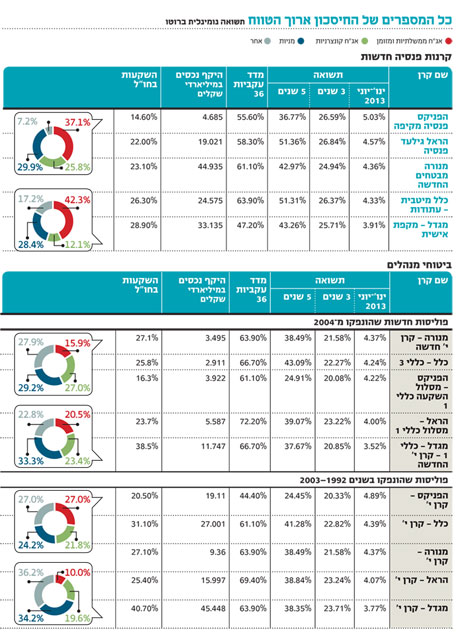

ביצועים חזקים לעמיתי קרנות הפנסיה וביטוח המנהלים במחצית הראשונה של 2013. קרנות הפנסיה הובילו את ענף החיסכון ארוך הטווח עם תשואה ממוצעת לענף של 4.4% - מעל לביטוחי המנהלים וקופות הגמל. הפוליסות המשתתפות הוותיקות רשמו תשואה ממוצעת של 4.3%, ואילו הפוליסות החדשות הניבו תשואה של 4.1%.

חברת הביטוח שבלטה לחיוב בביצועיה היא הפניקס מקבוצת דלק, וזאת לאחר שמאז 2008 הפגינה ביצועים חלשים ופיגרה אחר המתחרות בענף. בעקבות החולשה מהמתמשכת מונה לפני כשנה שי יצחקי למנהל השקעות עמיתים, וזאת לאחר שניהל לפני כן את תיק הנוסטרו של החברה. באפריל השנה ביצעה הפניקס שינוי מהותי נוסף, כשמינתה את רועי יקיר (לשעבר מנהל ההשקעות הראשי בכלל ביטוח) למנהל ההשקעות הראשי.

רועי יקיר, מנהל ההשקעות הראשי בהפניקס צילום: עמית שעל

רועי יקיר, מנהל ההשקעות הראשי בהפניקס צילום: עמית שעל

קרן הפנסיה של הפניקס, הקטנה ביותר מבין חמש חברות הביטוח הגדולות, רשמה תשואה של 5% במחצית הראשונה. בטווח של שלוש שנים הצליחה הקרן לעבור את הממוצע בענף, עם תשואה של 26.6%. אף על פי כן להפניקס צפויה עוד עבודה רבה לשם השלמת הפערים בתשואות לטווחי זמן ארוכים יותר.

רועי יקיר, מנהל ההשקעות הראשי בהפניקס, מסביר את הביצועים במחצית הראשונה: "שני גורמים מרכזיים עזרו לנו לרשום תשואות טובות. הראשון הוא בחירה סלקטיבית של מניות ואג"ח בכל השווקים הסחירים. בנוסף לכך, שמרנו על מח"מים קצרים יחסית באפיק הסולידי וזה עבד לטובתנו".

בראייה קדימה אומר יקיר כי "הריביות עדיין נמוכות, ולכן קשה למצוא תשואות טובות בצד הסולידי. בצד האקוויטי המחירים סבירים, ולכן אנחנו לא מקטינים חשיפות בשוקי המניות. אנחנו מאמינים ביציאה להשקעות בחו"ל, ואנחנו ממשיכים להגדיל את החשיפה מעבר לים, בדגש על שווקים מפותחים".

זינוק בשוק האמריקאי

מבחינת השווקים, המחצית הראשונה היתה ללא ספק המחצית של שוק המניות האמריקאי. המדדים המובילים בארה"ב הציגו ביצועים חזקים - 500 S&P, דאו ג'ונס ונאסד"ק עלו ב־12.6%, 13.8% ו־12.7% בהתאמה.

באירופה, לעומת זאת, נרשמה מגמה מעורבת. דאקס הגרמני עלה ב־4.6%, קאק הצרפתי הציג ביצועים פושרים יותר עם עלייה של 2.7% ואילו יורונקסט 50ירד ב־ 1.3%.

חולשתו של שוק ההון הישראלי בולטת עוד יותר בהשוואה למגמה העולמית. בשוק המקומי היתה עדיפות למניות השורה השנייה והשלישית, ולבחירה יותר סלקטיבית של מניות (ולא מדדים). המדד המוביל, ת"א־25, עלה מאז ראשית השנה בשיעור זניח של 0.4%, מדד ת"א־75 עלה ב־7.4% ורק מדד יתר־50 עלה ב־ 21.9%. בניגוד ל־2012 לא נרשמו רווחי הון מהותיים באפיק הסולידיים ומדדי התל בונד הוסיפו 2.3%–3.2% לערכם. גם באג"ח הממשלתיות, שזינקו אשתקד בשיעורים חדים, נרשמה תשואה של 1% בממוצע.

חשיפת חסר לקונצרניות

בתחתית הטבלה בולטת לרעה חברת הביטוח מגדל שהציגה ביצועים חלשים הן בתחום הגמל וההשתלמות והן בפנסיה ובביטוחי המנהלים. קרן הפנסיה מקפת אישית של מגדל, השנייה בגודלה בענף, רשמה תשואה של 3.9%, מה שהוריד את התשואה לשלוש שנים ל־25.7% - מתחת לממוצע הענפי (26.1%). במגדל העדיפו להחזיק באפיק הממשלתי נתח משמעותי יותר של התיק (כ-42%) ואחזקת חסר באג"ח קונצרניות (12%), מה שתרם לביצוע חסר לעומת המתחרים.

בביטוחי המנהלים של מגדל - שלא נהנים מאג"ח מיועדות כמו קרנות הפנסיה - המצב עוד פחות טוב. הפוליסה המשתתפת, קרן י' החדשה, השיגה תשואה של 3.5% בלבד במחצית הראשונה, וירדה גם מתחת לממוצע בתשואות לשלוש שנים. בדומה, הפוליסה הוותיקה, קרן י', הגדולה בענף המנהלת מעל ל־45 מיליארד שקל, רשמה תשואה של 3.8% במחצית. בטווח של 3 ו־5 שנים קרן י' רושמת תשואה גבוהה יותר מהממוצע.

הראל וכלל שהציגו ביצועים טובים במחצית הראשונה ממשיכות להוביל בטווחים הארוכים יותר. קרנות הפנסיה גילעד של הראל ומיטבית של כלל רשמו תשואה של 51.3% בחמש השנים האחרונות - 6% מעל לממוצע. התמונה דומה גם בביטוחי המנהלים, כשמסלול כללי 3 של כלל רשם תשואה של 43.1% בחמש השנים לעומת ממוצע של 36.6% בענף.