ביקושים גבוהים לאג"ח קוקו שהנפיק בנק אגוד

הבנק, שרצה לגייס 200 מיליון שקל בלבד, זכה לביקושים של 363 מיליון שקל בשלב המוסדי של ההנפקה

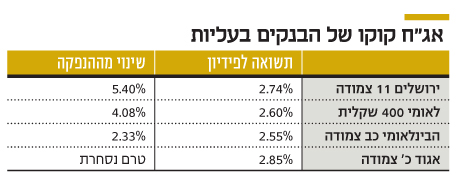

הנפקת אג"ח קוקו של בנק אגוד רשמה ביקושים גבוהים של 363 מיליון שקל בשלב המוסדי, בעוד התכנון היה לגייס 200 מיליון שקל בלבד. הריבית שנקבעה במכרז היא 2.85% צמודת מדד. ריבית זו היא נמוכה יחסית, ומשקפת את המרווחים של אג"ח דומות שהנפיקו בנק ירושלים והבנק הבינלאומי.

- בנק אגוד: הדולר צפוי להתחזק בטווח הבינוני

- עוד בנק עולה על הגל: גם בבנק אגוד נערכים להנפקת אג"ח קוקו

- חוק ההסדרים ממשיך להידלדל: הגמ"חים ואגודות האשראי - בחוץ

האג"ח החדשות, מסדרה כ', הן מסוג קוקו (Contingent convertible), וכוללות תספורת מובנית במצב של משבר. כלומר, בזמנים טובים הקוקו היא כמו אג"ח רגילה — הלוואה שרוכשיה מעניקים לבנק. אך בעת משבר, כשהבנק המנפיק נקלע לצרות, קרן ההשקעה של הקוקו עלולה להימחק לחלוטין.

אג"ח כ' של אגוד יתנהגו כמו אג"ח רגילה, שמשלמת קרן וקופון, כל עוד היחס בין ההון העצמי רובד ראשון לנכסי סיכון יעמוד על יותר מ־5%. אם יחס זה יירד מ־5% — קרן ההשקעה תימחק. אולם באפשרות הבנק, על פי שיקול דעתו, להשיב את סכומי הקרן שנמחקו בתוך פרק זמן של 15 שנים. האג"ח מונפקות לתקופה של 10 שנים, עם אופציה לבנק לפירעון מוקדם לאחר 5 שנים.

עד כה הנפיקו ארבעה בנקים כתבי התחייבות נדחים עם מנגנון לספיגת הפסדים. בנק ירושלים, לאומי והבינלאומי הנפיקו השנה אג"ח דומות הנסחרות בבורסה, ואילו מזרחי טפחות הנפיק סדרה למוסדיים, שאינה נסחרת בבורסה.

אג"ח קוקו של הבנקים בעליות

אג"ח קוקו של הבנקים בעליות