ניתוח כלכליסט

האותיות הקטנות בדו"חות טבע מספקות מקור לאופטימיות

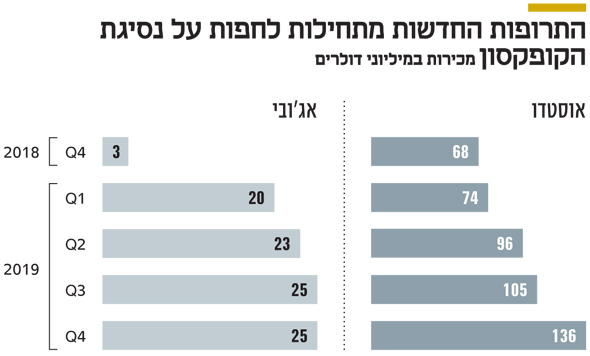

התחזית שסיפקה חברת התרופות ל־2020 לא מעידה, לכאורה, על השיפור שהבטיח המנכ"ל קור שולץ, אבל התרופות החדשות מתחילות לחפות על דעיכת הקופקסון. הטרוקסימה, שהושקה ברבעון הרביעי של 2019, תרמה כ־100 מיליון דולר להכנסות

בנובמבר 2019 הצית מנכ"ל טבע קור שולץ, את דמיון המשקיעים, כששיחרר לראשונה מאז כניסתו לתפקיד מנכ"ל החברה הצהרה אופטימית.

- מנסה לשכך את הצרות: טבע חושפת את תרומתה לכלכלה

- נעילה ירוקה בבורסה: טבע זינקה ב-8% לאחר הדוחות

- טבע מסכמת רבעון מוצלח - התחזית לשנת 2020 פחות מרשימה

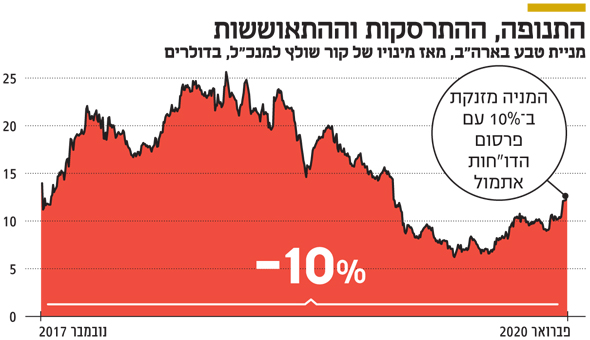

"אם לא יהיו אירועים שליליים חיצוניים והכל יישאר כמו היום, ייתכן שנראה שיפור ברווחיות התפעולית בשנה הבאה, ו־2019 תהיה שנת השפל", אמר שולץ שנתיים לאחר כניסתו בנובמבר 2017 לאחד התפקידים המאתגרים בשוק התרופות העולמי. כולם כססו ציפורניים והמניה עלתה על גל אופטימי.

מנכ"ל טבע קור שולץ צילום: בלומברג

מנכ"ל טבע קור שולץ צילום: בלומברג

אתמול בצהריים, עם פרסום הדו"חות, היה נדמה בתחילה שהשמחה מוקדמת מדי. זאת, אחרי שהתחזית ל־2020 שסיפקה טבע עם פרסום תוצאותיה השנתיות המלאות ל־2019, היתה מאכזבת.

אבל הבשורה מבחינת טבע מסתתרת באותיות הקטנות של הדו"חות, שבזכותן מניית החברה זינקה אתמול ב־10% בשעות המסחר הראשונות בניו יורק, והתקרבה לשווי שוק של 15 מיליארד דולר. באופן סמלי למדי מדובר בשווי שבו נסחרה טבע עם כניסתו של שולץ לתפקיד המנכ"ל ערב תחילת יישום תוכנית הקיצוצים שלו.

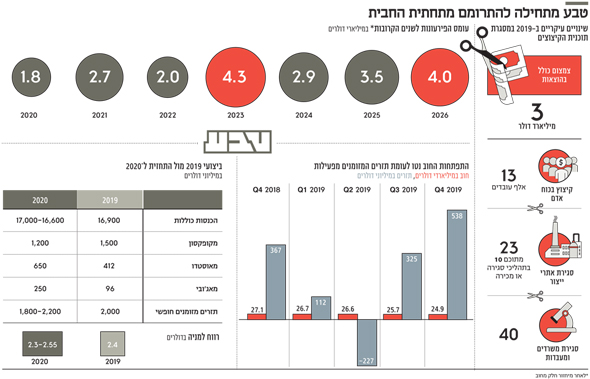

לפי התחזית, ההכנסות השנה צפויות לנוע בטווח של 17-16.6 מיליארד דולר והרווח הנקי צפוי לנוע בין 2.3 דולר ל־2.55 דולר למניה. זו לא הרעה, אבל בוודאי שזה גם לא השיפור שעליו רמז שולץ. את 2019 סיימה טבע עם הכנסות של 16.9 מיליארד דולר, ירידה של 10% לעומת השנה המקבילה. הרווח לפני מס והפחתות היה 4.7 מיליארד דולר ואמור להישאר בטווח דומה גם השנה. תזרים המזומנים החופשי עמד על 2.1 מיליארד דולר וגם כאן לא צפוי שינוי ב־2020.

אלא שמבט מעמיק יותר במבנה התחזית עשוי להסביר את האופטימיות ששידר שולץ בחודשים האחרונים. בצעד לא אופייני לטבע של השנים האחרונות, היא סיפקה צפי מפורט לפי תרופות, וצפי זה מלמד על כך שנמצא התחליף לקופקסון. זו לא תרופת בלוקבסטר אחת, אבל שני מנועי הצמיחה של טבע יחדיו – אוסטדו לטיפול בדיסקנזיה מאוחרת ואג'ובי לטיפול במיגרנה – מתחילים לפצות באופן ניכר על אובדן ההכנסות מתרופת הדגל לטיפול בטרשת נפוצה.

ההפתעה של האוסטדו

טבע צופה כי ב־2020 מכירות הקופקסון יעמדו על 1.2 מיליארד דולר. מדובר אמנם בירידה של 300 מיליון דולר מול הכנסות של 1.5 מיליארד דולר מהתרופה ב־2019. אבל אוסטדו ואג'ובי יחד אמורות לייצר הכנסות של 900 מיליון דולר בשנה הקרובה. אוסטדו, שמיועדת לטיפול בהפרעות עצביות, עוקפת בינתיים את הציפיות בשוק ואמורה להניב הכנסות של 650 מיליון דולר בשנה הקרובה.

מדובר בקפיצה של כמעט 60% לעומת השנה שעברה. בטבע שומרים עוד מקום להפתעה בכל הקשור לתרופה, וזאת בדמות פיתוח התוויה נוספת שלה לטיפול בתסמונת טורט. בחברה מציינים כי במהלך הרבעון הנוכחי היא אמורה לקבל את תוצאות השלב השלישי בניסוי הקליני בתרופה, ואם הן יהיו טובות, הן יקרבו אותה לאישור FDA.

אג'ובי אמנם איכזבה בשנת השקתה הראשונה עם מכירות שנשקו מלמטה ל־100 מיליון דולר לעומת תחזית מקורית ל־150 מיליון דולר. אולם בתחילת 2020 קיבלה טבע את האישור המיוחל לשיווק האג'ובי במזרק אוטומטי, שבלעדיו היא היתה בנחיתות מול התחרות, וכעת עם כניסתו לשוק מצבה התחרותי אמור להשתפר. "אנו מעריכים כי נגיע ל־25% מהשוק לאחר תחילת השיווק של המזרק", ציינו אתמול בטבע. ועל רקע זה צפוי זינוק דרמטי במכירות אג'ובי ל־250 מיליון דולר, יותר מכפול מאשר ב־2019.

במקביל, טבע החלה לעבוד על התוויות חדשות גם בתרופה זו, כאשר המבטיחה שבהן היא לטיפול בכאב בעקבות פגיעת ראש וכן מחלת הכאב פיברומיאלגיה שתוקפת 7 מיליון חולים במדינות המפותחות, רובם מאובחנים בארה"ב. שולץ הוסיף גם כי טבע מתכננת להרחיב את אג'ובי מעבר לגבולות ארה"ב ועורכת כיום ניסויים גם כדי להיכנס לשוק היפני.

מעבר לכך, יצרנית התרופות הישראלית השיקה ברבעון הרביעי את טרוקסימה, גרסת ביו־סימילר, שהיא גנריקה מתקדמת יותר, לריטוקסין של רוש. מדובר בתרופה שמיועדת לטיפול בסרטן מסוג ליפמפומה עם מכירות שנתיות של 4.2 מיליארד דולר במונחי תרופת מקור. בניגוד לגנריקה, גרסאות ביו־סימילר מתומחרות גבוה יותר, ובטבע דיברו אתמול על תמחור בהנחה של 10% בלבד מול תרופת המקור של רוש.

התרופות אוסטדו ואג'ובי של טבע

התרופות אוסטדו ואג'ובי של טבע

הקפיצה של הטרוקסימה

בכל הקשור להכנסות טבע שומרת בשלב זה על עמימות, אבל שולץ אמר בשיחה הוועידה כי בחברה מרוצים מן ההשקה וכי בינתיים היא השיגה נתח של 12% מהשוק. טבע לא סיפקה תחזית מפורטת לגבי מכירות טרוקסימה שהיא צופה ב־2020, ובינתיים מכירותיה נכנסות תחת קטגוריה כללית של "תרופות גנריות" ולא ניתן לפלח את חלקה. עם זאת, אם לשפוט מהתפתחות המכירות הגנריות בטבע לאורך 2019 ניתן לראות קפיצה בין הרבעון הרביעי לשלישי.

אם ברבעונים הראשונים נרשמה שחיקה מתמשכת במכירות הגנריות בארה"ב מ־966 מיליון דולר ברבעון הראשון ל־914 מיליון דולר ברבעון השלישי, הרי שברבעון האחרון של השנה, בזכות הטרוקסימה, קפצו המכירות ל־1.1 מיליארד דולר. בכל מקרה, אם טרוקסימה אכן תופסת נתחי שוק, היא עשויה לספק את ההפתעה החיובית עליה בונים בטבע.

"תמיד יש גמישות מסויימת בתחזית וצריך להשאיר מקום לדברים מפתיעים, בעיקר לכאלה שעלולים להפתיע לרעה", אמר שולץ, "כמובן שאנחנו לא מכוונים לתוצאות נמוכות יותר מאשר ב־2019".

עד כאן צד ההכנסות. אלא שהאתגרים של טבע אינם מסתכמים רק בשחיקת הקופקסון, אלא טמונים גם ביצירת תזרים מזומנים מספיק כדי לעמוד בנטל החוב הכבד שנוצר בעקבות רכישת אקטביס, חטיבת הגנריקה של אלרגן תמורת 40 מיליארד דולר ב־2015. לצד החוב הגבוה, מוטרדים המשקיעים מאיומים משפטיים שרובצים לפתחה של חברת התרופות והמרכזי שבהם הוא פרשת משככי הכאבים בארה"ב.

בסתיו האחרון היה נדמה כי טבע וחברות תרופות נוספות שנאשמות בכך שנטלו חלק בהתמכרות של אמריקאים רבים למשככי כאבים שהובילה למותם של אלפי מכורים, קרובות להסדר מול הרשויות. אלא ש־2019 הסתיימה בלא שהוכרז על הסדר.

על פי ההסכם הטנטטייבי טבע אמורה לשלם קנס של 250 מיליון דולר ולספק תרופות לגמילה מהמשככים בשווי 23 מיליארד דולר במהלך עשר שנים. "אנחנו עדיין עובדים מול הרשויות על גיבוש ההסדר שניהלנו עליו משא ומתן מול רשויות החוק בארה"ב ואני עדיין נוקט אופטימיות זהירה בעניין זה", אמר שולץ, "ב־20 במרץ אמור להתחיל בניו יורק המשפט בנושא ולכן חשוב שההסדר ייסגר לפני כן. אבל שוב, אני אופטימי".

צמצום מתמשך של החוב

בצד הטיפול בחוב הציגה החברה ירידה נוספת של 2.2 מיליארד דולר בחוב נטו לעומת השנה המקבילה, ל־24.9 מיליארד דולר. סמנכ"ל הכספים הטרי של טבע אלי כליף העריך כי עד סוף השנה יפחת יחס החוב לרווח לפני מס והפחתות מתחת לרף של 5 לעומת 5.3 בתום 2019. מימוש יעד זה אמור לקרב את החברה ליעד שלה ל־2023, יחס של 3 בין חוב לרווח. יעד זה מבוסס על הערכה כי ב־2023 החוב כבר ירד לכיוון של 17 מיליארד דולר ואילו הרווח יגדל ל־5.8-5.5 מיליארד דולר.

בנובמבר האחרון השלימה טבע גיוס של 2.1 מיליארד דולר שזכה לביקושים ערים והוגדל מסכום מקורי של 1.5 מיליארד דולר, כאשר הכסף שימש לרכישה עצמית של אג"ח, כדי לאזן את עומס הפירעונות. "כעת אנחנו מאוזנים ברמת התזרים מול הפירעונות הצפויים עד 2023, אבל כל הזמן עוקבים אחרי התשואות בשוק", אמר כליף ל"כלכליסט", "אם נראה משהו אטרקטיבי נפעל בנושא".

טבע סיימה את הרבעון הרביעי עם תזרים חופשי של 974 מיליון דולר, מחציתו נבעה מפעילות, ורווח לפני מס והפחתות של 1.2 מיליארד דולר על הכנסות של 4.5 מיליארד דולר שהיו גבוהות מעט מהתחזיות ודומות להכנסות ברבעון המקביל. שיעור הרווח התפעולי השתפר ל־23.8%, אבל שיעור הרווח הגולמי ירד ל־50.6%. הרווח הנקי המיוחד לבעלי המניות עמד על 110 מיליון דולר.

שולץ ייחס את השחיקה ברווחיות הגולמית לעלויות הייצור הגבוהות לצד הירידה במחירי הקופקסון. השפעה זו נוטרלה חלקית על ידי רווחיות גבוהה יחסית באוסטדו ויישום תוכנית הארגון מחדש שהושלם בתום שנתיים.

טבע קיצצה את בסיס ההוצאות שלה ב־3 מיליארד כפי שתיכננה, באמצעות פיטורי עובדים וסגירת מפעלים. לדברי שולץ, בשנה הקרובה הוא יעבור לשלב הבא של התייעלות: "עדיין נשארנו עם קרוב ל־60 אתרי ייצור ו־20 אלף מוצרים שונים, כאשר בין חלק מהאתרים בעולם אין מספיק תיאום וסינרגיה כמו למשל בהליכי רכש. אם עד עכשיו סגרנו או מכרנו אתרים, הרי שבשנים הקרובות נתמקד בייעול של כל אתר שנותר".

על רקע זה שולץ חזר אתמול על יעד של 28% בשולי רווח תפעולי ל־2023, שבעיני חלק מהאנליסטים נראה בלתי אפשרי. "יש תוכנית מסודרת לשיפור בשיעור הרווח הגולמי ויחד עם רווחיות גבוהה יותר בתרופות המקור, זה יעד סביר", הסביר שולץ.

מחיקות של מיליארד דולר

לצד גיבנת החוב, סוחבת טבע גם מחיקות מתמשכות במאזן בעקבות עסקת אלרגן, שעמדו על 1.6 מיליארד דולר ב־2019, מתוכם 259 מיליון דולר ברבעון הרביעי. לדברי כליף, קצב מחיקות זה יישמר גם ב־2020. תוכנית ההתייעלות החדשה ממחישה את מה שנאמר כבר שנים על ההצלחה לכאורה של טבע בבליעת חברות שהיא רכשה – היא מעולם לא טיפלה בצד האינטגרציה והשאירה כל חברה לפעול באופן עצמאי. כעת זה עומד להשתנות.

"היום כל חברה מתנהלת בנפרד ואין מימוש של יתרון לגודל ברכש. לא ממנפים את הכוח מול הספקים", אמר כליף ל"כלכליסט", "אנחנו רוצים לנהל את זה יותר גלובלית, להסתכל על כל מפעל גם ברמת היכולות הטכנולוגיות שלו ולא רק לפי מיקום גאוגרפי".

שולץ וכליף מתחילים להרים מעט את הראש מהצרות שירשו וחושבים על מנועי צמיחה עתידיים גם בדמות התרחבות גיאוגרפית ובראשה כניסה לשוק הסיני. "החדירה לשוק הסיני שזז לאט יותר היא תהליך איטי. צריך להשקיע בו זמן בהשקה, אבל זה מתרומם", אמר שולץ, "לא מדובר ב־5-3 שנים אלא יותר, אבל עשיתי זאת בהצלחה בשתי החברות הקודמות שעבדתי בהן".