כך נוגסים הבנקים בתיקי ההשקעות של הלקוחות

הבנקים כבר מזמן לא שומרים על ניירות ערך פיזיים, אבל ממשיכים לגבות מדי רבעון "דמי שמירה" כבדים מהלקוחות. ב־2010 הם הכניסו בדרך זו כמעט מיליארד שקל - והם לא מוכנים לחשוף כיצד מחושבת העמלה

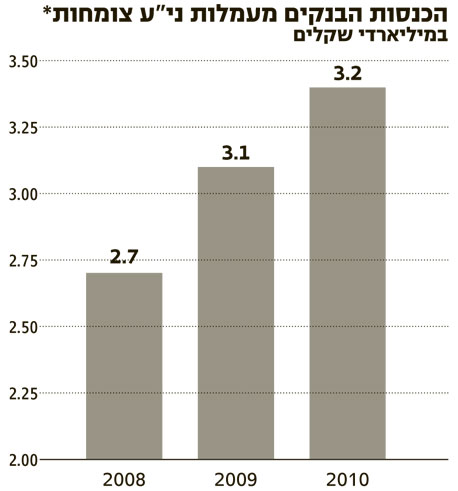

בעוד שהעמלות שגובים הבנקים עבור ניהול חשבון עובר ושב הפכו למוקדו של דיון ציבורי ער וזכו לטיפול בנק ישראל, ממשיכים הבנקים לגזור קופון שמן עבור עמלות בתחום אחר ומשמעותי הרבה יותר: השקעת לקוחותיהם בניירות ערך (ני"ע). מתוך 14 מיליארד שקל שהכניסו הבנקים מעמלות ב־2010, כ־3.2 מיליארד שקל מקורם בעמלות שגבו חמשת הבנקים הגדולים על פעילות לקוחות בני"ע.

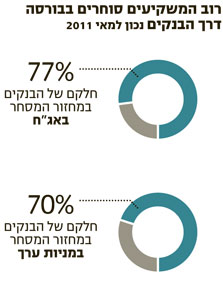

רוב הלקוחות, ובוודאי הקטנים והפחות מתוחכמים שבהם, מבצעים את השקעותיהם בבורסה באמצעות הבנקים, שחלקם בכל אפיקי ההשקעה בבורסה גבוה מאוד ונמצא במגמת עלייה מ־2007. לפי נתוני הבורסה לני"ע ממאי האחרון, הבנקים אחראים לכ־70% ממחזורי המסחר במניות ולכ־77% ממחזורי המסחר באיגרות חוב בישראל.

לצד עמלות קנייה ומכירה, העמלה המרכזית שמשלמים הלקוחות לבנקים על פעילותם בשוק ההון היא "דמי ניהול חשבון ני"ע". דו"חות הבנקים אינם כוללים פירוט לגבי חלוקת ההכנסות מפעילות בני"ע לפי סוגי העמלות, אך מחקר של מרכז המידע והמחקר של הכנסת שפורסם במרץ האחרון כלל נתון שמצביע על היקף החגיגה: לפי נתונים שמסרה למרכז האחראית על תחום העמלות בבנק ישראל, ברבעון השלישי של 2010 עמדו הכנסות הבנקים מדמי ניהול חשבון ני"ע ממגזרי משקי הבית, הבנקאות הפרטית והעסקים הקטנים על לא פחות מכ־210 מיליון שקל. במונחים שנתיים, מדובר בהכנסה של כ־840 מיליון שקל - יותר מרבע מהכנסות הבנקים מעמלות.

דמי המשמרת הפכו לעמלת "דמי ניהול"

דמי ניהול חשבון ני"ע הם דרך יצירתית למדי שבאמצעותה גובים הבנקים מהציבור עמלות שנגזרות מהיקף תיק ההשקעות שלהם, גם אם הלקוח מבקש לנהל "תיק השקעות פסיבי" ולהימנע מפעולות קנייה ומכירה תכופות. עד לשנת 2000 נקראה עמלה זו בשם "דמי משמרת ני"ע" - שריד היסטורי מהתקופה שבה הבנקים החזיקו ניירות ערך פיזיים בכספות מיוחדות. בעידן הממוחשב כבר אין ניירות לשמור עליהם, אבל העמלה כמובן עדיין בתוקף.

אחת לרבעון גוזרים הבנקים עמלה הנעה בין 0.15% (בבנק הפועלים ובבנק לאומי) ל־0.2% (בבנק דיסקונט) מהיקף ההשקעות של הלקוח עבור דמי ניהול חשבון ני"ע. כתוצאה מכך, דמי הניהול השנתיים שמשלם לקוח מהווים 0.6%–0.8% מתיק ההשקעות - עלייה בהשוואה למחצית הראשונה של שנות ה־2000, אז עמדו העמלות השנתיות על 0.5%. בנוסף, הבנקים קובעים עמלת מינימום ומקסימום לנייר ערך בודד ולסך התיק.

לקוח בעל תיק ני"ע בשווי של 100 אלף שקל ישלם בבנקים דמי ניהול ממוצעים של 0.17%, שהם כ־173 שקל ברבעון ו־692 שקל בשנה. לקוחות בעלי היקף נכסים גבוה ומודעות צרכנית זוכים מהבנקים להנחות משמעותיות בדמי הניהול. לקוחות חלשים יותר, בעלי תיקי ניירות ערך בשווי נמוך, ישלמו לבנק חלק לא מבוטל מהרווח שלהם בתיק עבור עמלות מינימום שבהן הם מחויבים, הן בפעולות קנייה ומכירה והן כדמי ניהול.

לעומת העמלה שגובים הבנקים מהמשקיעים עבור ניהול תיק ההשקעות שלהם, הם משלמים לבורסה לני"ע דמי ניהול שנתיים של 0.0007% משווי ניירות הערך. כך יוצא שעבור אותו תיק של 100 אלף שקל, שבגינו גובה הבנק מהלקוח 692 שקל בשנה בממוצע, הוא נדרש לשלם לבורסה 70 אגורות בשנה - קצת יותר מאלפית הסכום ששילם הלקוח.

הבנקים לא מסבירים איך מחושבת העמלה

עבור איזה שירות מרשים לעצמם הבנקים לגבות עמלות בהיקפים כאלה? בתחילת מרץ התקיים בוועדת הכלכלה של הכנסת דיון בעניין, שבו סיפקו הבנקים תשובות כלליות מבלי להיכנס למספרים. לפי הפיקוח על הבנקים בבנק ישראל, הרציונל מאחורי גביית דמי ניהול חשבון ני"ע הוא עלויות שונות שנגרמות לבנקים בגין פעילות זו.

בין העלויות מנה הפיקוח על הבנקים הקמה ותחזוק של מערכות מחשב הנדרשות עקב הרגולציה בתחום ניירות הערך; מעקב אחר הודעות של החברות הנסחרות ועדכון הלקוח בהן; וכן שירותים נוספים שהבנקים מספקים ללקוחות כמו שיערוך התיק, חלוקת דיבידנדים ותשלום ריבית. בנוסף, הבנקים מבצעים גם את כל נושא המיסוי - מחשבים את המס ומנכים אותו.

מנהלת המחקר באיגוד הבנקים גלי כספרי נשאלה בדיון לגבי גובה הוצאות המחשוב של הבנקים שקשורות לשוק ההון. "אין לי את הנתון הזה", השיבה. "אי אפשר לבודד את מכלול הפעולות לסגמנטים ולומר, 'שורות הקוד עולות X, ההצפנה, האבטחה והגיבוי עולים Y'. יש כוח אדם, יש הכשרת אנשים ויש את כל האנשים בסניפים שעובדים מול הלקוחות. אני לא יודעת אם אנחנו יכולים לבודד את כל העלויות האלה ולחבר אותן יחד - זה לא נשמע לי מעשי".

כשנשאלה מהו הרווח של הבנקים מגביית עמלת ניהול חשבון ני"ע, השיבה כספרי: "אני לא יודעת מה הרווח של הבנקים. אלה בטח לא נתונים שהבנקים מפרסמים או מחויבים לפרסם. אני מניחה שאלו נתונים סודיים, מסחריים, של כל בנק ובנק. אני לא יודעת איך אפשר להגיע לנתונים".

מנהלת היחידה לפניות הציבור ועמלות בפיקוח על הבנקים, עו"ד סוניה בוגוסלבסקי, ציינה בדיון בוועדת הכלכלה כי "הפיקוח על הבנקים לא מחליט ולא קובע האם ייגבו עמלות בגין השירות. הוא רק קובע מהם השירותים שבעדם מותר לגבות עמלות. ההחלטה אם לגבות עמלה או לא, ובאיזה סכום לגבות אותה, היא החלטה של הבנקים. תעריפון העמלות מייצג שיעורים מרביים של עמלות, ובתחום הזה, וגם בתחומים אחרים, ניתנות הנחות והטבות. זה תחום יחסית תחרותי".

"במסמך של מרכז המחקר והמידע של הכנסת נבדקו נתוני תעריפון. אם בתעריפון הנתון הוא ממוצע שנתי של 0.7% דמי ניהול, הרי שהנתון הממוצע בפועל עומד על 0.25%", הגן על עמלות הבנקים מנהל קשרי החוץ באיגוד הבנקים טיבי רבינוביץ', שהשתתף בדיון בוועדת הכלכלה. "כלומר, הלקוח מקבל גם שירות של בנק וגם מחיר סביר, אם משווים לאלטרנטיבה בחוץ - ולא לכולם יש אלטרנטיבה בחוץ".

הנפגעים המרכזיים: הלקוחות הקטנים

הדומיננטיות של הבנקים בתחום לא נפגעת גם לאור העובדה שבתי ההשקעות מציעים חלופה זולה יותר, הן בגובה דמי הניהול והן בגובה עמלות הקנייה והמכירה של ניירות הערך. כך למשל, מבדיקה שערך מרכז המחקר והמידע של הכנסת בשיחה עם נציגי מכירות, ושנכללה בדו"ח שלו, גובה דמי הטיפול בתיק ני"ע הוא קבוע ונע בין 45 שקל ברבעון (במגדל שוקי הון) ל־60 שקל (באקסלנס ובהראל).

"ברור שאם בתי השקעות, שקטנים יותר מהבנקים וחשופים יותר לסיכונים פיננסיים, מסוגלים לתת עמלה הרבה יותר זולה - אז כנראה אפשר לחסוך הרבה כסף לאנשים", ציין בדיון בוועדת הכלכלה רונן רגב־כביר, סמנכ"ל מחקר בארגון הצרכנות אמון הציבור. "חלק גדול מהאנשים שיש להם נכסים בני"ע לא מודעים מספיק, משלמים את עמלות התעריף ולא מבינים את היכולת שלהם להתמקח. חלק גדול מהערך שהבנקים יוצרים פה הוא בגלל חוסר המודעות של הציבור".

"דמי ניהול ני"ע היא עמלה שההצדקה שלה מאוד מוטלת בספק, כאשר מבחינת הצרכן משפט המפתח הוא מיקוח עם הבנק", אמר ל"כלכליסט" יו"ר קבוצת שכל (שיפור כלכלי לצרכן), המפקח על הבנקים לשעבר יואב להמן. "העמלה הזו היא אולי הכי מפתיעה מבין העמלות במידת הגמישות שהבנקים נוהגים בה - וזה יכול לרמוז שאין יותר מדי הצדקה כלכלית מאחוריה".

לדברי להמן, לפי ההיגיון שמציגים הבנקים, ככל שתיק ההשקעות של הלקוח גדול יותר כך הוצאות הבנקים על ניהולו גדלות, ולכן הבנקים צריכים להתעקש על גביית העמלה התעריפית. "בפועל אנחנו רואים שככל שהתיק גדול יותר, כך הבנקים מעניקים הנחות משמעותיות בגובה העמלה עד ביטולה המוחלט", אומר להמן. "זה מעיד שיש כאן שולי רווח גדולים מאוד מעבר להוצאה הישירה של הבנקים. הבנקים גובים את העמלה ממי שהם יכולים לגבות אותה, בדגש על הלקוחות הקטנים. העמלה הזו מרתיעה לקוחות קטנים מהשקעה בשוק ההון ודוחפת אותם לכיוון של תוכניות חיסכון ופיקדונות בבנק".

תגובת איגוד הבנקים: "המחירים בפועל נמוכים מהתעריף"

"עמלת ניהול חשבון ניירות ערך (ני"ע) נגבית בגין סדרת שירותים שמקבל כל לקוח במסגרת ניהול חשבון הני"ע שלו בבנק. השירותים כוללים איסוף ואספקת מידע, ביצוע פעולות שונות החיוניות ללקוח, טיפול בסוגיות מס ואספקת שירותי משמורת בארץ ובחו"ל" - כך נמסר מאיגוד הבנקים לפניית "כלכליסט".

בין השירותים שהזכיר איגוד הבנקים: מעקב ודיווח על תיק ני"ע, ביצוע פעולות שונות עבור הלקוח (תשלומי ריבית, דיבידנדים, פדיונות אג"ח), אירועים שונים כמו הצעות רכש ומימוש אג"ח להמרה, עדכון לקוחות באירועים כמו אסיפת בעלי מניות ותביעות ייצוגיות וכן טיפול בנושאי מס וביצוע בקרות. "כל הפעילויות דורשות מערכות מחשוב מתקדמות ומורכבות, מערכות בקרה, כוח אדם מקצועי ורב, מערכות גיבוי, אבטחה והצפנה", נמסר מהאיגוד.

בנוגע פניית "כלכליסט" לקבלת נתונים מספריים שיגבו את גובה העמלה הנגבית, נמסר מהאיגוד כי "תמחור הפעולות והשירותים שנכללים במסגרת ניהול חשבון ני"ע נעשה בידי כל בנק לפי מדיניותו. מחירי העמלות בפועל נקבעים לפי המדיניות העסקית ומושפעים מהתחרות העזה בין הבנקים לבין עצמם, ובין הבנקים לגופים אחרים שמעניקים שירותי ניהול חשבון ני"ע. ככלל, מחירי הגבייה בפועל נמוכים משמעותית ממחירי התעריפונים ומשקפים תחרות זו".