דעה

מי הבוס? הרגולטורית השתלטה על הביטוח

סלינגר מותחת את גבולות פרשנות החוק במאבק נגד חברות הביטוח

"כמה שנים אתם רוצים להחזיק בכלל ביטוח? חמש עד שבע? זה לא מספיק. כדי לקבל היתר אני מצפה שתישארו לפחות עשור", כך, לדברי גורמים באחת הקרנות המערביות שביקשו לרכוש את השליטה בחברת הביטוח כלל, התבטאה בשיחות סגורות הממונה על הביטוח דורית סלינגר. "זה היה מוזר, כי כולם יודעים שאורך האחזקה של קרן הוא עד 7 שנים", הסבירו. בקרן אחרת מספרים שסלינגר שאלה אותם: "למה אתם בכלל רוצים לקנות את חברת הביטוח הזו?", ומבחינתם היה ברור שהיא מנסה להרחיק אותם מהרכישה.

- "סירוב סלינגר לשעבוד מניות כלל ביטוח שרירותי ולא מנומק"

- סלינגר מגלגלת החור ברפורמת הסיעוד לקופות החולים

- אלשטיין וסלינגר במסלול בג"ץ על שעבוד מניות כלל ביטוח

העדויות מחדרי החדרים של הדיונים לקבלת היתר שליטה בחברת ביטוח ישראלית מעוררים יותר מחשש שהממונה לא ממש מעוניינת להעניק היתר כזה. באפריל 2014 אמרה סלינגר בכנס "כלכליסט" כי אינה רואה פסול בחברת ביטוח ללא גרעין שליטה. התנהלותה מול המשקיעים הזרים, שמנסים לרכוש את השליטה בכלל ביטוח ובהפניקס, מעידה על כך שלא זו בלבד שהיא לא רואה בכך פסול - היא כנראה רוצה בכך.

שאיפה כזו של רגולטור היא לגיטימית, כמובן, אלא שהיא לא בדיוק מתיישבת עם המציאות שמוכתבת גם היא בידי רגולטור — רק אחר. לאור חוק הריכוזיות, שמחייב את מכירת כלל והפניקס עד 2019, הרי שמדובר במצב שבו המדינה מצד אחד מחייבת מכירה של נכסים, ומנגד פוסלת בזה אחר זה רוכשים פוטנציאליים.

דומה שמעולם לא צבר רגולטור השפעה רבה כל כך על מפוקחיו. סלינגר נהנית מתמיכת שר האוצר משה כחלון, שחותם כמעט על כל החלטה שלה. הבעיה היא שבדרך מתעלמת סלינגר מכמה חוקים, נמנעת מלעגן שינויים מהותיים בחקיקה ומסתפקת בטיוטות כדי להכתיב את קצב ההתנהלות של החברות, וזאת תוך אפשרות לפגיעה מהותית בזכות הקניין של בעלי השליטה.

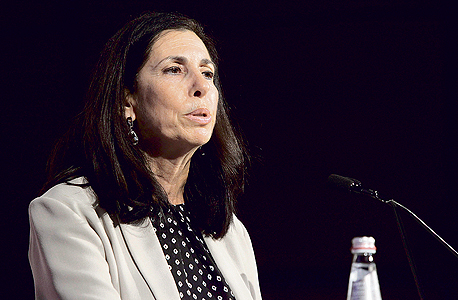

דורית סלינגר, הממונה על הביטוח צילום: עמית שעל

דורית סלינגר, הממונה על הביטוח צילום: עמית שעל בלמה את כל הסינים

עד היום היתה תחושה שסלינגר בולמת בעיקר חברות סיניות, שביקשו לרכוש שליטה בחברות ביטוח ישראליות, ולכן הפתיעה מאוד חזרתם של הסינים בשבוע שעבר, כשקבוצת יאנגו חתמה על מזכר הבנות לרכישת השליטה בהפניקס. הרי ארבע חברות סיניות כבר נדחו בצורה זו או אחרת בידי הממונה, ולדברי גורמים שהיו מעורבים במגעים בעבר, היא הבהירה כי חברה סינית לא תקבל היתר שליטה בחברת ביטוח ישראלית. אפשר להבין את החששות של סלינגר, אבל הצורה הגורפת שבה היא מתייחסת לרוכשים מסין היא בעייתית. נכון, יש חברות סיניות שלא עמדו בהתחיבויותיהן, וכאלה שדפוסי השקיפות המערביים הם מהן והלאה. אבל יש גם חברות כמו באיידו או עליבאבא, שנסחרות בנאסד"ק ומתנהלות על פי הכללים הנוקשים של הממשל התאגידי האמריקאי. ושוב, זה לגמרי לגיטימי להחליט שישראל, כמדינה, אינה מוכנה לבעל שליטה סיני — או כל זר אחר. אבל החלטה שכזו צריכה להתקבל במוסדות החקיקה, לא במשרדה של סלינגר.

גורמים באגף שוק ההון אמרו בעבר כי אין שום התייחסות למוצא החברות שמבקשות לרכוש חברות ביטוח ישראליות, וכי כל מקרה נבדק לגופו. הם גם הכחישו פסילה גורפת של מועמדים, וטענו כי לסלינגר אין אג'נדה לחברת ביטוח ללא גרעין שליטה.

לסלינגר יש מנדט, חלקו מכוח החוק ואת חלקו היא מבצעת בדרכה שלה, למנוע השקעות מסוימות, חלוקת דיבידנדים ומעורבות של בעלי שליטה ובני משפחה בניהול החברות. היא היא המנהלת ובעלת השליטה האמיתית בחברות הביטוח הגדולות היום. השוק, כך נראה, לא אוהב את בעלת השליטה הזו, ומעניק לחברות הביטוח שווי שוק שנמוך כמעט במחצית מההון. בעל השליטה בהפניקס יצחק תשובה, ובעל השליטה באי.די.בי ובכלל ביטוח אדוארדו אלשטיין, יכולים לחפש רוכשים, אך האם מישהו מהם יקבל היתר? התשובה על כך כנראה שלילית. במוקדם או במאוחר ייתקלו בכתף הקרה של הממונה.

מימין: בעל השליטה בכלל ביטוח אדוארדו אלשטיין ובעל השליטה בפניקס יצחק תשובה צילומים: אריאל שרוסטר ועמית שעל

מימין: בעל השליטה בכלל ביטוח אדוארדו אלשטיין ובעל השליטה בפניקס יצחק תשובה צילומים: אריאל שרוסטר ועמית שעל

אלשטיין מרגיש שבוע אחר שבוע את נחת זרועה של סלינגר. כשרכש ב־2014 את השליטה באי.די.בי נסחרה כלל בשווי של 3.3 מיליארד שקל והיתה העוגן בחברת האחזקות. אלשטיין ידע, כמובן, שהוא מקבל נכס שמניותיו בידי הנאמן משה טרי. זה קיבל אותן שנה קודם לכן ביוזמה של הממונה הקודם על הביטוח עודד שריג, לאחר שאי.די.בי נקלעה לקשיים והונה העצמי לא איפשר לה שליטה בחברת הביטוח. הצעד נעשה גם כדי לנתק את כלל ממאבקי השליטה באי.די.בי.

אלשטיין היה מודע למצב ולכך שההשפעה שלו על מהלכי החברה צפויה להיות אפסית, אבל יחד עם שותפו לשעבר מוטי בן־משה הוא ניסה לקבל היתר שליטה בכלל, הליך שנמרח ולא הסתיים. בלי קשר, לאלשטיין לא היתה סיבה לחשוב שכלל לא תמשיך לחלק דיבידנדים כפי שחילקה לאורך השנים. בנובמבר 2013, עוד בטרם סוכם הסדר החוב באי.די.בי, קבעה סלינגר כי למתמודדים על רכישת החברה תינתן שנה לעמוד בדרישות הפיקוח ולקבל היתר שליטה קבוע, ואם לא יצליחו בכך, יידרשו למכור את האחזקה עד סוף 2014. היתר כזה לא ניתן, אבל סלינגר הסכימה להאריך את מועד המכירה עד סוף 2015. בנוגע לאלשטיין, טענו באגף בעבר, הוא לא נבדק לקבלת היתר, מאחר שמעולם לא הגיש בקשה לכך, ואי.די.בי עצמה לא מקבלת היתר, שכן היא תחת הערת עסק חי.

מדובר בנזק עצום מבחינת אלשטיין, שהשקיע עד כה קרוב ל־2.5 מיליארד שקל באי.די.בי. כל חברות הביטוח נסחרות ב־0.5–0.6 בלבד על ההון, ואף אחד מבעלי השליטה אינו ממהר למכור בשפל כזה. משפטית יש לאלשטיין בעיה, שכן הוא חתום על המיתווה. מעשית, קשה להבין מה מאיץ את סלינגר למכור 5% ממניות כלל בבורסה מדי ארבעה חודשים. השאלה המשפטית הקשה שעמה תצטרך להתמודד, אם ההליך יגיע לבית המשפט, היא למי באמת יזיק מצב שבו החברה תישאר בידי טרי. אבל אם בהיבט המכירה עוד יש לסלינגר קייס משפטי, הרי שנושא שעבוד המניות שעלה בשבוע האחרון מעלה תהיות. בהיבט זה חשוב לתת את הדעת לאפשרות שהרוכשים יהיו גופי נוסטרו וגורמים ספקולטיביים, בעלי השפעה לא בהכרח חיובית על כלל. גם שאלת החברה ללא גרעין שליטה עדיין לא ברורה: כלל ביטוח הידרדרה למקום רביעי בשווי השוק מבין חברות הביטוח, כשהמנכ"ל איזי כהן, שמנצל את המצב לשלטון יחיד כמעט, מקבל שכר שנתי בעלות של 18 מיליון שקל.

בניגוד לכלל, במגדל יש בעל בית. מאז נכנסה סלינגר לתפקידה היא מנהלת קרב איתנים מול בעל השליטה בחברת הביטוח שלמה אליהו. החל מהתערבות במינוי בעלי תפקידים ועד מניעת חלוקת דיבידנדים. דרישות הסולבנסי 2 הן דוגמה טובה למהלכים מהותיים שסלינגר מבצעת, אשר בהליך מקובל היו אמורים לעבור אישור בחקיקה. מגדל ביקשה לחלק דיבידנד של 200 מיליון שקל, סלינגר עצרה את המהלך בשם הסולבנסי. מדובר בדרישות הון מינימלי שהתקבלו באיחוד האירופי, מתוך דאגה ליציבות חברות הביטוח. אך בעוד שבאירופה העניקו עשור ויותר למהלך, סלינגר רוצה שזה יקרה תוך שנתיים. המשמעות מבחינת חברות הביטוח הרסנית: הן מחויבות להגדיל הונן במיליארדי שקלים בתוך טווח זמן קצר. מגדל וכלל, עם הון עצמי של 4–5 מיליארד שקל, אינן עומדות בדרישות הסולבנסי. ההוראות של סלינגר מגיעות בשעה שהיא מקצצת את המרווחים של החברות כמעט בכל תחומי הביטוח, כך שריתוק ההון שהן נדרשות לבצע מעמיד אותן במצב בלתי אפשרי כמעט.מדובר בצעד חריג של סלינגר.

פגיעה בחופש העיסוק

על פי חוות דעת של משפטנים בכירים, מפסיקה של בג"צ ב־1997 עולה כי דרישת הון עצמי מינימלי מהווה פגיעה בחופש העיסוק, ולכן מותרת רק אם נעשתה בחקיקה. לכן אין לסלינגר סמכות לשנות את דרישות ההון, והיא נדרשת לתמיכה לא רק של שר האוצר אלא של ועדת הכספים. באוצר אומרים, עם זאת, כי בכל הנוגע לסולבנסי יש לסלינגר סמכות מלאה לפעול.

מרחב התמרון של רגולטור בפעילות מול מפוקחיו גדול יחסית, ובמקרה של סלינגר הוא כמעט אינסופי. באין תקנות היא חותמת על טיוטות ומחייבת את החברות לנהוג לפיהן. הדרך היחידה של המפוקחים להתנגד היא באמצעות פנייה לבג"צ. אלא שכאן עולה השאלה המרכזית סביב התנהלותה של סלינגר — האם היא יעילה? במדינות מתוקנות רגולטור נהנה מכוח רב מעצם הגדרת תפקידו, ולכן אמור ליהנות מיראת כבוד של מפוקחיו. הרגולטור אמור "לדבר בשקט, אך לשאת מקל גדול", כדבריו המפורסמים של הנשיא האמריקאי טדי רוזוולט. כל מאבק חזיתי שסלינגר נגררת לתוכו רק מחליש את כוח ההרתעה הרגולטורי שלה.