כיצד תשפיע תוכנית הצנע של האוצר על איגרות החוב בישראל?

תוכנית האוצר תייצר אינפלציה נקודתית בטווח הקצר אך תתמוך בהורדת ריבית בסביבה אינפלציונית בהמשך

המגמה הכללית של תוכנית האוצר שפורסמה בשבוע שעבר אינה משתמעת לשתי פנים מבחינת שוק ההון. מדובר בתוכנית שתיצור אינפלציה נקודתית בטווח הקצר אך תנאים ממתנים בהמשך.

העלאת המע"מ לבדה צפויה להוסיף כ־0.5% לאינפלציה, וביטול הפטור ממע"מ על פירות וירקות צפוי לתרום כ־0.6% נוספים ויובילו לצמצום בהכנסה הפנויה של הצרכן. מצד שני מהעלאת מס החברות והתחזקות השקל, הפוגעים ביכולת החברות לשמור על תחרותיות בשוקי העולם, נקבל סיכויים לעלייה בשיעור האבטלה ושחיקה נוספת בשכר הריאלי של העובדים. מכאן הדרך להיחלשות נוספת באינפלציה קצרה.

אילוסטרציה צילום: בלומברג

אילוסטרציה צילום: בלומברג

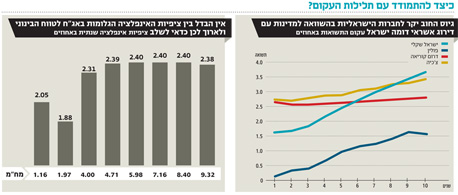

במדינות רבות שבהן מבצעת הממשלה תוכניות צנע מגיב הבנק המרכזי בתוכנית מוניטרית מקבילה הכוללת ריבית אפסית והדפסת כסף לצורך רכישת איגרות חוב ארוכות של המדינה. מהלך כזה יוכל להקל על החברות לגייס כסף לטווח ארוך, שכן תלילות העקום הממשלתי בישראל היא הגבוהה ביותר בקרב מדינות עם דירוג השקעה דומה.

ככל שחברות בישראל מעוניינות לגייס חוב לתקופה ארוכה יותר, כך עולה הנחיתות שלהן ביחס למתחרות בעולם. זאת היות שנכס הייחוס להלוואות לטווח ארוך בישראל נמצא ברמות גבוהות יותר בארץ מאשר בחו"ל. למשל, חברה שמגייסת במרווח של 300 נקודות בסיס מהאג"ח הממשלתית המקבילה תגייס בישראל בריבית של 6.7%, לעומת ריבית של 5.6% שתגייס חברה בסיכון דומה במדינות מקבילות. מדובר בנתון מעניין, שכן ריבית בנק ישראל היא 1.75% לעומת ריבית ממוצעת של 2.2% במדינות עם דירוג אשראי דומה לישראל. אם נכפיל את ההפרש במח"מ של כ־8.5 שנים ונקבל שחברה ישראלית מגייסת חוב במחיר הגבוה בכ־9.3% ממתחרותיה בדירוג דומה.

לאחרונה החלה התעניינות מחודשת מצד משקיעים הגורסים שהתלילות הגבוהה בשילוב התחזקות השקל, הגז המקומי שהחל לזרום והטיפול הנחוש בגירעון יוצרים הזדמנות באיגרות החוב הארוכות. בכך ירדה התלילות מתחילת החודש ב־0.3% והאג"ח הארוכות הוסיפו כ־2%. להערכתנו, הנתונים השוליים שנכנסו לתמונה אכן תורמים לסיכוי לרווחי הון באיגרות החוב הארוכות, אך אנו מזכירים כי את הכיוון העיקרי קובעות איגרות החוב הארוכות של ממשלת ארה"ב שהתנהגו מצוין בחודש האחרון.

עונת המדדים הגבוהים

בשבע השנים האחרונות החלו המשקיעים להיערך לעונה זו כבר מחודש ינואר, עם העדפה לאפיק הצמוד במחצית השנה הראשונה לקראת ובזמן עונת המדדים הגבוהים, ולשקלי במחצית השנייה לקראת עונת המדדים הנמוכים. על פי העונתיות אמור מדד חודש אפריל להסתכם בכ־0.9%. אלא שהשנה, בשל התחזקות השקל והעובדה שפסח יצא בחודש מרץ, מעריכים החזאים שהמדד יעלה ב־0.4% בלבד. בנוסף מחירי המזון והאנרגיה בעולם ירדו בכ־5% ברבעון האחרון. בסיכום תקופתי עד כה עולה כי בעוד בממוצע של שבע השנים האחרונות הניב האפיק הצמוד עודף תשואה מצטבר של כ־1.55% עד סוף אפריל, הרי שהשנה הסיפור שונה לחלוטין והאפיק השקלי הניב עודף תשואה של 1.1%. ההבנה שתוכנית האוצר תקטין לחצים אינפלציוניים לאורך זמן אך תעלה את האינפלציה באופן נקודתי מובילה להערכה שאת ההשקעה באפיק הצמוד כדאי לבצע באופן סינתטי. כלומר, שילוב בין אג"ח צמודות קצרות וארוכות. הסתכלות על עקום ציפיות האינפלציה מחזקת הערכה זו.

מהסתכלות על האינפלציה הצפויה עולות כמה נקודות. הראשונה היא שאין הבדל בין ציפיות האינפלציה הגלומות בטווח הבינוני לאלו הגלומות בטווח הארוך. אם נביא בחשבון את כמות הכסף המודפסת בעולם אזי נראה שהמשקיעים באג"ח השקליות הארוכות מסתפקים בפרמיה נמוכה למדי. הצד ההופכי של מסקנה זו היא שהאג"ח הצמודות הארוכות עדיפות על השקליות.

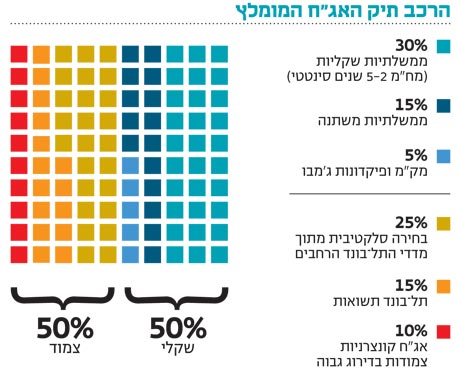

מח"מ בינוני סינתטי

לפני שבונים את החלק הקצר של המח"מ הסינתטי יש לשים לב לנקודות הבאות. בטווח הקצר הממשלתית הצמודה 614 נסחרת בציפיות אינפלציה שנתיות של 2.05% והיא כוללת בתוכה 14 חודשים. כלומר אינפלציה מצטברת של 2.4% (2.05%/12*14). איגרת זו תיהנה גם מהמדדים הגבוהים עונתית הצפויים באפריל־מאי 2014. זאת בעוד האיגרת לשנתיים, גליל 5472, מגיעה לפדיון בדיוק לפני פרסום מדד אפריל 2015 ומגלמת אינפלציה שנתית ממוצעת של 1.9% או אינפלציה מצטברת כוללת של 3.76%. מנוסחת הפורוורד עולה כי האינפלציה הגלומה בעשרת החודשים שבין פירעון הממשלתית 614 לפירעון גליל 5472 היא 1% בלבד.

אז איזו איגרת עדיפה? אם נאמץ את האינפלציה הממוצעת שהיתה א-2004 אלו נגלה שצפויה אינפלציה של 3.5% ב־14 החודשים שנותרו לממשלתית 614, זאת בזמן שהשוק צופה אינפלציה מצטברת של 2.4% - הגנה יפה יחסית של 31% לעומת הממוצעים האחרונים. אם נבצע השוואה דומה לגליל 5472 נראה כי הממוצע הרב־שנתי אמור לספק אינפלציה צבורה של 4.65% לעומת 3.76% - שכבת הגנה של כ־20% בלבד. בעוד שהחלק הארוך של המח"מ הסינטטי יכול להיקבע לפי תיאבון המשקיעים להארכת מח"מ, את החלק הקצר יש לבנות להערכתנו מאג"ח ממשלתית צמודה 614. כמובן שניתן לבצע תרגיל דומה גם באג"ח קונצרניות בדירוג גבוה (כמו אג"ח של הבנקים) ובכך להשיג תשואה פנימית גבוהה בכ-1%.

השורה התחתונה

תוכנית האוצר תקטין לחצים אינפלציוניים לאורך זמן ותעלה את האינפלציה נקודתית, לכן כדאי לשלב אג"ח צמודות קצרות וארוכות באפיק הצמוד

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות