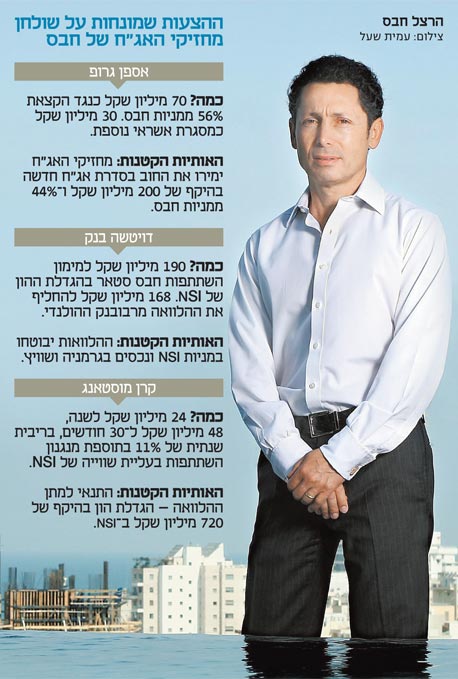

משלוש תצא אחת: שעת השין של בעלי אג"ח חבס

היום יחליטו מחזיקי האג"ח על המתווה שאמור להחזיק את חבס בחיים - ההשקעה של אספן גרופ, ההלוואה מדויטשה בנק או המימון ממוסטאנג

היום בחמש וחצי אחר הצהריים יתכנסו בעלי האג"ח מסדרות 4 ו־12 שלהם חייבת חברת הנדל"ן המסחרי והמשרדי חבסכ־450 מיליון שקל. על הפרק - הצבעה ואישור קידומה של אחת משלוש ההצעות שקיבלה חבס משלושה גופים — אספן גרופ, דויטשה בנק וקרן מוסטאנג הישראלית. לאחר שיאשרו את אחד המתווים, הם יפעלו יחד עם הנהלת החברה כדי להוציאה לפועל.

- חבס: "ראינו את ההצעה של אספן רק הבוקר; הצעות נוספות יגיעו"

- צארום מנסה להשתלט: אספן תגיש הצעה להסדר עם חבס

מטרת ההצעה שתתקבל היא לאפשר לחבס להמשיך ולהפעיל את החברה כעסק חי, ולבצע מימון מחדש בהיקף גדול מהקיים (ובתנאים גמישים יותר) בהשקעתה במניות החברה־הנכדה NSI (מוחזקת על ידי החברה־הבת חבס סטאר), ולשמור את השליטה בה.

חבס, שבשליטתו של הרצל חבס (22.7%), נקלעה בחודשים האחרונים לבעיה תזרימית, ולפני כשלושה חודשים הודיעה כי תתקשה לעמוד בתשלומים למחזיקי האג"ח.

על פי המתווה של חברת אספן גרופ שבשליטתו של רוני צארום, תעביר אספן לידי חבס 70 מיליון שקל כנגד הקצאת 56% ממניות החברה, בכפוף להשלמת בדיקותיה לשביעות רצונה בשבועות הקרובים ומילוי תנאים מוקדמים נוספים. אספן מציינת כתנאי כי הכסף שיוזרם יושקע במניות NSI. בנוסף, תעמיד אספן במידת הצורך מסגרת אשראי נוספת בגובה של עד 30 מיליון שקל, אף היא לתמיכה באחזקה ב־NSI, הלוואה שתוקפה שנה ממועד חתימת ההסכם.

לפי מתווה זה, מחזיקי האג"ח ויתר נושי חבס ימירו את חוב החברה כלפיהם בשתי סדרות אג"ח חדשה בהיקף של 200 מיליון שקל ע"נ ו־44% ממניות חבס. מחצית מהאג"ח החדשות (סדרה ה') ייפרעו בתשלום קרן אחד (בולט) בתום שש שנים ממועד הקצאתן, כשהן צמודות למדד ונושאות ריבית שנתית של 3.5%. המחצית השנייה (סדרה ו') תועמד לפירעון בשישה תשלומים שווים מתום ארבע שנים ממועד הקצאתן ועד לתום תשע שנים, כשהן צמודות למדד ונושאות ריבית שנתית של 4%. אג"ח ו' יובטחו במניות חבס סטאר בהיקף של 100 מיליון שקל, כשמסתמן שאג"ח ה' יהיו נטולות ביטחונות.

אספן מבהירה כי לפי המתווה החדש, במועד השלמת ההסדר בעלי המניות הנוכחיים של חבס לא יחזיקו עוד במניות החברה וכל כתבי האופציה למניות החברה יבוטלו. אספן מציינת כי ההצעה נכתבה בהסכמה מלאה עם נציגות מחזיקי אג"ח. הנהלת חבס מסרה כי "המתווה החדש של אספן מהווה שיפור למתווה קודם - ישנם בו הפחתת סיכון למחזיקי האג"ח ובסיס לשיתוף ברווחים". חבס, אגב, הצהירה באסיפת מחזיקי האג"ח האחרונה כי היא מאמינה באימוץ הצעת מימון כשלב ראשון, כשרק אחריו עדיף למחזיקים להגיע להסדר חוב כולל.

הורדת הלחץ מרבובנק

במקביל יבחנו בעלי האג"ח גם את ההצעה של דויטשה בנק, שמטרתה טיפול בבעיה העיקרית של חבס - מימון האחזקה במניות NSI, ובהמשך הורדת שיעור המינוף הכולל ב־NSI, שעומד כיום על כ־58%, לשיעור המינוף המקובל בקרן ריט אירופית - כ־40%.

לפי המתווה של דויטשה בנק, חבס סטאר תקבל הלוואה של 360 מיליון שקל (75 מיליון יורו), שמורכבת משני נתחים - 190 מיליון שקל (40 מיליון יורו) למימון ההשתתפות של חבס סטאר בהגדלת ההון של NSI, ו־170 מיליון שקל (35 מיליון יורו) נוספים שיאפשרו לחבס סטאר להחליף את ההלוואה מרבובנק ההולנדי - הלוואה שהעמידה בקובננטים שלה מגבילה מאוד את טווח הפעולה של חבס. ההלוואות ינתנו בריבית ליבור + 5%, כשבעת הפירעון תושלם הריבית ל־12%.

חבס נטלה מרבבונק הלוואה של 55 מיליון יורו למימון אחזקתה ב־NSI, כשבחודשים האחרונים, לנוכח ירידות השערים החדות של מניית NSI, נדרשה חבס להגדיל את הביטחונות המשועבדים לבנק כדי להימנע מהפרת תנאי ההלוואה.

בנוגע לביטחונות שיוצעו לדויטשה בנק, 312 מיליון שקל (65 מיליון יורו) מההלוואה יהיו מובטחים במניות NSI, כש־29 מיליון שקל (6 מיליון יורו) יובטחו בתמורה שאמורה להתקבל ממכירת נכס של חבס סטאר בשוויץ, ו־19 מיליון שקל (4 מיליון יורו) מובטחים בנכסים של חבס סטאר בגרמניה. מבחינת חבס, מציעה ההלוואה של דויטשה גמישות רבה יותר לעומת ההלוואה מרבובנק בכל הקשור ליחס בין המניות המשועבדות להלוואה.

ההצעה של דויטשה בנק תאפשר לחבס לסייע ל־NSI להקטין את רמת המינוף שלה על ידי גיוס הון חדש בהיקף משמעותי כדי לזכות באמון מחודש של המשקיעים, מה שצפוי להזניק את שווי מנייתה, הנסחרת כיום בהנחה של 45% מערכה הנכסי הנקי.

חשבון ביטחון

ההצעה השלישית היא מקרן מוסטאנג המציעה שתי הלוואות, הראשונה בהיקף של 24 מיליון שקל (5 מיליון יורו) לתקופה של שנה, והשנייה של 48 מיליון שקל (10 מיליון יורו) ל־30 חודשים. שתיהן נושאות ריבית שנתית של 11% בתוספת מנגנון השתתפות בעליית ערך מניית NSI.

בהצעה של הקרן מצוין כי מטרת ההלוואה היא מימון השתתפות חבס סטאר בהגדלת הון אפשרית ב־NSI, כמו גם שמירתו של "חשבון ביטחון" אם ההתניות הפיננסיות בגין ההלוואה המקורית מרבובנק יופרו בגין תנודה במניית NSI. קרן מוסטאנג מציינת כי כתנאי למתן ההלוואה היא תדרוש הגדלת הון בהיקף של כ־720 מיליון שקל (150 מיליון יורו) ב־NSI.