"ברור לנו שהראלי בשוק האג"ח הממשלתיות נגמר"

צחי קורן סוגר שנה בתפקיד מנכ"ל קרנות הנאמנות של אקסלנס ומביא איתו תפיסת עולם שונה לחלוטין מזה של קודמו, מאיר מזוז - "השיטה שלי תוכיח את עצמה ותביא לקוחות שיהיו מוכנים לשלם דמי ניהול הוגנים"

ביולי הקרוב יציין צחי קורן שנה לכניסתו לתפקיד מנכ"ל חברת קרנות הנאמנות של אקסלנס. קורן (39) הוצנח לתפקיד מהחדר הסמוך לאחר שניהל במשך ארבע שנים את חברת ניהול התיקים של אקסלנס. עוזי דנינו, מנכ"ל אקסלנס שמונה רק חודשיים קודם לכן לתפקיד, בחר להחליף את מאיר מזוז, מאושיות תעשיית הקרנות, שחלש על חברת הקרנות ביד רמה (ושימש גם כמנהל ההשקעות הראשי) ולמנות את קורן הצעיר שמגיע בכלל מתחום השיווק וניהול הלקוחות. קורן קיבל לידיו חברת קרנות במצב מורכב שהתמודדה עם גל פדיונות. בראיון ל"כלכליסט" לקראת תום שנתו הראשונה כמנכ"ל מציג קורן את תפיסת עולמו על עולם הקרנות החדש.

קרנות הנאמנות שוברות באחרונה שיאי גיוסים בקרנות האג"ח הקונצרניות בדיוק בזמן שהגופים המוסדיים בורחים מהאפיק. האם הציבור שוב נכנס בשיא והאם אין לכם, כיצרנים, אחריות לכך?

"צריך להבין שתעשיית הקרנות מורכבת ממשולש יחסים שכולל את מערך הייעוץ, היצרן והלקוח. היועץ בבנק הוא הגורם המרכזי שקובע לאן הכסף של הלקוח ילך. אנחנו מנהלים כסף בהרבה מאוד קרנות. יש לנו הכל מהכל. מקרנות כספיות סולידיות ועד קרנות גמישות ממונפות פי שלושה על מדדים בחו"ל. את הבחירה מה לקנות עושה בדרך כלל היועץ. התפקיד שלי הוא להעניק פתרון לכל מצב רוח. מי שחושב למשל שהשוק מתחיל ונגמר בקונצרניות יכול לקנות קרן כספית שלי".

צחי קורן צילום: תומי הרפז

צחי קורן צילום: תומי הרפז

להערכתך, השקעה בקרנות אג"ח קונצרניות לא מגלמת סיכון של הפסדי הון אחרי גל העליות?

"התפקיד שלנו הוא לספק מערך מוצרים רחב בהתאם לתקופה. אם אתה מניח שהריבית הנמוכה תישאר נמוכה לאורך זמן - מה שלא היה כאן היסטורית לפחות בשנה־שנתיים הקרובות - אז לא בהכרח".

אבל יש הערכות שהריבית תעלה מוקדם מהצפוי. רואים עליית תשואות באג"ח ממשלתיות בארה"ב שמחלחלת גם לשוק המקומי.

"ייתכן שהריבית תעלה מוקדם מהצפוי, אך ההערכות הן שלפחות בשנה וחצי הקרובות הריבית לא תעלה. ברור שהראלי בשוק האג"ח הממשלתיות הישראליות נגמר, אך השאלה המרכזית נותרה שאלה של אלטרנטיבות. הציבור לא יכול לנהל את החיסכון שלו בתשואה ריאלית שלילית בפיקדון בבנק, כי שווי הכסף שלו נשחק. זה המצב החדש, מי שיש לו חסכונות במדינה, חייב לחפש אפיק השקעה ראוי לכסף".

אז הריבית האפסית דוחפת את הציבור לקחת סיכונים?

"ממש לא. האלטרנטיבה של פיקדון בבנק היא לאו דווקא לקרנות גמישות בחו"ל. צריך למצוא פתרונות שיאפשרו לנהל סיכונים אבל גם לייצר תשואה".

לא אוהבים פערי ציפיות

קורן הוא איש שיווק במהותו, אך נראה כי הכריזמה שלו אינה מזויפת. הוא באמת מאמין בשיטת השכבות שהוא מקדם ובינתיים נראה שזה עובד: קרנות אקסלנס שכבות גייסו במאי סכום משמעותי של 442 מיליון שקל. שיטת השכבות בניהול קרנות נאמנות מבוססת על בניית תיק שמחולק לשכבות לפי רמות סיכון, ושיכול להיות יותר עמיד בעת תנודתיות. לדברי קורן, "הרעיון הוא בעצם לייצר ללקוח גבולות גזרה של סיכון. בדקנו באילו תמהילים של נכסים התיק יניב תשואה חיובית ברמות סיכון מוגדרות ובמצבים משתנים - של ירידות חדות או של עליות חדות. "התמונה מול הלקוח היא מאוד ברורה - הוא יודע מה המקסימום שהוא יכול להפסיד ומה המקסימום שהוא יכול להרוויח".

השיטה הזו היא יותר מכלי שיווקי?

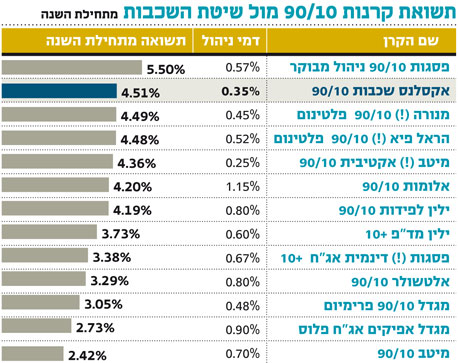

"השיטה מאפשרת למשקיע להבין את התיק בשוק שקשה לצפות את הסיכונים שלו. הוא יודע בדיוק במה מותר ואסור לקרן להשקיע. כמה אג"ח לא מדורגות היא מחזיקה. לקוחות הרי היו משתגעים כשהם קנו קרנות 90/10 (90% אג"ח, 10% מניות) והיו בטוחים שהם קונים מוצר סולידי. פתאום הם גילו שיש שם כמויות אדירות של אג"ח לא מדורגות ועם מח"מ ארוך. פער הציפיות היה דרמטי".

אבל שנים תעשיית הקרנות עבדה ככה - שינויי מדיניות, והעלאת דמי ניהול אחרי גיוסים. רק באחרונה הרשות טרפדה ניסיון של כמה גופים למזג קרנות עם דמי ניהול נמוכים לקרנות יקרות.

"נכון. זה לא יכול להימשך יותר. מי שמוביל את זה, לדעתי, הוא מערך הייעוץ בבנקים. הוא לא אוהב פערי ציפיות. הוא אמור לשמש שומר ללקוח. אנחנו נתנו התחייבות לא לשנות מדיניות לשלוש שנים לפחות ב־20 קרנות".

התחרות תעשה את שלה

ומה עם התחייבות להימנע מלהעלות דמי ניהול?

"אנחנו בכיוון של לתת התחייבויות גם בגזרה של דמי הניהול. אני לא אמזג קרנות כדי להעלות דמי ניהול באופן עקיף, צריך להחליף דיסקט. אני בא ליועץ ואומר לו, 'זו הקרן, זו המדיניות, היא לא תשתנה'. דמי הניהול כרגע הם לא רווחיים - מכסים רק את עלות עמלת ההפצה שאני משלם לבנקים. משום שזו קרן חדשה אנו חולקים את הסיכון עם הלקוח. אם לאחר פרק זמן, ארוך מחצי שנה, אוכיח את עצמי ושהשיטה שלי עובדת, דמי הניהול יעלו ויהיו הוגנים".

אבל עוזי דנינו ובעלי השליטה (אייל לפידות, מנכ"ל הפניקס) לא שואלים מתי יגיע הכסף?

"ההסתכלות היא לטווח ארוך. אם השיטה תוכיח את עצמה, הלקוחות יסכימו לשלם יותר. אני לא מאמין שאני מגייס כי אני מציע דמי ניהול נמוכים. אני מאמין שכל מי שיביא ערך בניהול ההשקעות שלו יוכל לגייס בדמי ניהול הוגנים וסבירים. אלטשולר שחם וילין לפידות מראים לכולם איך לגייס מיליארדים. אני באתי חדש לשכונה, עשיתי שינוי. למה שהיועץ יקנה את שיטת השכבות לפני שהוכיחה את עצמה? כי אני הוגן וכי לאורך זמן השיטה תשיג תשואה גבוהה יותר מהמתחרים".

אתה בעד המהלך של רשות ני"ע שחתכה את עמלות ההפצה ודרשה ממנהלי הקרנות להפחית את דמי הניהול בהתאם לחצי שנה?

"אין ספק שהלקוח נהנה. אך התחרות בעולם הקרנות יוצרת ממילא מצב שתורת המחירים עובדת. זה לא בהכרח נחוץ".

אז אתה לא מאמין שכשתיגמר תקופת המגבלה לקראת סוף השנה, מנהלי הקרנות לא ירוצו להעלות דמי ניהול?

"אנחנו נשקול בזמן ובמועד העלאת דמי ניהול, אבל ייווצר רף חדש של דמי ניהול שיהיה נמוך כי התחרות תעשה את שלה. התחרות תגבר על כל החוקים".

מצד שני, יש כאן תהליך של מיזוגים ורכישות בתעשייה. קרנות כלל פיננסים נמכרו להראל, דש התמזג עם מיטב. זה לא יפגע בתחרות?

"כשיש פחות שחקנים, יכולת התזוזה של הלקוחות ביניהם קטנה. זו עובדה ותהליך שלצערי לא ייפסק. מי היה מאמין לפני שנה ומשהו שכלל קרנות נאמנות לא תהיה קיימת? שדש ומיטב יתמזגו?".

למה אקסלנס לא השתתף בחגיגת הקניות האחרונה?

"אני מאמין שבגיוס פשוט ובצמיחה אורגנית, הכסף יגיע אליך בלי לקנות נכסים אחרים. מעבר לזה, כל דבר בשעתו, ובמחירו. הבעיה ברכישה שאתה לא שולט בנכס. לא יודע לאן השוק הולך. קרנות זה נכס שמישהו אחר שולט עליו (היועצים, הלקוחות - ר"ב). הוא יכול להתאדות".

השורה התחתונה

צחי קורן מאמין כי שיטת השכבות בניהול קרנות נאמנות יכולה ליצור תיק יציב יותר. לאחר שיוכיחו יעילות השיטה - גם דמי הניהול שלה יעלו