השורה התחתונה

למי מתאים מוצר הגמל עוקב המדדים של אי.בי.אי?

בית ההשקעות משיק מוצר גמל והשתלמות המבוסס על המדדים המובילים בדמי ניהול הנמוכים מהממוצע של 0.5%מהצבירה. המוצר שינסה להחליף את הקרנות המחקות, מציע חשיפה מנייתית לישראל רק דרך מדד ת"א־25 וחשיפה לחו"ל רק דרך מדד S&P 500

לפני שבוע נחשף ב"כלכליסט" כי הבורסה תקל על גופים פנסיוניים לייצר מוצרים פנסיוניים מבוססי מדדים (מוצרים פסיביים העוקבים אחר מדדי הבורסה) בדמות הורדת התשלומים שנדרשים גופי הפנסיה לשלם לבורסה עבור השימוש במדדיה. גורמים בבורסה ציינו אז, כי ההחלטה להוריד את העלויות לגופי הפנסיה ולהשוותן לעלויות שמשלמות חברות תעודות הסל וקרנות הנאמנות המחקות הגיעה בעקבות פנייה של גוף פנסיוני שהיה מעוניין להיכנס לתחום.

ל"כלכליסט" נודע כי אותו גוף הוא חברת הגמל של אי.בי.אי שמנוהלת בשבע השנים האחרונות על ידי קובי רוזין. בית ההשקעות אי.בי.אי לא נחשב מעולם לגוף בולט בתחום הגמל וההשתלמות. בעיקר מכירים את הגוף הזה שמנוהל על ידי עידו קוק בזכות קרנות הנאמנות שלו ופעילות הברוקראז' שלו. אי.בי.אי גמל, שנחשבת לגוף גמל קטן, מנהלת היום 2.4 מיליארד שקל בקופות הגמל שברשותה, לאחר שרכשה לפני חצי שנה את קופות הגמל של בית ההשקעות תמיר פישמן.

על טהרת המדדים: דמי ניהול של 0.5%

בשבועות הקרובים צפויה חברת הגמל של אי.בי.אי להשיק מוצר גמל והשתלמות חדש המבוסס על טהרת ההשקעה במדדים המובילים בישראל ובארה"ב. הלקוחות שיחליטו לחסוך בקופת הגמל של אי.בי.אי או בקרן ההשתלמות במסלול זה יזכו לדמי ניהול של 0.5% (נמוכים יחסית לממוצע הענפי העומד סביב 0.9%) שיינתנו לכל חוסך גם אם אין ברשותו חיסכון צבור.

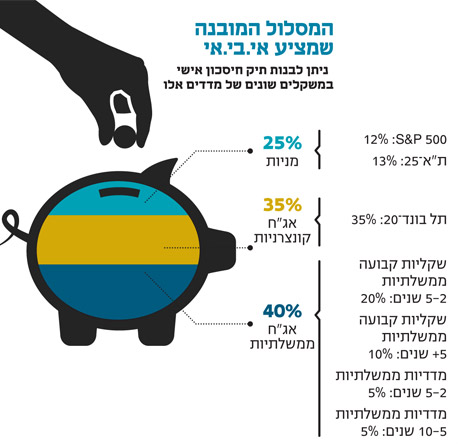

בעקבות פניית "כלכליסט" מסביר רוזין מדוע החליט לצאת עם המוצר ומבהיר כי הסיבה אינה דווקא ההבנה שלא ניתן להכות את ביצועי השוק: "זה מסלול נוסף למי שמאמין בניהול פסיבי. הכל התחיל בכלל מה־IRA (קופות גמל שבתנאים מסוימים ניתן לבצע בהן ניהול השקעות אישי או דרך מנהל תיקים או באופן עצמאי על ידי הלקוח — ר"ב). רצינו לאפשר ללקוחות שלנו להשקיע בקרנות הנאמנות המחקות שלנו. האוצר מגביל את היכולת של גופי גמל לרכוש מוצרים של הבית (לא מאפשר לגלגל את דמי הניהול שגובות הקרנות המחקות אל הלקוחות בגמל — ר"ב), ואז באוצר שאלו אותנו: למה שלא תקימו מוצר גמל עוקב מדדים שפתוח לכולם? בגלל שהאוצר מגביל יכולת לרכוש קרנות של הבית לגמל, במוצר הגמל החדש נעתיק את המנגנון של הקרנות המחקות לקופות הגמל במקום לקנות אותן לקופות. אנחנו מציעים כעת ללקוח מסלול חיסכון מבוסס מדדים עם שתי אפשרויות: או לקחת את המוצר המובנה או לבנות לבד את המדדים והמשקולות בתיק החיסכון. את המסלול עם 25% מניות בנינו על בסיס הסתכלות על תיקי הגמל הקיימים והפילוח שנראה לנו הכי נכון. מי שמעדיף חלוקה שונה (יותר או פחות חשיפה למניות למשל – ר"ב) יכול להרכיב לבד את המדדים בתיק".

באי.בי.אי בחרו לשים רכיב מנייתי של 25% במסלול המובנה לצד מסלול נוסף סולידי יותר של 10%. עם זאת, מבדיקת "כלכליסט" של תיקי הגמל של הגופים המתחרים הפועלים באופן אקטיבי, עולה כי רובם נמצאים היום בחשיפה של 30% ומעלה למניות. רוזין מציין בהקשר זה: "נכון שהשנה הקופות עלו ל־30% מניות, אבל אני חושב שהלקוח הישראלי יותר מיודד עם 25%".

תמחור קופות הגמל של אי.בי.אי נראה על פניו אטרקטיבי (0.5% בלבד לעומת תקרת דמי ניהול בגמל של 1.05% ובהשתלמות של 2%), אלא שבפועל מי שברשותו חיסכון פנוי (לא פנסיוני), יכול לבנות לו תיק דומה דרך רכישת קרנות נאמנות מחקות הגובות דמי ניהול של 0%. גם דרך קופת גמל בניהול אישי (IRA) ניתן לרכוש קרנות מחקות כאלו.

רוזין טוען כי דמי הניהול האמיתיים של הקרנות המחקות הן סביב 0.25%, והן יגיעו לשם בקרוב. "כרגע, בגלל תחרות שהובילו הקרנות המחקות של מגדל שוקי הון, דמי הניהול בתעשייה עומדים על 0%, אבל ברגע שמגדל יעלו, כולם יעלו אחריהם. לקוח שרוצה להשקיע דרך IRA משלם היום דמי ניהול של 0.3%–0.5%, אם הוא רוכש קרנות מחקות, הוא ישלם גם את דמי הניהול של הקרנות האלה. כאן אני מציע ללקוח דמי ניהול קבועים של 0.5% בלי כל עלות נוספת. היתרון במסלולים שבנינו הוא שנבצע כל הזמן התאמות שישמרו את המשקל של כל מדד במקום הלקוח".

כיום שוק הגמל בנוי כך שחוסך שמביא עמו חיסכון צבור גבוה זוכה להנחה בדמי הניהול. רוזין מסביר שהתמחור של 0.5% יהיה אחיד לכולם. לטענתו, מדובר "במחיר מצוי למי שאין לו כלל חסכונות היום" ולכן, לכאורה, הוא חסר כוח מיקוח.

7 מדדים מובילים: הדגש על הפשטות

בניגוד לקופת הגמל בניהול אישי שבה לחוסך יש אפשרות לבחור להשקיע בכל נייר ערך ובכל מדד, אי.בי.אי מציעה רק שבעה מדדים, רובם המדדים המובילים בישראל. "יש לנו העומק המקצועי לפתח בהמשך עוד מדדים, אבל אי אפשר להתפזר יותר מדי. המסלול הכללי שבנינו הוא הבנצ'מארק של כל קופות הגמל בישראל", מסביר רוזין את עמדתו. אי.בי.אי בחרה במדד ת"א־25 כמייצג חשיפה לשוק המניות המקומי ולא, למשל, במדד ת"א־100 בזמן שרוב חברות הגמל נחשפות יותר למדד ת"א־100 ואותו הן מבקשות להכות. "מצאנו שיש קורלציה מאוד גבוהה בין המדדים. אם נראה צורך וזה יהיה חשוב ללקוחות, נוסיף גם את ת"א־100", ענה רוזין.

גם החשיפה לשוק האג"ח הקונצרניות כוללת רק את מדד תל בונד־20 ומונעת מהלקוחות להיחשף לאג"ח קונצרניות עם פוטנציאל תשואה גבוה יותר. רוזין שם את הדגש על פשטות: "לא צריך לסבך. מדובר במדד שמחזיק את 20 האג"ח הגדולות במשק. בטווח הארוך ראינו שגופים שרכשו אג"ח שלא חלק מהמדד הזה טעו הרבה פעמים".

והחשיפה לחו"ל? גם היא מתנקזת אך ורק למדד אחד — S&P 500 האמריקאי, וגם זה ללא נטרול החשיפה לדולר וזאת אף על פי שהדולר ירד ופגע במי שלא גידר את החשיפה. הסכנה ידועה לאי.בי.אי ורוזין מציין: "חשוב שהלקוח יבין שזו החשיפה למט"ח בתיק. אבל גם חשוב שיהיה מרכיב מט"חי בתיק".

קובי רוזין צילום: עמית שעל

קובי רוזין צילום: עמית שעל

האם רוזין עצמו מאמין בניהול פסיבי? "קיימות דעות רבות על מה עדיף. אנחנו מציעים מקום שיכול להתאים לחוסכים עם מעט כסף שרק מתחילים לחסוך ורוצים מוצר פשוט ושקוף".

באי.בי.אי עשו סימולציה על המסלול המובנה שהרכיבו כברירת מחדל, שמראה כי לקוח במסלול זה היה משיג תשואה חיובית בכל שנה בשבע השנים האחרונות, כולל שנים קשות כמו 2008. לכאורה, אי.בי.אי מנסה לבסס את התמהיל על ביצועי העבר, אך רוזין שולל זאת. "לא בנינו את המסלול לפי תשואות העבר. אם הייתי עושה את זה, הייתי בוחר לשים רק אג"ח ממשלתיות ארוכות שעשו תשואה עודפת בשנים האלו. בחרנו משהו מאוזן שמסתכל קדימה ולא אחורה".

לא חדש תחת השמש: אינפיניטי והפניקס היו קודם

אף על פי שבאי.בי.אי מנסים להציג את מוצר הגמל שלהם כחדשני, קיימים היום מוצרים דומים בשוק. למשל, "שיטת הפניקס" שמציעה מסלולי פנסיה מבוססי מדדים עם הפחתה של רמת הסיכון עם הגיל.

גם בית ההשקעות אינפיניטי של אמיר אייל מציע שיטת חיסכון מבוססת מדדים שעליה רשם פטנט. באינפיניטי פשוט מציעים קופות מסלוליות טהורות שכל אחת מהן עוקבת אחר מדד אחר, וכל חוסך מחלק את הכסף בין כמה מסלולים. רוזין מודע לקיומם של מוצרים דומים, אך סבור כי המוצר שהוא מציע פשוט יותר, שקוף יותר ובעיקר זול יותר. "תפיסת העולם שלנו היא של מוצר פסיבי אמיתי, פשוט וקל להבנה שמתנהל בשקיפות מלאה. מעבר לזה קיים נושא התמחור. בקופות של אינפיניטי אולי יש יותר מרחב של מדדים, אבל דמי הניהול שם גבוהים משמעותית".

שורה תחתונה: מוצר הגמל של אי.בי.אי דומה למוצרים של הפניקס ואינפיניטי. עם זאת, היתרון שלו על פניהם הוא דמי הניהול הנמוכים העומדים על 0.5%.