ניתוח כלכליסט

מירוץ המשוכות של הפניקס

מפקחת שכבר הוכיחה שהיא יודעת להגיד "לא" לרוכשים זרים בענף הביטוח, מנכ"ל שדורש חבילת שכר מנופחת אך נתפס בעיני הרוכשת כשחקן מפתח, בית השקעות ששוויו נחתך בחצי מאז רכישתו לפני 8 שנים ושלל בעיות פנימיות, מוועד עובדים מתהווה ועד רפורמות בתחום. זה מה שממתין למשפחת קושנר האמריקאית שחשקה בחברת הביטוח הישראלית של יצחק תשובה

סלינגר: האם תאשר?

המפקחת על הביטוח דורית סלינגר הוכיחה לפני חודש כי היא לא מהססת להגיד "לא" לקבוצת משקיעים המעוניינת לרכוש חברת ביטוח ישראלית. המשקיעים הסינים שביקשו לרכוש את השליטה בכלל מקונצרן אי.די.בי לא קיבלו מסלינגר היתר שליטה. זאת למרות בדיקה של חודשים ארוכים, שכללה הטסה של משלחת של משרד האוצר לסין ופגישות של המשקיעים עם המפקחת ואף עם ראש הממשלה בנימין נתניהו.

סלינגר שמרה לעצמה את הסיבות לדחיית הרוכשים. מתוקף תפקידה כאמונה על רווחת ציבור החוסכים וכמי ששומרת על יציבות חברות הביטוח, ברור כי היא לא היתה שלמה עם זהות הרוכשים הסינים כבעלי שליטה.

בעל שליטה בחברת ביטוח אמור להחזיק בהון עצמי גבוה כדי שיוכל להזרים לה כספים אם תיקלע למצוקה. הפיקוח דורש כי החברה תחזיק עודפי הון עצמי משמעותיים כנגד התחייבויותיה למבוטחים. הון זה מושקע בשוקי ההון, ובכללם באג"ח ובמניות.

רק אתמול פירטה מידרוג את פילוח תיק הנוסטרו של כלל ביטוח למשל. זה כלל חשיפה של 9% למניות, 26% לאג"ח קונצרניות ו־23% להלוואות מגובות משכנתאות. בתרחיש של ירידות בשוקי ההון, ההון שלה עלול להתכווץ ואז עשוי הפיקוח לדרוש מבעלי השליטה לבצע השלמות הון, כפי שקרה ב־2008.

על המפקחת לוודא כי בעל השליטה יפעל בנורמות ראויות ולא יחלוב את החברה באמצעות משיכת דיבידנדים והעלאת דמי ניהול ופרמיות למבוטחים. לפיכך יש מגבלות ברורות על חלוקת דיבידנדים בחברות הביטוח. בניגוד למשקיעים הסינים, שלגביהם הנסתר היה רב על הגלוי, קבוצת קושנר היא קבוצת עסקים מוכרת ובעלת איתנות פיננסית גבוהה, והיא כבר מושקעת בחברת ביטוח שבסיסה בניו יורק, הכפופה לרגולציה האמריקאית.

אף על פי שהרוכשת לא פנתה לפיקוח על הביטוח לבקש פרה־רולינג לגבי היתר השליטה, על פי הערכות סלינגר לא צפויה להעמיד קשיים משמעותיים במתן ההיתר.

דורית סלינגר צילום: אבי אוחיון, לע"מ

דורית סלינגר צילום: אבי אוחיון, לע"מ

לפידות: שחקן מפתח

מנכ"ל הפניקס אייל לפידות מככב בחודשים האחרונים בכותרות העיתונים בנסיבות פחות מחמיאות. שר האוצר יאיר לפיד הגדיר את עלות שכרו המבוקשת בהפניקס, 10 מיליון שקל בשנה, כ"כל מה שרע וחולה בחברה הישראלית". לפיד אף אילץ את הפניקס לחתוך בחצי את חבילת השכר של לפידות לאחר שהסכם העסקתו פג בחודש אפריל האחרון.

אלא שבכל הנוגע לרוכשת של הפניקס, המסר לגבי לפידות מאוד חיובי וברור. "אייל הוא שחקן מפתח מבחינתנו, הוא ימשיך לכהן כמנכ"ל ויקבל סמכות מלאה להוציא אל הפועל את התוכנית העסקית שהציג בפנינו", אמרו אתמול גורמים המקורבים לקבוצת קושנר, הרוכשת. "ההחלטה לרכוש את הפניקס הגיעה בין היתר על רקע תהליך ההשבחה האדיר שהיא עברה תחת ידיו בשנים האחרונות".

כבר שנים לפידות חולם לחצות את הכביש — ממנהל שכיר, שאמנם נהנה ממשכורות עתק אך כפוף לבוס בדמות בעל שליטה דומיננטי, לבעל הון ושליטה בעצמו. לפידות דחף לביצוע העסקה ובחודשים האחרונים פעל לאיתור קונה להפניקס, שיאפשר לו בעצמו לקנות נתח מחברת הביטוח שעמל להשביח בשנים האחרונות.

מנהל שכיר אחר של תשובה כבר חצה את הקווים — גיל אגמון, שלפני ארבע שנים רכש במינוף את יבואנית הרכב דלק רכב מידי יצחק תשובה. כעת גם לפידות מקבל את הצ'אנס שלו. אמנם אגמון הלך בגדול והשקיע (באמצעות הלוואות) מיליארד שקל ברכישת השליטה, ואילו לפידות קונה רק 5% בתמורה ל־180 מיליון שקל, אך לא בטוח שמבחינת לפידות זה ייגמר ב־5%.

אייל לפידות צילום: אוראל כהן

אייל לפידות צילום: אוראל כהן

תשובה הפך את לפידות לאיש עשיר לאחר שנתן לו צ'אנס ביולי 2005 כמנכ"ל דלק ישראל, ולאחר מכן ביוני 2009 כמנכ"ל הפניקס. גם קודם לכן, כששימש כמנכ"ל ביטוח ישיר, השתכר לפידות לא רע. עבור ארבע שנות עבודתו הוא זכה לעלות שכר ממוצעת של כ־3 מיליון שקל בשנה. בשבע השנים האחרונות צבר לפידות שכר בעלות כוללת של כ־100 מיליון שקל, אך כמובן מדובר במונחי עלות וברור שסכום זה אינו מספיק לממן את רכישת 5% מהפניקס. לא מן הנמנע כי קבוצת הרוכשים שרואה בו נכס אסטרטגי תעמיד לו הלוואה למימון רכישת חלקו. כך או כך, נראה שבזמן שהרגולטורים זועמים ומלינים על עזות מצח מצד לפידות בכל הנוגע להתעקשותו על חבילת שכר מנופחת,

מעניין יהיה לראות אם מעבר לחלקו בעסקה, לפידות יקבל מתשובה (באופן אישי או דרך הפניקס) בונוס או עמלת תיווך עבור הסיוע באיתור קבוצת הרוכשים ושכנועם לבצע את העסקה. מובן שאם הבונוס יגיע מתוך הפניקס יהיה עליו לעבור מכשול לא פשוט — אישור בעלי מניות המיעוט בתקופה שבה עיני האוצר פקוחות ועוקבות אחר כל אישור שכר גבוה.

הביזנס: נדוניה קשה

הפניקס הגיעה לידיו של לפידות באמצע 2009, חבוטה ומדממת. בדומה ליתר חברות הביטוח, שורת הרווח של הפניקס תלויה בביצועי ההשקעות ובשוקי ההון שבהם מושקעים כספי החוסכים ותיק הנוסטרו (ההון העצמי של החברה). שורה של החלטות השקעה כושלות שקדמו לכניסתו של לפידות לתפקיד, ובהן השקעה בפירמידה של ברנרד מאדוף וחשיפה גדולה לאג"ח מגובות משכנתאות בארה"ב, פגעו עמוקות בהפניקס עם פיצוץ המשבר הפיננסי ב־2008.

לפידות מיהר להחליף את מנהלי ההשקעות אך התקשה לסגור את הבור האדיר שנפער בתשואות לעומת המתחרים. רק בשנתיים האחרונות, עם מינויו של שי יצחקי למנהל ההשקעות של העמיתים ובהמשך מינויו של רועי יקיר כמנהל ההשקעות הראשי, מתחילה הפניקס לסמן תפנית חיובית בנוגע לתשואות. האתגר שלה תחת בעלי השליטה החדשים יהיה לשמר אותה במקום טוב בשליש העליון של הביצועים ביחס למתחרות, ובלי הרפתקאות מסוכנות. זאת במיוחד על רקע סביבת הריבית הנמוכה והמירוץ לתשואות, שעלול לדחוף את מנהלי ההשקעות לסיכונים.

משפחת קושנר, שחקנית גדולה בתחום הנדל"ן המניב בארה"ב, תצטרך להיזהר מאד מערבוב עסקיה הריאליים עם הפעילות בישראל, ובכלל זה להימנע מהצעת עסקאות נדל"ן לתיקי החוסכים הפנסיוניים במסגרת עסקאות בעלי עניין. הן הפיקוח בישראל והן בעלי המניות רואים זאת בעין לא יפה בשנים האחרונות.

בעלת השליטה החדשה מקבלת נדוניה לא פשוטה בדמות ועד העובדים שהוקם לפני חצי שנה, ומנהל בימים אלה משא ומתן עם ההנהלה להסכם קיבוצי שעשוי לעלות עשרות מיליוני שקלים בשנה לחברת הביטוח. מובן שהרוכשת נדרשה לתמחר אותו בעסקה.

בעיה נוספת לרוכשת היא שלוש סוכנויות ביטוח גדולות שנרכשו לפני תקופתו של לפידות — קלע, אגם לידרים ושקל. הרכישות בוצעו בסכומי עתק (שקל למשל נרכשה תמורת 130 מיליון שקל) וכדי להפוך את סוכנויות הביטוח, שהיו קודם לכן עצמאיות, לעושות דברה של הפניקס ולמשווקות של מוצריה. אלא שמה שהסתמן אז כעסקה מוצלחת, נראה היום כחתול בשק. המפקחת על הביטוח בוחנת בימים אלה ביצוע רפורמה מרחיקת לכת בסוכנויות הביטוח שבבעלות חברות הביטוח. לא נשללת האפשרות לאלץ את חברות הביטוח למכור את הסוכנויות, או לכל הפחות לחייב אותן למכור שיעור מסוים ממוצרים של המתחרות. במקביל, בינואר הקרוב צפויה להיכנס רפורמה שתאפשר לראשונה לכל עובד לבחור את סוכן הביטוח שלו, ובכך לאתגר את ההגמוניה של סוכנויות הביטוח הגדולות בקרב מעסיקים.

נוסף לעיסוק הראשי שלה בהשקעות נדל"ן, עוסקת קבוצת קושנר גם בביטוח, תקשורת ובנקאות, באמצעות חברות בת שרכשה לאורך השנים. בין היתר היא הבעלים של Frito Insurance, שעוסקת בביטוח עבור נכסי הקבוצה ועבור חברות עצמאיות.

אף שמשפחת קושנר כבר פעילה בתחום הביטוח ומושקעת בחברת ביטוח שבסיסה בניו יורק, בישראל היא תיאלץ להתמודד לראשונה עם לובי חזק של סוכני ביטוח. זה מהווה אופוזיציה לחברות הביטוח ומסנדל ניסיונות פעולה בערוץ שיווקי ישיר, העוקף את העמלה שהם דורשים לקבל. כל ניסיון לקדם את הערוץ הישיר עלול להיתקל בחזית בעייתית.

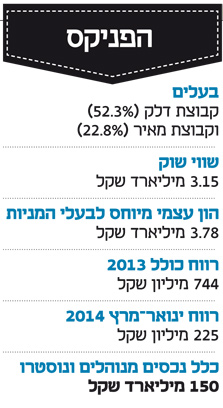

גם בביטוח הכללי ניצב בפני הרוכשת אתגר. בשנת 2013 רשמה הפניקס את הרווח הכולל הגבוה בענף, 744 מיליון שקל. אחת הסיבות טמונה ברווח חריג שנרשם בענף החבויות הכולל ביטוח אחריות כלפי צד ג', ביטוח אחריות מעבידים ואחריות מקצועית. הרווח של הפניקס הסתכם ב־166 מיליון שקל ב־2013 לעומת הפסד של 12 מיליון שקל אצל מגדל, רווח צנוע של 12 מיליון שקל אצל מנורה והפסד של 21 מיליון שקל בכלל ביטוח. ההסבר שניפקה הפניקס לרווח החריג היה עבודה קשה של לפידות במערך התביעות של חברת הביטוח. זו הובילה לשיפור בטיפול בתביעות של מבוטחים, שגרם להקטנת ההפרשות לצורך תשלום תביעות.

השנים הקרובות יעידו אם ההערכות האקטואריות בהפניקס בנוגע להיקפי תשלום התביעות היו אופטימיות מדי (שאז עלולה להיות הפרשה שלילית), או שאמנם לפידות עשה עבודה מדהימה במערך התביעות.

אתגר מפתח נוסף שעומד לפתחם של הרוכשים טמון בתחום הבריאות, שבו הפניקס היא השחקנית השלישית בגודלה, אחרי כלל והראל.

לפני שבועות אחדים פורסמו מסקנות הוועדה הציבורית בראשות שרת הבריאות יעל גרמן, שהוקמה לחיזוק מערכת הבריאות הפרטית. בין מסקנותיה נכללו המלצות להגביר את השקיפות של ביטוחי הבריאות הקיימים באופן שיקל להשוות ביניהם ולהגביר את התחרות. עוד הומלץ כי המפקחת על הביטוח תבדוק את שיעורי הרווחיות של חברות הביטוח בתחומי ביטוחי הבריאות השונים (כמה אגורות מתוך כל שקל שמשולם כפרמיה חוזר למבוטח), כדי לבדוק עד כמה ביטוחי הבריאות מצדיקים את עלותם. מהלכים אלה עלולים כמובן לפגוע ברווחיות של ענף ביטוחי הבריאות, המהווה מנוע צמיחה מהותי להפניקס.

לבסוף, בתחום החיסכון הפנסיוני, קרנות הפנסיה מהוות היום את מנוע הצמיחה המרכזי של חברות הביטוח בתחום, וזאת על חשבון ביטוחי המנהלים וקופות הגמל שכבר לא מצרפים כמעט חוסכים חדשים. הפניקס, שמחזיקה בקרן הפנסיה הקטנה ביותר מבין חמש חברות הביטוח הגדולות, תצטרך להיות יצירתית מאוד כדי לקבל דריסת רגל משמעותית בתחום הפנסיה.

אקסלנס: דרוש סדר

בשוק ההון הגיבו אתמול בחיוב לעסקה, והעניקו לתשובה נקודת זכות על הצלחה במכירה בתקופה של חוסר ודאות בענף הביטוח מוטה הרגולציה. אלא שלא מעט גבות הורמו כשהתברר כי תשובה הצליח למכור את הפניקס עם בית ההשקעות אקסלנס. את אקסלנס רכש (90%) לפני שמונה שנים במחיר מפולפל של 1.8 מיליארד שקל, וכעת שווי השוק שלו נחתך בחצי — 900 מיליון שקל בלבד.

בענף סברו כי הפניקס תנסה למכור חלק מנכסי אקסלנס ותמזג לתוכה את היתר תוך מחיקתה מן הבורסה, לפני ביצוע העסקה או כתנאי לעסקה. זאת בדומה למהלך שהוביל הקולגה של לפידות, איזי כהן, מנכ"ל כלל ביטוח. לפני ניסיון המכירה של כלל, פירק כהן מנכסיו את בית ההשקעות שלה כלל פיננסים, תוך מכירתם למרבה במחיר. האחזקות באקסלנס רשומות בספרי הפניקס לפי שווי של 1.1 מיליארד שקל. מכירה במחיר נמוך יותר תאלץ את הפניקס לרשום הפסד בגין ירידת ערך. 3,500 עובדי הפניקס והחברה־הבת אקסלנס לא המתינו לצאתה של העסקה לפועל, ומיהרו להקים ועד עובדים שישמור על האינטרסים שלהם.

עוזי דנינו מנכ"ל אקסלנס צילום: עמית שעל

עוזי דנינו מנכ"ל אקסלנס צילום: עמית שעל

אמנם לפידות הוביל מהלך התייעלות רחב כשמונה למנכ"ל, הפניקס עובדת היום כחברה יעילה מאוד באופן יחסי, כך שככל הנראה לא מתוכננים פיטורי עובדים נוספים בהפניקס. אך בכל הנוגע לאקסלנס, לפידות התערב פחות והיא התנהלה בנפרד, תחת הנהגתו של דוד ברוך ובהמשך של עוזי דנינו, המנכ"ל הנוכחי.

לא מן הנמנע כי הצעד המתבקש הבא הוא לעשות סדר באקסלנס, שרווחיותה נשחקת בשנתיים האחרונות, בעיקר עקב רגולציה. אחת האפשרויות שעומדת על הפרק היא מיזוג פעילות הגמל של אקסלנס עם פעילות הגמל של הפניקס, כפי שקבוצת מגדל מיזגה את פעילות הגמל של מגדל שוקי הון והותירה את בית ההשקעות עם פעילות פיננסית בלבד.

לפידות וקבוצת הרוכשים עשויים גם למכור חלק מהפעילות של אקסלנס, ובדומה לאיזי כהן בכלל פיננסים, למכור את פעילות קרנות הנאמנות והתיקים. לא ברור גם מה יעלה בגורל קסם, חברת תעודות הסל של אקלסנס, שמספקת כ־50% מהרווח הנקי של בית ההשקעות.