חברת הגמל הלמן אלדובי גייסה חוב, אך המתחרות לא לקחו חלק

הגיוס נסגר בריבית של 5.1%, נמוכה מהריבית המקסימלית שנקבעה בתשקיף. בשלב המוסדי של ההנפקה נרשמו ביקושי יתר של 120 מיליון שקל, בעיקר מצד קרנות הנאמנות

חברת הגמל של הלמן אלדובי סגרה בסוף השבוע את השלב המוסדי של הנפקת האג"ח שהובילה עבורה חברת כלל חיתום. חברות גמל מתחרות לא לקחו חלק בשלב המוסדי של ההנפקה, אף על פי שהריבית שנקבעה היתה 5.1%, פחות מהריבית המקסימלית שנקבעה בתשקיף על 5.3%. עם זאת, ההנפקה נהנתה מביקושי יתר.

חברת הגמל, שמנהל יאיר אהרוני, תכננה לגייס 100 מיליון שקל בשלב המוסדי, אבל התקבלו ביקושים של 120 מיליון שקל. זו הפעם הראשונה שבה חברת גמל מבצעת גיוס אג"ח בשוק. עד כה גיוסים של גופים פיננסים התקיימו דרך החברות־האם, בית ההשקעות.

כך לדוגמא לבית ההשקעות מיטב דש יש אג"ח ציבורי ובתי השקעות כמו אנליסט ואקסלנס הנפיקו מניות. ההחלטה של חברות הגמל המתחרות לא לקחת חלק בשלב המוסדי עשויה להעלות שאלות בנוגע להנפקה. חברות הגמל אמורות להכיר את תעשיית הגמל וקרנות ההשתלמות ואת רמת הרווחיות שלה, כך שההחלטה שלהם כי ריבית של 5.1% לא מפצה על הסיכון הגלום בהשקעה מדליקה נורה אדומה. מנהל השקעות בחברת גמל אמר אתמול ל"כלכליסט" כי "החשש המרכזי הוא שדמי הניהול של קופות הגמל של הלמן אלדובי ימשיכו לרדת, בדומה לתהליך שחיקה של דמי הניהול שחווה התעשייה כולה, וכך החברה עלולה להתקשות לעמוד בהתחייבויות שלה". סיבה נוספת להימנעות של חברות הגמל מהשתתפות בהנפקה היא ההסתייגות ממתן הלוואה לגוף מתחרה.

מנהל השקעות בחברת גמל אמר אתמול ל"כלכליסט" כי "אנחנו מעדיפים לא לתת הלוואות למתחרים, כי אם פתאום תהיה בעיה נצטרך להתעמת איתם וזה לא נעים".

בהלמן אלדובי דווקא שידרו בתשקיף הגיוס אופטימיות באשר לדמי הניהול.

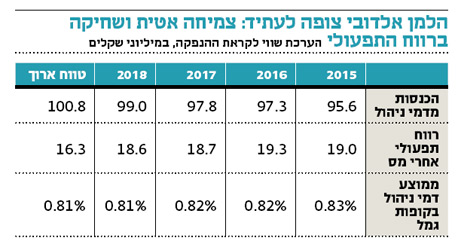

הערכת השווי שצורפה לתשקיף ניפקה לחברת הגמל שווי של 260 מיליון שקל. נוסף על כך, נכתב בה כי ממוצע דמי הניהול של קופות הלמן אלדובי, שהוא 0.84% כיום, צפוי לרדת, אך הם יתייצבו לבסוף על 0.81% בשנת 2018. מעריך השווי צפה עוד כי הרווח התפעולי של הלמן אחרי מס יהיה 19 מיליון שקל ב־2015 (שיעור רווח תפעולי מהכנסות של 19.9%), והוא יישחק בהדרגה ויעמוד בטווח הארוך על 16.3 מיליון שקל (שיעור רווח תפעולי מהכנסות של 16.2%).

קופת חסכון צילום: שאטרסטוק

קופת חסכון צילום: שאטרסטוק הגופים שלקחו חלק בהשקעה היו קרנות הנאמנות של אלטשולר שחם (הגוף המוסדי הגדול מבין המשקיעים), קרנות הנאמנות של מגדל שוקי הון, קרנות הנאמנות של מיטב דש ואי.בי.אי.

זאת לצד שחקני נוסטרו רבים כמו דוד אדרי, אלון חדד ואמיר אוחנה וכן החתמים כלל חיתום, מנורה חיתום וברק קפיטל. גורם בשוק ההון טען מנגד כי גופי הגמל הדירו רגליהם מההנפקה לא בגלל חוסר אמון, אלא "כיוון שגופי גמל ממילא לא משקיעים בהנפקות אג"ח בסדרי גודל כאלה".