הרכישות העצמיות מנשימות את S&P 500

במחצית 2014 הגיעו הרכישות העצמיות של חברות מדד S&P 500 ל־278 מיליארד דולר. ככל שהרכישות מתגברות כך מטפס לו המדד, מסווה משחק רכישות כצמיחה. היום הרכישות נמצאות בשיא מאז 2007, ואם מישהו מחפש סנוניות מבשרות – הרי שגם ערב משבר 2008 זה היה המצב

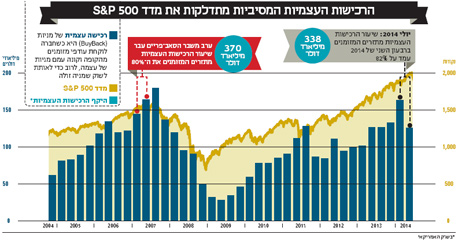

ביום שישי האחרון שבר מדד S&P 500 את שיא כל הזמנים עם 2,031.92 נקודות. בין הגורמים הסמויים מהעין שתדלקו את השיא הזה היו ביקושים אדירים למניות, שהזרימו לשוק החברות עצמן. כמה אדירים? לפי נתונים של חברת המחקר FactSet, הרכישות העצמיות (BuyBack) של חברות S&P 500 עמדו במחצית 2014 על 278 מיליארד דולר.

חברת המחקר ביריני (Birinyi) זיהתה רכישות עצמיות בגובה 338 מיליארד דולר בשוק האמריקאי — שיא מהמחצית הראשונה של 2007. בין החברות הבולטות בשנתיים האחרונות ברכישות עצמיות ניתן למנות את אפל, פרוקטר אנד גמבל, אקסון מוביל, וול מארט ופייזר.

לפי ביריני, בחודש אוגוסט החליטו 740 חברות על תוכניות לרכישה עצמית של מניות — שיא נוסף, הפעם מאז 2008. לפי "הוול סטריט ג'ורנל", נכון לאמצע אוגוסט, 25% מהעסקאות שבוצעו דרך גולדמן זאקס (בנטרול עסקאות אוטומטיות) היו רכישות עצמיות.

ניכרת התאמה הדוקה בין העליות במדד S&P 500 לבין העליות בהיקף הרכישות העצמיות של החברות הגדולות. אם מישהו מחפש סימן מקדים למשבר נוסף בשוק המניות, בבקשה: רגע לפני משבר 2008, הרכישות העצמיות של החברות בבורסות בארה"ב הגיעו להיקף של 370 מיליארד דולר. במהלך המשבר הן כמעט התאפסו ומאז הן התאוששו וכבר מגרדות שיאים חדשים.

המחקר של FactSet הכיל נתון נוסף שאולי מעיד יותר מכל על הפופולריות הגוברת של הרכישות העצמיות ועל האפשרות כי הן מנבאות משבר צפוי. ברבעון השני של 2014 הגיעו הרכישות ל־82% מתזרים המזומנים הפנוי של החברות. בשפל של הרבעון השני של 2010 עמד הנתון על 25% בלבד. שיעורי הרכישות מתוך תזרים המזומנים עברו את רף ה־80% בהזדמנות נוספת: ערב משבר הסאב־פריים.

אשליה של צמיחה: המדדים נעים בכיוון הרכישות

עונת דו"חות הרבעון השלישי בוול סטריט סיפקה הצצה מאלפת להשפעה האפשרית של מנגנון הרכישות העצמיות בשוק. עונת הדו"חות נפתחה כרגיל עם דו"חות יצרנית האלומיניום אלקואה ב־8 באוקטובר. עוד לפני דו"חות אלקואה, ב־18 בספטמבר, חל שינוי מגמה במדד S&P 500, שהחל לרשום ירידות. אחד ההסברים למגמה זו היא כניסתן של חברות רבות במדד ל"תקופת השקט" לפני הדו"חות, תקופה שבה הן מתחייבות לא לבצע רכישות עצמיות כדי לבטל כל חשש למידע פנים. לאחר שמתפרסם הדו"ח הכספי, החברות יכולות לחזור לרכוש מניות.

ככל שהתקדמה עונת הדו"חות עוד ועוד חברות חזרו למשחק הרכישות העצמיות. מגמת הירידות במדד S&P 500 נמשכה עד 16 באוקטובר, כאשר מ־18 בספטמבר עד נקודת השפל איבד המדד 7.4% מערכו. מאותה נקודה, שבה עוד ועוד חברות חזרו למשחק הרכישות על בסיס יומי, חזר S&P 500 לעליות בקצב מואץ, ומאז נקודת השפל שלו ב־16 באוקטובר ועד יום שישי האחרון הוסיף 9.1% לערכו. ביום שישי האחרון הוא כאמור גם שבר את שיא כל הזמנים. בלתי אפשרי לקבוע בדיוק עד כמה שיחקו הרכישות העצמיות תפקיד מכריע בשינוי המגמה של S&P 500, אבל היפוך המגמה של המדד באמצע עונת הדו"חות יכול להיות אינדיקציה של ממש למידת ההשפעה של הרכישות העצמיות על השוק האמריקאי.

יו"ר הפד ג'נט ילן צילום: בלומברג

יו"ר הפד ג'נט ילן צילום: בלומברג יבוא המגמה: בישראל יעדיפו דיבידנד

כשמבצעים רכישה עצמית של מניות, חברה לוקחת את עודפי המזומנים שיש לה בקופה וקונה עמם מניות של עצמה. מהלך כזה מאותת למשקיעים כי החברה חושבת שהמניה שלה זולה, אבל טמון בו יתרון לחברות האמריקאיות: הוא מקטין את מספר המניות בשוק שמייצר שיפור מלאכותי ברווח למניה. בעצם, החברה קונה מניות של עצמה ומוחקת אותן מהמסחר, וכך באופן מלאכותי הרווח מתחלק על פחות מניות. משום שנתון הרווח למניה (eps) הוא אחד הנתונים המשמעותיים ביותר עבור המשקיעים בוול סטריט, נוצר תמריץ אדיר לחברות לבצע רכישה עצמית של מניות.

יותר מכל, רכישה עצמית מהווה אינדיקציה לכך שלחברה אין משהו יותר טוב לעשות עם כל הכסף שהיא מייצרת. הרי החברה היתה יכולה להשקיע את הכסף במנועי צמיחה, בפריצה לשווקים חדשים, במחקר ופיתוח של מוצרים נוספים או ברכישה של חברות מתחרות.

מבחינות רבות רכישה עצמית היא תחליף לחלוקת דיבידנד, משום שהיא מעלה את מחיר המניה וכך מייצרת ערך לבעלי המניות. אלה רואים ברכישה העצמית דרך לחלוקת דיבידנד — ללא תשלום מס. עבור הפעילים בשוק, רכישות עצמיות מהוות מעין רצפה — כשהמניות יורדות, החברות נכנסות לתמונה ורוכשות אותן כדי למתן את הירידות.

הפעילים בשוק הישראלי לא צופים שהמגמה האמריקאית תגיע לכאן. מעט מאוד חברות הודיעו על רכישות עצמיות של מניות, וגם אלה שהודיעו, עשו זאת בהיקפים זניחים יחסית לארה"ב. רכישה עצמית של מניות לא הפכה בישראל לגורם שמדרבן עליות בשוק, או לפחות ממתן ירידות.

הסיבות לכך רבות ומגוונות, אך בראשן העובדה הפשוטה שאין פה מספיק חברות גדולות, יציבות ונזילות, שהגיעו למיצוי אפשרויות הצמיחה שלהן. כמו כן, בחברות הישראליות אחזקות הציבור נמוכות מאוד לעומת החברות האמריקאיות הגדולות. בארה"ב כמעט כל מניות החברות הגדולות נתונות בידי הציבור, זאת בעוד שבישראל בעלי שליטה נוהגים לרוב להחזיק יותר מ־50% מהחברה. כשחלקו של הציבור קטן ממילא, רכישה עצמית שתצמצם את מספר המניות בשוק עלולה להקטין את סחירות המניה.

בנוסף, שיטת המיסוי בישראל לא תומכת ברכישה עצמית של מניות ובעצם רואה בכך חלוקת דיבידנד. ואם שתי האפשרויות יוצאות מאותה יתרת רווחים לחלוקה ועל המוסדיים לבחור בין רכישה עצמית לבין דיבידנד במזומן — הם ירצו מזומן.

לדברי בכיר בחברה ישראלית שהיתה עשויה להיות מועמדת קלאסית לרכישה עצמית, "אני זוכר שהיה איזה מוסדי זר שביקש מאיתנו לעשות תוכנית של רכישה עצמית, אבל הוא היה היחיד. המוסדיים בישראל מעדיפים מזומן. אף אחד מעולם לא ביקש ממני לעשות צעד כזה".