המשקיעים לא קונים את החלום של קנון

מההתחלה היה ברור שכל האחזקות שתקבל קנון לאחר הפיצול מהחברה לישראל יהיו "הסטארט־אפים". וכך, אחרי ימי מסחר ראשונים עם תנודתיות גבוהה, התייצב המסחר בקנון במחיר הנמוך משווי אחזקותיה

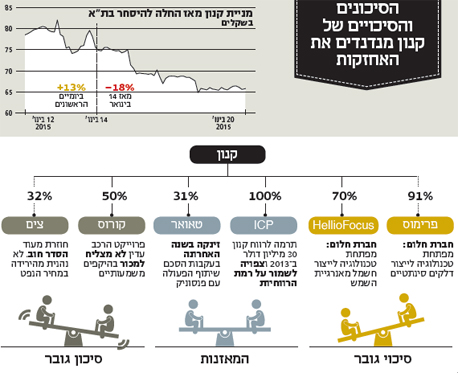

לאחר השלמת הפיצול של החברה לישראל החלה מניית קנון להיסחר במדדי ת"א־25 ות"א־100. ביומיים הראשונים של המסחר במניה היא זינקה ב־13%, אך בשלושת ימי המסחר הבאים איבדה המניה 18% מערכה. וכך הפכה קנון למניה התנודתית ביותר במדד ת"א־25.

- עידן עופר בוחן את חלוקת מניות טאואר כדיבידנד בעין

- לידר: "לחברה לישראל יש אפסייד של כ-400 מיליון דולר רק ממהלך הפיצול"

- אנטרופי ממליצה לאשר את הפיצול בחברה לישראל

בת אחת אהובה ואחת פחות

קנון היא חברת אחזקות עם אחזקה מהותית אחת ויחידה שיוצרת רווחיות שוטפת (ICP), ואחזקות נוספות שהפעילות שלהן מפסידה, או שעדיין לא הבשילו לייצירת רווחיות. הקושי הרב בתמחור חברות שהערך שלהן נובע מחלום עתידי, הוא שייצור את הקושי בתמחור מניית קנון. בתשקיף של הנפקת קנון הוגדרו ICP וקורוס בתור האחזקות העיקריות שבהן החברה מתכוונת לשמור על שליטה ארוכת זמן. מנגד, טאואר, צים ושתי חברות הטכנולוגיה הירוקה, פרימוס ו־HellioFocus, הוגדרו כאחזקות עיקריות פחות.

קנון מורכבת מנכס ששוק ההון אוהב מאוד — 100% ממניות ICP והתחנות לייצור חשמל בדרום ומרכז אמריקה ובישראל שבבעלותה; ומנכס ששוק ההון מאוד לא אוהב — 50% ממניות קורוס, שלה פרויקט שאפתני לייצור רכב בסין הרושם הפסדים תפעוליים גדולים. האחזקה בקורוס צפויה לקחת משאבים רבים מקנון.

משאבי קנון מתבססים על 35 מיליון דולר שהתקבלו ממכירת חלקה בחברת פטרוטק (Petrotec) וקו אשראי של 200 מיליון דולר שהתקבל מהחברה לישראל. תנאי קו האשראי מבהירים למשקיעים מי הבת האהובה על בעלי השליטה מבין שתי החברות ומי פחות. תמורת החלק הלא מנוצל של קו האשראי תשלם קנון לחברה לישראל ריבית של 2.1%, ועבור האשראי שיתקבל בפועל היא תשלם ריבית של 6% פלוס ליבור לשנה.

הבטוחה שקנון תעביר תהיה שעבוד על 40% ממניות ICP המהווה את הנכס העיקרי של החברה. וכך החברה לישראל מבטיחה לעצמה תמורה יפה מאוד על קו האשראי, עם בטוחה מצוינת, וזה על חשבון המשקיעים בקנון. בנוסף, קנון תהיה זו שתשקיע בקורוס 69 מיליון דולר ברבעון הראשון של השנה, השקעה שתשחרר את מרבית יתרת הבטוחה שהחברה לישראל נתנה לנושי קורוס.

קורוס ו־ICP

קורוס סיימה את שלושת הרבעונים הראשונים של 2014 בהפסד נקי של 232 מיליון דולר, והיא לא צפויה להגיע לרווחיות בשנתיים הקרובות. חלקה של קנון בהפסדים הצפויים לקורוס בשנתיים הקרובות עלול להגיע למאות מיליוני דולרים, סכום מהותי ביותר לחברה זו. בשנתיים אלו קנון צפויה לנצל את מרבית קו האשראי מהחברה לישראל. בתום הרבעון הראשון לקנון כבר צפוי להיות עודף התחייבויות פיננסיות בגלל קורוס.

בצד הנכסים החיוביים, ICP מכרה בספטמבר 2014 את הנכס העיקרי שלה, האחזקה של 21% במניות Edegel תמורת 413 מיליון דולר. Edegel הרוויחה בשנת 2013 169 מיליון דולר, והיא תרמה 30 מיליון דולר לרווחי קנון באותה שנה. החל מהרבעון הרביעי של 2014, ICP כבר לא תכיר ברווחים אלו. מנגד, התמורה מהמכירה הקטינה את חוב ICP וצפויה להקטין את הוצאות המימון שלה. האחזקה העיקרית שנותרה ב־ICP (75%) היא מפעילת תחנות הכוח Kallpa.

ב־2013 הסתכם הרווח הנקי של Kallpa, המפעילה שתי תחנות כוח בפרו, ב־42 מיליון דולר. אחזקה בולטת נוספת היא ב־OPC (80%) המייצרת חשמל בישראל. הרווח הנקי של OPC ב־2013 היה 66 מיליון דולר. רווח זה הושפע לטובה מ־Edegel, אך מנגד הוא כולל רק חצי שנה של הפעלה של OPC בישראל. בשלושת הרבעונים הראשונים של 2014 חלה עלייה מהותית ברווח התפעולי של IPC, אבל זו התבטאה בעלייה קלה בלבד ברווח הנקי בעקבות עלייה חדה בהוצאות המימון.

מנכ"ל קנון יואב דופלט צילום: סיון פרג'

מנכ"ל קנון יואב דופלט צילום: סיון פרג' ICP של 2015 תהיה שונה מאוד מאותה חברה בשנתיים הקודמות בעקבות רכישת תחנות כוח נוספות בדרום ומרכז אמריקה ומכירת Edegel. לכן קשה להעריך את הביצועים העתידיים של החברה. סביר שהיא תצליח לשמור על רמת רווחיות דומה לזו שהושגה ב־2013. בתום הרבעון השלישי ל־IPC הון של 779 מיליון דולר וחוב נטו של 1.2 מיליארד דולר. ההערכה שלנו היא ששווי IPC גבוה מההון העצמי שלה.

צים, טאואר והירוקות

לקנון 32% ממניות צים. ברבעון הקודם צים רשמה רווח תפעולי בנטרול גורמי הסדר החוב של 8 מיליון דולר, שהיה נמוך מהותית מהוצאות המימון של החברה. מה שיכול להעביר את החברה לרווחיות ב־2015 הוא הירידה החדה במחיר הנפט, שתקטין מהותית את הוצאות החברה. לעת עתה הירידה לא מלווה בירידה מקבילה במחירי ההובלה הימית.

קנון לא צפויה להעביר משאבים נוספים לצים, ומנגד, צים צפויה להתמקד בהקטנת החוב הפיננסי שלה שנשאר גבוה גם לאחר הסדר החוב.

לקנון 31% ממניות טאואר שערך השוק הנוכחי שלהן הוא 960 מיליון שקל. מניית טאואר זינקה בשנה האחרונה לאור האופטימיות שהחברה משדרת למעבר צפוי לרווחיות החל מ־2015 בעקבות המיזם המשותף עם פנסוניק. אך משום שהיקפי הפעילות במיזם עדיין לא גבוהים, החברה עדיין רושמת הפסד בשורה התחתונה.

תשקיף קנון מבהיר שגם פרימוס (91%) תדרוש השקעות נוספות מקנון. פרימוס עוסקת בפיתוח טכנולוגיה לייצור דלקים סינתטיים. באוקטובר 2013 חנכה החברה מתקן הדגמה בגודל ניסיוני לייצור דלק מגז טבעי. הקריסה במחיר הנפט עלולים לפגוע בכלכליות הפרויקטים של חברה זו. האחזקה השנייה בחברת טכנולוגיה ירוקה היא HellioFocus (70%).

חברה זו מפתחת טכנולוגיה לייצור חשמל מאנרגיית השמש באמצעות חימום אוויר, ובכך היא מסייעת בהפחתת עלויות ייצור בתחנות ייצור חשמל.

אם נתמחר את קנון באופן שמרני לפי ההון העצמי של ICP, 3.05 מיליארד שקל, ועוד ערך האחזקה בטאואר, 960 מיליון שקל — נקבל ערך של 4 מיליארד שקל, הגבוה מערך השוק הנוכחי של המניה (3.6 מיליארד שקל). אחזקה זו מעריכה בחסר את השווי של ICP, ומתעלמת משווי צים ושתי חברות האנרגיה הירוקה של קנון. מנגד, תמחור זה מתעלם מהתמחור השלילי של השוק בקורוס.

גורמים שעלולים ללחוץ כלפי מטה את מחיר קנון הם מכירה אפשרית של מניות קנון המוחזקות על ידי בנק לאומי, ולחץ שלילי של משקיעים המזהים בהסכם מסגרת האשראי בין החברה לישראל וקנון העדפה ברורה של בעלי השליטה את החברה לישראל. מנגד, התמחור הנוכחי של המניה משקף כבר סיכונים אלו.

הכותב הוא כלכלן בחברת הייטק