ניתוח כלכליסט

הבורסה מנפחת את המדדים ומחלישה את כוחה של טבע

בורסת תל אביב יוצאת במהלך שיביא לשינוי מהותי במבנה המדדים: מדד ת"א־25 יהפוך לת"א־35 ומדד ת"א־100 יגדל לת"א־125. יישום הרפורמה צפוי להתבצע רק ב־2016, ובינתיים, המשקיעים לא נוהרים אל עבר המניות שיצטרפו למדדים המובילים. ענקית התרופות הישראלית צפויה לספוג היצעים של מיליארד שקל

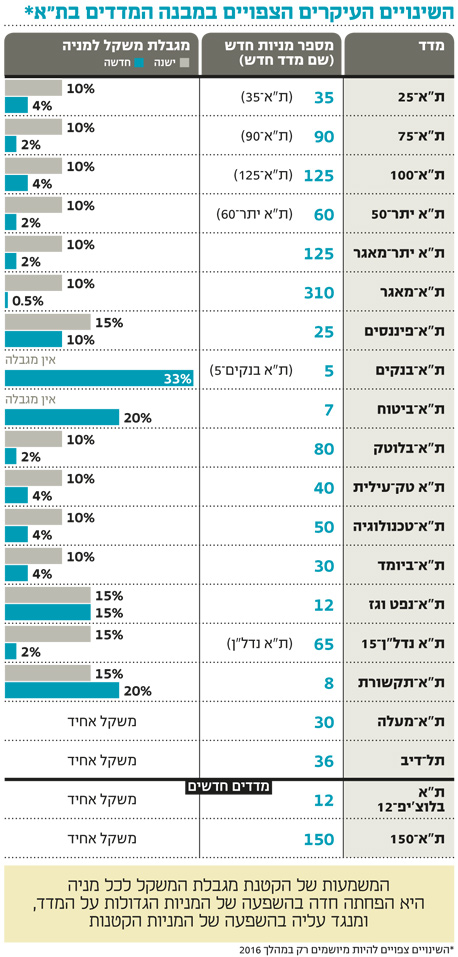

דירקטוריון הבורסה אישר אתמול שורה של שינויים שיביאו למהפכה של ממש במבנה המדדים ובמשקולות המניות בהם. לאחר אישור סופי של המתווה (כאשר סביר שיבוצעו בו עוד שינויים) תבצע הבורסה, בניהולו של יוסי ביינארט, מעבר הדרגתי למבנה המדדים החדש. השינוי צפוי להיות מיושם רק במהלך 2016. המהלך הראשון יהיה שינוי מבנה המדדים, ואחריו, פעם בחודש, במשך 11 חודשים, תהיה התאמה הדרגתית למשקולת הנוכחית של כל מניה במדד ת"א־25, במדד ת"א־100 ובמדד הבנקים אל המשקולת החדשה.

- "שינוי מדדי הבורסה מבורך, אך הפוטנציאל למניפולציות גדל"

- תשואה של 17% בת"א 25 מתחילת השנה: הבורסה לא עוצרת

- עדכון הרכב המדדים הסופי בבורסה של תל אביב

עם ההתאמה הראשונית של המדדים צפויות תעודות הסל להזרים ביקושים והיצעים בהיקף של יותר מ־6 מיליארד שקל (נטו, לאחר קיזוז של רכישה ומכירה של תעודות סל שונות), ובכל אחת מההתאמות החודשיות צפויים ביקושים והיצעים של חצי מיליארד עד 1.5 מיליארד שקל (נטו). לכן שנת ההתאמות תהיה רוויה ברכישות ומכירות שיבצעו תעודות הסל.

טבע ופריגו, המניות הגדולות ביותר במדד ת"א־25, לא יושפעו בעדכון הראשוני של המדדים, אך לאחר מכן, כל אחת מהמניות עשויה לספוג היצע של 100 מיליון שקל מדי חודש במשך 11 חודשים. גם בנק הפועלים ובנק לאומי יספגו היצעים גבוהים באותה התקופה. המניות של החברות הקטנות יהיו אלו שירוויחו את הביקושים. כך בין המניות שיקבלו ביקושים של מיליוני שקלים נמצאות אל על, ארד ורדהיל.

השינוי במדדים צפוי להשפיע גם על מחזורי המסחר בבורסה. במהלך השנה שאחרי מימוש הרפורמה, תעודות הסל יבצעו התאמות באחזקות שלהן בהיקף של כ־10 מיליארד שקל, שיתמוך במחזורי המסחר ויביא להגדלתן באופן מלאכותי.

הבורסה תשיק שני מדדים חדשים

במערכת המדדים החדשה מדד ת"א־25 יורחב ויכיל 35 מניות, מדד ת"א־75 יורחב ל־90 מניות, ומדד ת"א־100 ימשיך להכיל את מניות שני המדדים האלו, ויכיל 125 מניות. מדד יתר־50 יורחב ל־60 מניות. שמות המדדים ישונו בהתאם. בינתיים, המשקיעים לא נהרו למניות שצפיות להצטרף למדד ת"א־125, והן לא הגיבו בעליות חריגות. ההשפעה על מחירי המניות צפויה להתבטא רק במהלך 2016, עם תחילת יישום הרפורמה.

השינוי המהותי ביותר שהרפורמה מובילה יהיה במשקולת המקסימלית במדדים ת"א־25 ות"א־100 שתרד הדרגתית מ־10% ל־4% בלבד. המשמעות היא הפחתה חדה בהשפעה של המניות הגדולות על המדד, ומנגד עלייה בהשפעה של המניות הקטנות. במדד ת"א־75 ובמדדי היתר המשקולת המקסימלית תהיה 2% בלבד.

כדי למלא את המחסור הצפוי במדד שמתבסס בעיקר על מניות גדולות, הבורסה תשיק מדד בלוצ'יפ־12 שבו לכל מניה יהיה משקל אחיד, והוא יכיל מניות גדולות אך לא יכלול מניות מסקטור הפיננסים, מניות שהמטה שלהן לא בישראל ומניות של חברות אחזקה. הבורסה מעריכה שתעודות הסל שיושקו על מדד זה יזכו לפופולריות רבה. בנוסף תשיק הבורסה את מדד ת"א־150 שיכיל את כל מניות ת"א־90 ויתר־60 והמניות בו יהיו במשקל אחיד.

הרכב המניות של מדדי ת"א־35 ות"א־90 ימשיך להיקבע לפי שווי השוק של המניות, אך הרכב המדד של יתר־60 ייקבע לפי שווי השוק של אחזקות הציבור (כל המשקולות במדדים ימשיכו להיות לפי שווי השוק של אחזקות הציבור). הבורסה תוסיף תנאי כניסה למדד ת"א־35 — שווי שוק של אחזקות ציבור מעל ל־1.5 מיליארד שקל.

מניה תצא מהמדד אם שווי אחזקות הציבור יהיה מתחת למיליארד שקל. באופן דומה תנאי הכניסה למדד ת"א־90 יהיה שווי שוק של אחזקות ציבור מעל ל־100 מיליון שקל ותנאי היציאה יהיה שווי שוק של אחזקות ציבור מתחת ל־50 מיליון שקל. בתחילת יישום השינויים המניות בשני המדדים יצטרכו לעמוד בתנאי היציאה בלבד.

שינוי מהותי נוסף נוגע למניות שבתוך המדדים. שיעור אחזקות הציבור שיידרש לכניסה למדדים ת"א־35, ת"א־90 ויתר־56 יעלה ל־35%, כאשר מניה תצא ממדדים אלו אם שיעור אחזקות הציבור בה יהיה נמוך מ־30%. תנאי כניסה התחלתי למדדים החדשים עם הקמתם הוא שיעור אחזקות ציבור של 30%. לכן, מניות ששיעור אחזקות הציבור בהן נמוך מ־30% ייצאו מהמדדים המובילים אם לא יפיצו מניות עד לשינוי.

המניות שיידרשו להפיץ מניות כדי להישאר במדדים הן עזריאלי, אסם, קנון, אמות, הפניקס, שפיר הנדסה, שופרסל, וילאר, אי.די.בי פתוח, כלכלית ירושלים, מבני תעשייה, ביטוח ישיר, נכסים ובניין, אגוד, ביג, חלל תקשורת, אלון רבוע כחול, ארד, כת"ב, י.ח.דמרי, נפטא חיפושים, ספאנטק, אלומיי, צור, קסטרו, אדגר, הכשרת הישוב, דסק"ש, לוינשטין נכסים, פלרם, רבל והמשביר365.

קריטריון הסחירות במדד יתר־מאגר יבוטל

למדד יתר־מאגר תהיה דרישה מקלה יותר של שיעור אחזקות ציבור. כניסה למדד תתאפשר למניות עם שיעור אחזקות ציבור של מעל ל־15% ויציאה ממנו למניות עם שיעור אחזקות ציבור של מתחת ל־10%. בהרכב המדד הראשוני ייכנסו המניות עם שיעור אחזקות ציבור של 10% לפחות. ולכן מדד זה יכיל גם מניות עם שווי שוק גבוה אך שיעור אחזקות ציבור נמוך כמו דלק אנרגיה, סנו, ישרס, אלון גז, אקסלנס, ערד, עוגן, אנרג'יקס ונטו מלינדה.

הבורסה תבטל את קריטריון הסחירות עבור מדד יתר־מאגר, ותוסיף מדרגת שיעור אחזקות ציבור של 10% למניות ששיעור אחזקות הציבור בהן גבוה מ־10% אך נמוך מ־20%. מטרת הכנסת מניות אלו למדד יתר־מאגר היא הגדלת הסחירות באותן מניות. בנוסף, כיוון שהמשקולת המקסימלית במדד תהיה 2%, ההשפעה של המניות הגדולות על מדד תהיה מתונה.

גם במדדים הסקטוריאליים שיעור אחזקות הציבור שידרש לכניסה ירד ל־15% וליציאה ל־10%. גם למדדים אלו בהרכב המדד הראשוני ייכנסו מניות עם שיעור אחזקות ציבור של 10% לפחות. מדד נדל"ן־15 ישתנה למדד נדל"ן וכמות המניות בו לא תוגבל. כתוצאה משינויים אלו יגדל מספר המניות במדדי הנדל"ן, הפיננסים, הטכנולוגיה והנפט והגז.

הבורסה תבטל את עדכוני הממ"מ (משקל מניה במדד) השבועיים ואת עדכוני המשקולות הרבעוניים, ובמקומם יהיה עדכון משקולות חודשי שיכלול שילוב של התאמת פקטור משקל מקסימלי, התאמת מדרגת אחזקות ציבור והתאמת ממ"מ. העברת כל העדכונים למועד אחיד מונעת את בעיית הסנכרון הקשה שקיימת היום. מנגד, כיוון שלאחר השלמת הרפורמה יהיו מניות רבות עם משקולת מקסימלית במדד, צפויה בכל עדכון משקולות חודשי התערבות רבה במסחר על ידי תעודות הסל.

המדדים היום דומים למרבית המדדים הגדולים באירופה, כאשר למניות הגדולות משקולת של כ־10% במדד. היתרון שבשינוי הוא הקטנת התלות במניות גדולות בודדות (דוגמת טבע, פריגו, כיל, נייס, אופקו, בזק, לאומי והפועלים). כיוון שהתנודתיות של אותן מניות אינה שונה באופן מהותי משל המניות הבינוניות במדד, הקטנת המשקולת המקסימלית תקטין את התנודתיות של המדד.

בנוסף, הגדלת רמת הפיזור במדדים תכניס אותם לקבוצת המדדים הניתנים להשקעה על ידי קרנות הדורשות פיזור מינימלי מהותי. מנגד, השינוי יקטין את היקף האחזקה של תעודות סל במניות גדולות ויגדיל את האחזקה שלהן במניות בינוניות. תעודות הסל מחזיקות היום בכ־10% מהסחורה הצפה (מהמניות שלא בידי בעלי עניין) במניות מדד ת"א־100, השינוי יגדיל את שיעור האחזקה שלהן במניות המדד שלהן לא תהיה משקולת מקסימלית, ובכך יגדיל את ההשפעה של תעודות הסל על מחיר אותן מניות.

יוסי ביינארט מנכ"ל הבורסה צילום: אוראל כהן

יוסי ביינארט מנכ"ל הבורסה צילום: אוראל כהן

הביקושים וההיצעים הצפויים מתעודות הסל

יש לחלק את ניתוח הביקושים וההיצעים הצפויים למניות מתעודות הסל עם יישום השינוי (בהנחה שיאושר) לשינוי ראשוני אחרי התאמת הרכב המדדים, ולשינויים שיגיעו עם התאמת המשקולות במדדים. מניות ששיעור אחזקות הציבור בהן יהיה נמוך מ־30% יספגו היצע מהותי ביציאתן מהמדדים. מנגד, החברות שיפיצו מניות לקראת הרפורמה צפויות לביקוש, שינבע מעלייה במדרגת אחזקות הציבור בהן.

מניות מדד ת"א־25 צפויות להיצע, בגלל הרחבת המדד. גם עשר המניות שיעברו ממדד ת"א־75 למדד ת"א־25 עם הרחבתו צפויות לספוג היצע מהותי. ההיצע ל־35 מניות אלה צפוי להתעצם בגלל היצע שיגיע מתעודות סל על מדד ת"א־100, שיתרחב ל־125 מניות.

מבין 65 המניות המקוריות שיישארו במדד ת"א־90, הגדולות צפויות להיצע קל כיוון והמשקולת שלהן במדד תרד ל־2%, והיתר צפויות לביקוש קל, כיוון שהמשקולת של עשר המניות שיעזבו את המדד למדד המוביל גבוהה מהותית מהמשקולת של 25 המניות שייכנסו למדד ממדדי היתר (והשפעה זו רק תקוזז על ידי ההיצע שינבע מתעודות על מדד ת"א־125).

25 המניות הגדולות במדדי היתר ייכנסו למדד ת"א־90, ויזכו בזכות זה לביקוש. מניות אלה צפויות לכלול את המניות ששיעור אחזקות הציבור בהן גבוה מ־30% ושווי השוק שלהן גבוה מ־550 עד 600 מיליון שקל (הסף של שווי השוק בפועל ישתנה לפני מחירי המניות בעת יישום העדכון).

גם יתר מניות מדד יתר־50 צפויות לביקוש, שינבע מיציאת המניות הגדולות מהמדד וכניסת מניות קטנות יותר במקומן. מדד יתר־מאגר צפוי מצד אחד לקלוט מניות רבות נוספות אך מנגד מניות מדד יתר־50 כבר לא יכללו בתוכו, ולכן גם מניות מדד זה צפויות לביקוש מצרפי.

השלב השני של הביקושים וההיצעים יתבצע עם ההפחתות ההדרגתיות במשקולת המקסימלית במדדי ת"א־35, ת"א־125 והבנקים. בכל הפחתה יהיה צפוי היצע למניות בעלות משקולת מקסימלית, ומנגד ביקוש מצרפי לכל המניות שהמשקולת שלהן נמוכה יותר.

הכתב הוא כלכלן בחברת הייטק