הסלמה בטחונית? המשקיעים מוטרדים יותר מדחיית מועד העלאת הריבית בארה"ב

בניגוד לעבר, כאשר השקל היה נחלש לעומת הדולר בצל אירועים ביטחוניים, עכשיו הוא דווקא מתחזק. גם נהירת הזרים לכאן עולה

ההתפתחויות הביטחוניות האחרונות, האווירה הקשה שיצרו והאפשרות שאנו בפתחה של אינתיפאדה שלישית לא הרשימו את שער השקל־דולר, שהגיע ביום שישי האחרון ל־3.81 שקלים לדולר. זאת, לאחר שלפני פחות מחודש עמד שערו על 3.94 שקלים.

לפי חוקי כלכלה "הישנה", התחזקות השקל התרחשה בדיוק בזמן שבו צפוי היה שייחלש. בעבר אירועים ביטחוניים כמו אלה שאנחנו עדים להם לאחרונה, היו מזניקים את שער הדולר, בוודאי בהיעדר נתונים חיוביים חדשים. אם נצרף לכך את נתוני צמיחת התוצר ברבעון השני בישראל, שהצביעו על הרעה משמעותית בצמיחת המשק, את החולשה המתמשכת ביצוא ואת הירידה בהשקעות ובייבוא כלי רכב, תגבר התמיהה מדוע השקל שב ומתחזק, ודווקא עכשיו.

לא רק ספקולנטים

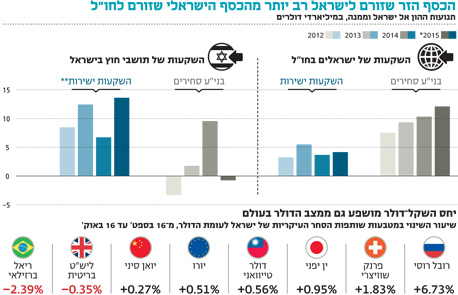

קל להפנות את האצבע לעבר הספקולנטים בשוק המט"ח, אולם פעילותם של אלה לא יכולה להתקיים ללא תנאי רקע הבאים: בשבוע שעבר פרסם בנק ישראל כמה נתונים הנוגעים לפעילות בשוק המט"ח. מנתונים אלו עולה כי היקף ההשקעות הישירות במשק על ידי זרים (FDI) הסתכם באוגוסט ב־640 מיליון דולר, כאשר אלו הושקעו בעיקר בביומד, מידע ותקשורת (הייטק). מראשית השנה הושקעו כ־9 מיליארד דולר על ידי זרים בישראל, שהם כ־13.5 מיליארד דולר במונחים שנתיים. מדובר בקצב גבוה משמעותית מהקצב שנרשם ב־2014, אז הסתכם היקף ההשקעות ב־6.7 מיליארד דולר, ואף גבוה מהשיא שנרשם ב־2013, בהיקף של 12.5 מיליארד דולר. הרחבת ההשקעות הנכנסות לישראל מועילה למשק ומכניסה מטבע חוץ.

עודף בחשבון השוטף

מנגד, ההשקעות הפיננסיות של ישראלים בחו"ל הסתכמו ב־8 מיליארד שקל (12 מיליארד שקל בחישוב שנתי) מתחילת השנה, כך שבסך הכל ישנו עודף של כ־1.5 מיליארד דולר בהשקעות נכנסות לישראל, חרף הגידול הדרמטי בהשקעות של ישראלים בחו"ל בשנתיים האחרונות. גם בגזרת החשבון השוטף, שמייצג את העודף מתמורות היצוא מול עלויות היבוא, התמונה חיובית. מאז 2003 יש לישראל עודף של כ־3.5% תוצר בממוצע בחשבון השוטף. נכון לסוף יוני, העודף בחשבון השוטף הסתכם ב־2.6 מיליארד דולר, המהווים 3.5% מהתוצר, בדומה לממוצע. מדובר בנתון המשקף שיפור לעומת שלושת הרבעונים הקודמים.

הפקת הגז בישראל צפויה לתרום לעודף גדול יותר בחשבון השוטף שיעמוד על כ־5% תוצר. מכאן שבשני המרכיבים המרכזיים במאזן התשלומים, החשבון השוטף והחשבון הפיננסי, לישראל עודף מטבע חוץ. לפי נתון נוסף שפרסם בנק ישראל, יתרות מט"ח של 89.3 מיליארד דולר של הבנק. מדובר בסכום שיא. יתרות מט"ח גדולות מספקות "ביטחון מטבעי" למשק ומרחיקות מתקפות ספקולטיביות. מעבר למספרים היבשים שתומכים בשקל, גם ההתנהלות הפיסקאלית האחראית של הממשלה, המשתקפת בגירעון הממשלתי הנמוך, והחתירה ליחס חוב־תוצר נמוך, כפי שציינה בשבוע שעבר סוכנות הדירוג פיץ', וכן החוב החיצוני הקטן תומכים בשקל.

המשקיעים משנים כיוון

בנוסף לגורמים הללו שתומכים כאמור בשקל, יחס השקל־דולר מושפע גם ממצבו של הדולר בעולם. בהיבט זה נראה כי לרצף הנתונים החלשים שהציגה כלכלת ארה"ב היתה השפעה רבה יותר על השקל מאשר לאירועים בישראל. לאחר ציפייה דרוכה להעלאת ריבית קרובה בארה"ב, מאמץ השוק תפיסה שלפיה העלאת הריבית בארה"ב תידחה ככל הנראה לרבעון הראשון של 2016, והתמיכה שקיבל הדולר בזכות הציפייה להעלאה זו התפוגגה. שינוי זה בתפיסה, שהתרחש בשבועות האחרונים, מספק את התשובה לסוגיית עיתוי השינוי במגמת שער החליפין של השקל מול הדולר.

על פי הודעת הריבית האחרונה ניכר כי בנק ישראל אינו מעוניין בשלב זה לעשות שימוש נוסף בנשק הריבית, שאותה הוא רואה כמרחיבה ומתאימה ברמתה לנסיבות. גם התמיכה המסורתית ביצוא הוחלפה בהכרה ובהודאה בהשפעה המכרעת של הסחר העולמי על היצוא המקומי, ובחוסר רצון לעשות שימוש לא אפקטיבי בנשק הריבית. על רקע הנתונים ומדיניות בנק ישראל, פועלים הספקולנטים בשוק המט"ח הישראלי, תוך שהם מנצלים ימים ושעות מסחר דלילים ומחזקים את השקל, עד להתערבות נוספת של בנק ישראל המעלה את שערו בחזרה.

לכאורה, בנק ישראל מלכד את עצמו כשמיקד את פעילותו ברכישות המט"ח בלבד, אולם כדאי לזכור כי בידי הבנק כלים נוספים שבהם הוא יכול להשתמש. דוגמה אחת ראינו ממש לאחרונה כשהבנקים חויבו להעלות את חובת הנזילות כנגד הפעילות בשוק המט"ח, מהלך שגרר תיקון ועלייה מיידית בשער הדולר מבלי שבנק ישראל רכש ולו דולר אחד.

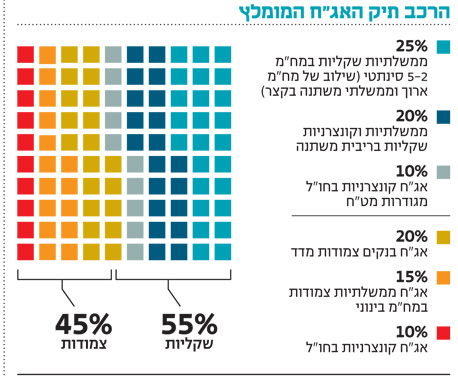

בימים הקרובים המשקיעים ימתינו למהלך של הבנק האמריקאי המרכזי (הפד) בסוף החודש. חרף החולשה האחרונה בנתונים, האפשרות להעלאת ריבית בארה"ב עוד השנה עדיין קיימת. מנגד, בנק ישראל יוסיף להערכתנו לפעול בנחישות בשוק המט"ח ובכלים נוספים לשם תמיכה ביצוא ובשער החליפין, ובכל מקרה, אין לשלול הפחתת ריבית נוספת. מבחינתנו, דווקא החודש האחרון שוב הזכיר לנו את הסיכון (גם אם לא התממש) שבריכוז תיק ההשקעות בשוק המקומי, שמעבר להיותו קטן ומאופיין בתנועת עדר, קיימים בו סיכונים פוליטיים וביטחוניים.

השורה התחתונה

הסטת חלק מהתיק לאג"ח ומניות בחו"ל מתבקשת הן לאור האטרקטיביות היחסית של האלטרנטיבות שמעבר לים והן לשם פיזור הסיכונים

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות