הקרנות הזרות שמטלטלות את המדדים בתל אביב

קרנות הסל הזרות הגדולות בעולם - Vanguard ו־iShares - מחזיקות במניות ישראליות בהיקף כולל של 2.3 מיליארד דולר, זאת לעומת תעודות הסל הגדולות בישראל שמחזיקות במניות בהיקף של 2.5–2 מיליארד דולר כל אחת. כל שינוי במדיניות של שתי קרנות אלה גוזר את שוויין של המניות שנסחרות בתל אביב

להשקעה בתעודות סל ובקרנות סל (ETF) יש השפעה גדולה על שוק המניות. המשקיעים והתקשורת הכלכלית מתמקדים בדרך כלל בהשפעה של שינויים במדדי המניות הישראליים על מחירי המניות. הדוגמה הבולטת היא עדכון המניות הקרוב, שיוביל להיצע מצרפי גדול למניות מדד ת"א־100 בשלב הנעילה של 14 בדצמבר. ההיערכות להיצע זה יוצרת כבר כעת לחץ שלילי על מחירי המניות. לחץ זה צפוי להשתחרר לאחר שההיצע יחלוף, ולכן להערכתנו יש סיכוי טוב לתשואה חיובית במדד ת"א־100 החל מ־15 בדצמבר ועד לסוף החודש.

אבל מנגד, מעט מאוד נכתב על ההשפעה של מדדי המניות הזרים, שבהם נכללות מניות ישראליות, על מחירי המניות. שני מדדי המניות הזרים הבולטים מבחינת ההשפעה שלהם על המניות הישראליות הם FTSE ו־MSCI. הסיבה העיקרית למהותיות שלהם היא שילוב של התמחות של שתי חברות המדדים הללו במדדים בינלאומיים והסכמים שבינן לשתי מנהלות קרנות הסל הגדולות בעולם, iShares ו־Vanguard, לשימוש במדדים אלו. קרנות הסל של Vanguard המבססות את השקעותיהן על מדדי FTSE מחזיקות מניות ישראליות בהיקף של כ־1.5 מיליארד דולר. אחזקה זו גבוהה במיוחד מכיוון ש־Vanguard מפנה גם קרנות השקעה המיועדות למשקיעים גדולים או למוסדיים להשקעה באותן קרנות סל.

קרנות הסל של iShares המבוססות על מדדי MSCI מחזיקות מניות ישראליות בהיקף של כ־800 מיליון דולר. לשם השוואה, שלוש מנהלות תעודות הסל הגדולות בישראל, תכלית, פסגות וקסם, מנהלות בין 2 ל־2.5 מיליארד דולר במניות ישראליות כל אחת, ואילו הרביעית, הראל סל, מחזיקה במניות ישראליות בהיקף של כמיליארד דולר. לכן ההשפעה של המדדים הזרים על המניות הישראליות מהותית.

חברות המדדים מבצעות את חישוב המדדים ואת קביעת הרכב המדדים ומאפשרות, תמורת תשלום, למנהלי קרנות סל ולבורסות לנגזרים להשתמש במדדים שלהן כבסיס למוצרים של אותן חברות. מנהלות קרנות הסל בעצמן, או באמצעות עושי שוק העובדים בשיתוף איתן, מחזיקות את מניות המדדים. כאשר נוצרים ביקושים מנהלות קרנות הסל רוכשות את מניות נכס הבסיס, וכאשר נוצרים היצעים הן מוכרות את אותן מניות. בנוסף, בכל עדכון של הרכב המדד או של המשקולות היחסיות במדד הן מבצעות התאמות של האחזקות שלהן. לכן, לקרנות סל אלו השפעה על מחזורי המסחר בבורסה בתל אביב והשפעה על מחירי המניות בבורסה.

העדכונים של MSCI

MSCI מבצעת עדכון הרכב מדדים פעמיים בשנה, עיקר השינויים נערך בסוף מאי ובסוף נובמבר. בנוסף, היא מבצעת עדכונים רבעוניים בסוף פברואר ובסוף אוגוסט, שבהם נכללים שינויים רק אם יש חריגה גדולה מכללי המדדים - הכנסה מהירה של חברה שעוקפת בהרבה את תנאי הכניסה למדד או הוצאה מהירה של כזו שכבר רחוקה מלעמוד בכללים. כשבועיים וחצי לפני יישום השינויים MSCI מפרסמת באתר שלה את השינויים הצפויים. בנוסף, באתר MSCI מתפרסמים עדכונים שוטפים על שינויי מתודולוגיה במדדים.

שלוש קטגוריות של משקים

חברת קרנות הסל העיקרית המתבססת על MSCI היא iShares. בנוסף, גם לקרנות סל של LYXOR ושל SPDR יש השקעה מהותית במדדים אלו. אך מכיוון ש־LYXOR מתמקדת במדדים אירופיים ו־SPDR מתמקדת במדדים אמריקאיים, החלק היחסי של מניות ישראליות המוחזקות על ידי שני מנהלי קרנות אלו נמוך. בנוסף, יש עוד עשרות מנהלים של קרנות סל המתבססים על מדדי MSCI, אך מרביתם קטנים בהרבה והם מחזיקים בעיקר רק במניות הישראליות הגדולות ולא בכל מניות המדדים המובילים בתל אביב.

ארז ויגודמן, מנכ"ל טבע צילום: עמית שעל

ארז ויגודמן, מנכ"ל טבע צילום: עמית שעל לכן, האחזקות של iShares מבוססות MSCI במניות הישראליות מהוות רק חלק מהאחזקות של קרנות סל המתבססות על מדדי MSCI, אך לפחות לגבי המניות הישראליות הבינוניות בגודלן, אחזקה זו מהווה את עיקר האחזקות על ידי קרנות סל מבוססות MSCI. ישנם גם גופי השקעה נוספים עם ניהול אקטיבי שמתבססים על מדדי MSCI, אך בניגוד לקרנות הסל, הפעילות שלהם לא מתבצעת באופן מיידי עם שינוי הרכב המדד, אלא שמניות המדד מהוות קבוצת הייחוס שממנה הן בוחרות מניות.

מדדי MSCI מחולקים לשלוש קטגוריות של משקים: מפותחים, מתפתחים ומשקי ספר (frontier), שנמצאים דרגה מתחת למתפתחים. לפי ההגדרות של MSCI, המשק הישראלי עבר מקטגוריית משק מתפתח למשק מפותח ב־2010. לכאורה, השינוי נשמע כדבר חיובי (עלייה בדרגה), אבל בפועל שינוי זה יצר היצע מצרפי גדול למניות הישראליות בגלל שמשקלן במדד המדינות המתפתחות היה גדול ממשקלן במדד המדינות המפותחות, ובגלל היקף ההשקעה הגדול יחסית של קרנות סל במדדים המתפתחים (בעיקר קרן הסל EEM שמנהלת כ־22 מיליארד דולר). שינוי זה היווה את אחד הגורמים לירידה במחזורי המסחר בבורסה בתל אביב.

ישראל נופלת בין היבשות

המשקים המפותחים מחולקים לחלוקה גיאוגרפית של יבשות ולתת־חלוקה נוספת של מדינות. ישראל לא נחשבת לחלק מאירופה, ולכן היא נעדרת מקרנות הסל המהותיות שמתמקדות ביבשת זו. רק חלק קטן מהאחזקה של קרנות הסל של iShares במניות ישראליות מתבצע באמצעות קרן הסל MSCI ישראל (טיקר EIS) שמנהלת כ־120 מיליארד דולר. במדד זה, המשקולת המקסימלית של טבע מוגבלת ל־24%. עיקר האחזקה במניות הישראליות מגיע מהמדד של כל העולם מלבד צפון אמריקה. מדד זה פופולרי מאוד אצל משקיעים אמריקאיים, וקרן הסל המובילה עליו - EFA - מנהלת נכסים בהיקף של כ־58 מיליארד דולר. חלקן של המניות הישראליות בקרן סל זו לבדה עומד על כ־370 מיליון דולר.

מלבד קרן הסל EFA ,iShares מנהלת תחת קבוצת מדדי MSCI בכל העולם מלבד צפון אמריקה (EFA) שבע קרנות סל המשקיעות בתת־קבוצות של מדד זה. קרן הסל IEFA משקיעה במניות ליבה מאותו מדד, קרן הסל EFAV משקיעה במניות עם תנודתיות נמוכה, קרן הסל HEFA משקיעה במניות אותו מדד אך עם גידור מטבע, קרן הסל EFV משקיעה במניות הערך (מניות שמרבית ערכן נובע מרווחיות נוכחית ולא מצפי לצמיחה עתידית) במדד, קרן הסל EFG משקיעה במניות הצמיחה במדד, קרן הסל IFGL משקיעה במניות עם תשואת דיבדנד גבוהה מהמדד וקרן הסל SCZ משקיעה במניות קטנות ממדד זה. שבע קרנות סל אלו, יחד, מחזיקות במניות ישראליות בהיקף של כ־240 מיליון דולר.

קבוצה מהותית פחות הן קרנות הסל שמשקיעות במדד ACWI MSCI שכולל מניות מכל העולם. מדד זה מהותי פחות עבור המניות הישראליות הן בגלל האחזקה הנמוכה יותר של הציבור בקרנות הסל על המדד, והן בגלל המשקל הנמוך של המניות הישראליות במדד (אשר המניות האמריקאיות תופסות יותר ממחציתו). שלוש קרנות הסל העיקריות של iShares שעוקבות אחר גרסאות שונות של המדד הן ACWI (מניות מכל העולם), ACWX (מניות מכל העולם מלבד ארה"ב) ו־ACWV (מניות מכל העולם עם תנודתיות נמוכה). בנוסף, יש עוד כמה קרנות סל פחות מהותיות של iShares שעוקבות אחר מדדי MSCI המחזיקות במניות ישראליות.

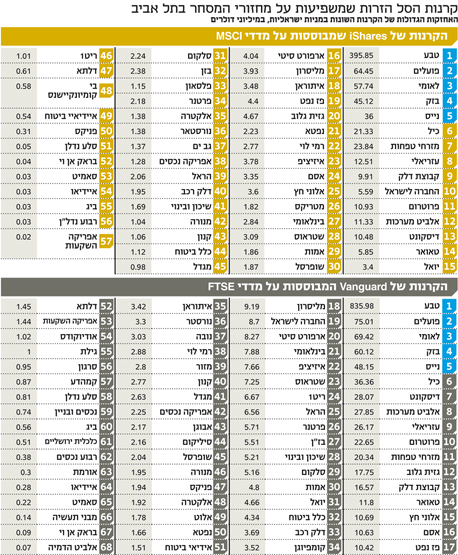

כפי שניתן לראות בטבלה המצורפת, טבע מהווה כמחצית מאחזקות קרנות הסל מבוססות MSCI של iShares במניות הנסחרות בתל אביב ומוגדרות על ידי MSCI כישראליות. זאת, מכיוון שהמשקל היחסי של טבע לא מוגבל במרבית המדדים של קרנות הסל במניות ישראליות, אך עדיין, האחזקה ביתר המניות הישראליות מהותית.

השינוי המהותי האחרון של MSCI היה העברת עשר מניות ישראליות שנסחרות בארה"ב מהמדד האמריקאי לישראלי. ההעברה נעשית בצורה הדרגתית, כאשר בסוף נובמבר הן הועברו לפי מחצית מהמשקולת שלהן במדד, ובסוף מאי 2016 ההעברה צפויה להיות מלאה. הבולטות בין מניות אלו הן צ'ק פוינט ומוביילאיי. כתוצאה מכך חלה ירידה במשקולת היחסית של יתר מניות המדד הישראלי.

הנתונים שריכזנו הם מחודש אוקטובר והם עדיין לא כוללים את השינוי הזה. שינוי זה יצר ביקוש מהותי למניות שנכנסו למדד הישראלי והיצע מצרפי למניות הישראליות הוותיקות במדד (מכיוון שמשקולתן היחסית במדד ירדה). בסוף מאי 2016 צפויה תופעה זהה לאותן מניות עם השלמת החצי השני של ההעברה.

העדכונים של FTSE

חברת המדדים FTSE מבצעת את עדכון הרכב המדדים החציוני שלה בסוף השבוע השלישי של החודשים מרץ וספטמבר. בדומה ל־MSCI היא מבצעת גם התאמות רבעוניות, בחודשים יוני ודצמבר, אם יש חריגות מהותיות. גם FTSE מפרסמת באתר שלה את השינויים הצפויים כשבועיים וחצי לפני יישום השינויים. Vanguard היא מנהלת קרנות הסל העיקרית המשקיעה במדדים הבינלאומיים של FTSE, ובזכות דמי הניהול הנמוכים מהותית מהממוצע בתעשייה Vanguard מרכזת אחזקות ענק בקרנות שלה. בנוסף, Vangaurd מנהלת קרנות השקעה שמתבססות על אותם מדדים, ולמעשה, הן אלו שמחזיקות במרבית המניות.

קרן הסל העיקרית שדרכה מחזיקה Vanguard במניות ישראליות היא VXUS שמשקיעה במניות מכל העולם מלבד ארה"ב. מרבית האחזקה בקרן זו נעשית על ידי אותן קרנות השקעה למשקיעים גדולים או מוסדיים ש־Vangaurd מנהלת. האחזקה הכוללת במניות הישראליות של קרן סל זו עומדת על כ־920 מיליון דולר. בנוסף, Vanguard מחזיקה במניות ישראליות בהיקף גדול גם בקרנות הסל VEU (שמשקיעה גם היא בכל העולם מלבד בארה"ב), VEA (שמשקיעה במשקים מפותחים מחוץ לצפון אמריקה), VSS (שמשקיעה במניות קטנות מחוץ לארה"ב), VT (שמשקיעה במניות מכל העולם) ו־VNQI (שמשקיעה במניות נדל"ן בכל העולם מלבד ארה"ב).

בסך הכל Vanguard מחזיקה במניות ישראליות בהיקף של כ־1.5 מיליארד דולר. מכיוון שעיקר האחזקה נעשית דרך קרנות המיועדות לגופים גדולים או לגופים מוסדיים, השקעה זו יציבה יותר מאשר זו של מרבית הקרנות המבוססות על MSCI. אך כאשר יש עדכון הרכב מדדים, נוצרת השפעה גדולה למדי על מדד FTSE.

כל אחת משתי חברות המדדים, MSCI ו־FTSE, מעדכנת את הרכב המדדים שלה פעמיים בשנה, וכל עדכון כזה יוצר תנודות במניות הישראליות. בדומה למדדים הישראליים, המשקולת של מניות במדדי MSCI ו־FTSE מתבססת על ערך שוק של המניות שבידי הציבור. בניגוד למדדים הישראליים, כמעט שאין השפעה למגבלת המשקל במדדי MSCI ו־FTSE, ולכן אחזקות קרנות הסל על מדדים אלו במניית טבע גבוהה מאשר סך האחזקה ביתר המניות הישראליות במדדים. מחזורי המסחר בבורסה בתל אביב תלויים במדיניות של שתי חברות מדדים אלו, שיש לה השפעה גדולה על האחזקה הן של קרנות סל והן של משקיעים נוספים במניות בתל אביב.

תיקון העיוות הצפוי במדדים יחכה לרפורמה

השלמת השלמת רכישת הזרוע הגנרית של אלרגן על ידי טבע צפויה להוביל לביקוש גדול של תעודות הסל למניית טבע, ובמקביל להיצע מצרפי גדול למניות מדדי ת"א־25 ות"א־100. כמה שבועות לאחר מכן צפויה מגמה הפוכה, טבע תספוג היצע, וצפוי ביקוש מצרפי למניות מדדי ת"א־25 ות"א־100. מדובר בעיוות מיותר. הבורסה עובדת בימים אלו על גיבוש רפורמה מקיפה במדדים, שבין היתר תתקן עיוותים הקיימים בכללי המדדים. אך הרפורמה צפויה להיכנס לתוקף רק ברבעון השלישי של 2016, ולכן היא לא תמנע את העיוות שצפוי ממניית טבע.

יוסי ביינארט, מנכ"ל בורסת תל אביב צילום: נמרוד גליקמן

יוסי ביינארט, מנכ"ל בורסת תל אביב צילום: נמרוד גליקמן כאשר כמות המניות הרשומה של מניה עולה ביותר מ־10% מעל לכמות המניות שלפיה מחושבת משקולת המניה במדד, מתבצע עדכון ממ"מ (מספר מניות במדד) שבועי והמשקולת של המניה במדדים עולה לפי כמות המניות במועד העדכון. העדכון נעשה בסוף השבוע שלאחר רישום המניות למדד, אך אין עדכונים שבועיים בחודש של עדכון משקולות רבעוני (מרץ, יוני, ספטמבר, דצמבר). כאשר העדכון נעשה בעדכון השבועי, אין סנכרון בינו לבין פרמטרים אחרים של המדד כגון פקטור המשקל המקסימלי ומדרגת אחזקות הציבור. חוסר הסנכרון יוצר לעתים עיוותים של שינוי משקולת של המניה במדד בעת העדכון השבועי, ושינוי המשקולת לכיוון ההפוך בעת העדכון הרבעוני. בעיה זו צפויה להיפתר לאחר יישום הרפורמה כאשר העדכונים השבועיים והרבעוניים יוחלפו בעדכון חודשי שיכלול את כל הפרמטרים של המדדים.

העיוות הנוכחי עלול להיגרם עם השלמת עסקת טבע־אלרגן. המשקולת הנוכחית של טבע במדדים מחושבת לפי כמות של 930 מיליון מניות. כמות המניות הרשומה היא 961 מיליון מניות, ובנוסף טבע הנפיקה 54 מיליון מניות, שמעלות את מספר המניות ל־1.015 מיליארד. גם אם תתממש האופציה של החתמים לרכישת 5.4 מיליון מניות נוספות, עדיין כמות המניות לא צפויה להיות גבוהה ב־10% מכמות המניות הנוכחית שלפיה מחושב המדד, ולכן לא צפוי שינוי מיידי במשקל של טבע במדדים. אבל עם סגירת העסקה טבע צפויה להנפיק לאלרגן קצת יותר מ־100 מיליון מניות, אז יעלה מספר המניות הרשומות של טבע לכ־1.12 מיליארד וצפוי להיות עדכון ממ"מ שבועי.

אם המניות יירשמו עד 24 בפברואר, המשקולת של מניית טבע במדדים תעלה בשיעור של כ־20% (מ־10%, למשל, היא תעלה ל־12%) בעדכון הממ"מ השבועי שיתרחש בסוף השבוע שאחרי רישום המניות החדשות למסחר בתל אביב. באותו עדכון ממ"מ תעודות הסל על מדדי ת"א־25 ות"א־100 יזרימו לטבע ביקושים של כ־150 מיליון שקל ו־270 מיליון שקל (בהתאמה), ובמקביל הן יזרימו היצע מצרפי זהה ליתר מניות מדדים אלו. אבל כבר בעדכון הרבעוני שיתרחש באמצע מרץ, המשקולת של טבע במדדים תוחזר להיות 10%, ואז תעודות הסל ימכרו את אותן מניות טבע שרכשו בעדכון השבועי, ויהיה צפוי ביקוש מצרפי למניות מדדי ת"א־25 ות"א־100.

אם מניות טבע החדשות יירשמו למסחר בין 25 בפברואר ל־29 בפברואר עיוות זה יימנע מכיוון שעדכון הממ"מ יתבצע במקביל לעדכון המשקולות הרבעוני והמשקל של טבע במדדים יישאר 10% (עדכון פקטור המשקל יאזן את עדכון הממ"מ). אם מניות טבע החדשות יירשמו במהלך מרץ, אזי הביקוש למניית טבע וההיצע המצרפי למניות המדדים יהיה צפוי בשלב הנעילה של 31 במרץ ובאמצע יוני המשקולת של טבע במדדים תוחזר להיות 10%, ואז תעודות הסל ימכרו את אותן מניות טבע שרכשו בעדכון השבועי. לכן, להודעה על השלמת עסקת טבע־אלרגן עלולה להיות השפעה שלילית על מניות מדד ת"א־100 מכיוון שהשוק יפנים שהיא תוביל היצע מצרפי גדול למניות המדד מעט לאחר השלמת העסקה (אלא אם כן המניות יירשמו למסחר בחמשת הימים האחרונים של פברואר).

בניגוד למדדים המקומיים שבהם המשקל של טבע מוגבל במשקולת מקסימלית במדד, מרבית האחזקה של מדדי MSCI ו־FTSE במניית טבע היא במדדים ללא מגבלת משקל, ולכן בעדכון הבא של FTSE ושל MSCI (בחודשים מרץ ומאי בהתאמה) קרנות הסל על מדדים אלו צפויות להזרים ביקושים גדולים של מאות מיליוני שקלים למניית טבע בגלל העלייה בכמות המניות הרשומות של טבע.

השורה התחתונה: עיקר האחזקה של Vanguard נעשית דרך קרנות המיועדות לגופים מוסדיים, לכן השקעה זו יציבה יותר מאשר זו של מרבית הקרנות המבוססות על MSCI.

הכותב הוא כלכלן בחברת הייטק