"המחיר שהצענו לכלכלית מנוטרל מרעש לא רציונלי"

כך לדברי מקורב לישראלים לשעבר, נתי ועופר סיידוף, שרשמו התקדמות במגעים על הצעת רכש (28%) שהגישו לכלכלית ירושלים. זאת אחרי שדירקטוריון החברה דחה הצעת רכש אחרת שהגיש זוהר לוי, בעל המניות הגדול בקבוצה, לחברה־הבת מבני תעשייה

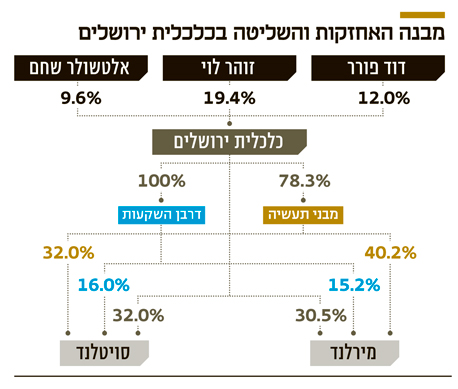

החלה התקדמות משמעותית בשיחות שמנהלים בעל המניות הגדול בכלכלית ירושלים (19.4%) זוהר לוי ונתי סיידוף, אחד האחים שהגישו לפני כשבועיים הצעה לרכישת 29.17% ממניות כלכלית תמורת 533 מיליון שקל (דיסקאונט של 12% על שווי החברה ביום הגשת ההצעה). ההתקדמות התאפשרה, לאחר שדירקטוריון כלכלית ירושלים דחה את הצעת הרכש שהגישה סאמיט (החברה שדרכה זוהר לוי מחזיק בכלכלית) לרכישת 39% ממניות החברה־הבת (78%) מבני תעשייה.

- מאבקי הכוח נמשכים: דירק' כלכלית י-ם דוחה הצעת זהר לוי לרכישת מבני תעשיה

- סאמיט רוצה לשלוט במבני תעשיה: מציעה לרכוש מחצית מאחזקות כלכלית בחברה

- "הופתענו מההצעה של האחים סיידוף, אין לנו מידע לגביהם"

הצעת הרכש של האחים סיידוף הוגשה בשם חברת Shayna Investments הרשומה באיי הבתולה (BVI). בראש החברה עומדים האחים, הישראלים לשעבר, נתי ועופר סיידוף, בעליה של חברת קפיטל פורסייט (Capital Foresight), המשקיעה בנדל"ן בארה"ב.

"לא מופתעים מכלום"

שלשום נחת בישראל נתי סיידוף לצורך שיחות אחרונות להשלמת העסקה. האחים מנהלים זה שבועות ארוכים שיחות עם בעלי המניות בכלכלית ועל סמך שיחות אלה אף הגישו את הצעת הרכש שלהם. "השיחות החלו כבר לפני כחודשיים, כשהתברר שזוהר לוי יתקשה לממש את רצונו לקבלת שליטה בחברה בגלל חוק הריכוזיות", אמר אתמול ל"כלכליסט" מקורב לאחים סיידוף. "זוהר הוא איש נדל"ן שבא לנהל נדל"ן ולא השקעה פיננסית, ולכן היעדר יכולת לקבל היתר שליטה בחברה הוא מגבלה משמעותית מאוד בשבילו. לכן יצרנו איתו קשר, ומכיון שגם האחים סיידוף הם אנשי נדל"ן המתמחים בנדל"ן בלבד, היתה הבנה מלאה בין הצדדים".

אף שמגעים אלו לדברי המקורב החלו כבר לפני כחודשיים, הגיש זוהר לוי הצעת רכש למניות מבני תעשייה יומיים לאחר שהאחים סיידוף הגישו את הצעתם, דבר שגרם לעלייה נוספת במחיר המניה ולקושי במימוש הצעת הרכש של האחים. על כך אומר המקורב כי "לא הופתענו משום צעד שנעשה כאן בשבועות האחרונים, לא מההצעה עצמה ולא מהמחיר הנקוב. כשההצעה של זוהר הוגשה, הערכנו שסיכויי התממשותה אינם ריאליים, דבר שהתברר כנכון. עכשיו, כשזוהר לא יכול לממש את השליטה בכלכלית בגלל מגבלות רגולטוריות, ומשום שהצעת הרכש שלו נדחתה על ידי השותפים, הוא יכול לממש את האחזקה שלו ברווח פנטסטי של כ־120 מיליון שקל שהושג בתוך חצי שנה (מאז רכש את מניות החברה – ג"ח), ולקבל את הכסף במזומן ובאופן מיידי״.

עם זאת, הצעת הרכש של האחים סיידוף נמצאת הרבה מתחת למחיר מניית כלכלית היום. ההצעה נעשתה במחיר של 7.25 שקלים למניה, דיסקאונט של 12% ונמוך ב־29% מההון העצמי שלה. על כך אומר המקורב לעסקה כי מחיר הצעת הרכש משקף את המחיר הריאלי של מניית כלכלית. "צריך לזכור שסביב המניה היו רעשים רבים כלפי מעלה וכלפי מטה, שנבעו מהתרחשויות אקסוגניות. המחיר שהצענו גבוה משער המניה הממוצע בחצי השנה האחרונה, והוא מנוטרל מרעשים לא רציונליים שהיו במניה בתקופה האחרונה. צריך לזכור שגם כך, מי שיממש את המניות שלו, יעשה זאת ברווח עצום על מחיר הרכישה שלו לפני חודשים אחדים״.

האחים סיידוף מתגוררים בלוס אנג'לס ב־40 השנים האחרונות. במהלך התקופה הם עסקו בנדל"ן, ואת קפיטל פורסייט הקימו לפני 28 שנה. החברה מחזיקה בפורטפוליו של עשרות אלפי דירות מגורים, מאות בנייני משרדים, בתי אבות ומגרשי גולף בכל רחבי ארה"ב, בשווי של מיליארדי דולרים. את הימים שבהם היו סיידוף ונציגי החברה בארץ, הם ניצלו למצגות אודות החברה בקרב בעלי המניות של כלכלית ומוסדיים נוספים בשוק ההון. "עשינו רוד שואו והצגנו את המצגת שלנו לגופים רבים, אבל בסופו של דבר כולם אמרו לנו שהמצגת הטובה ביותר שלנו היא חצי מיליארד שקל שהפקדנו בנאמנות בבנק לאומי, להוכחת כוונותינו״, אמר המקורב.

השקעה ציונית

לשאלה עד כמה האחים סיידוף רעבים לבצע את העסקה השיב המקורב כי "נתי לא עושה עסקים באף מדינה בעולם, חוץ מארה"ב, ובהחלט אפשר לומר שההשקעה בישראל היא גם ממניעים ציוניים. עם זאת, אנחנו יודעים מהו המחיר הריאלי ואילו שערי מניה אינם רציונליים. פעמיים בעבר לא מימשנו את רצוננו לרכוש את מניות החברה".

זוהר לוי

זוהר לוי