בלעדי לכלכליסט

האחים סיידוף ולבייב במירוץ לאפריקה, היתר נותרו מאחור

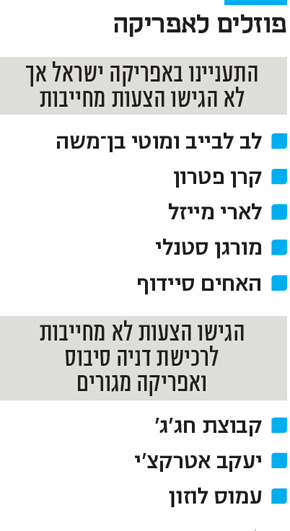

אף הצעה מחייבת לא הוגשה לרכישת אפריקה ישראל, ולפיכך אופציית המכרז ירדה מהפרק לטובת משא ומתן. האחים סיידוף ויתרו על בדיקות נאותות, לארי מייזל ומורגן סטנלי קיבלו הארכה. ולב לבייב? הוא מחכה לראות מה מציעים האחרים

שום הצעה מחייבת לא הוגשה ביום שלישי האחרון לנציגות מחזיקי האג"ח של אפריקה ישראל, שמנהלת מכרז למכירת החברה באמצעות אפשטיין קפיטל. המשמעות: האפשרות של מכרז מסודר ירדה מעל הפרק, ומעתה ייערך משא ומתן מול המעוניינים בניסיון להגיע להסכמות.

- הפסד עתק של 2.7 מיליארד שקל לאפריקה; 6.5 מיליון ש' עלות שכרו של לבייב

- לארי מייזל מצטרף למרוץ לרכישת אפריקה ישראל ומציע 2.3 מיליארד שקל

- מועד סגירת המכרז לרכישת אפריקה ישראל יידחה

ל"כלכליסט" נודע כי הוגשו הצעות לא מחייבות לרכישת החברות־הבנות דניה סיבוס ואפריקה מגורים. עם המציעים נמנים קבוצת חג'ג', בעל השליטה באאורה יעקב אטרקצ'י ומגיש מפתיע - עמוס לוזון, בעל השליטה בקבוצת לוזון.

התארכות המכירה היא שלילית מבחינת מחזיקי האג"ח, שלהם החברה חייבת 2.8 מיליארד שקל. העיכוב משחק לידיו של בעל השליטה לב לבייב, שממתין לקבלת אינדיקציות על ההצעה הגבוהה ביותר והמעשית כדי להיכנס לתמונה. בתחילת ההליך הגיש לבייב עם מוטי בן־משה הצעה משותפת, הכוללת השקעת 700 מיליון שקל במזומן, פריסת 1.4 מיליארד שקל מהחוב למחזיקים לכמה שנים ומחיקת 700 מיליון שקל.

נוכח צלו של לבייב, שמרחף מעל המכרז, המתעניינים עדיין לא מוכנים להגיש הצעות מחייבות. אלה הם קרן פטרון, שהציעה 1.95 מיליארד שקל, לארי מייזל האמריקאי, שהגיש הצעה לא מחייבת של 2.3 מיליארד שקל, ובנק ההשקעות מורגן סטנלי. שני האחרונים ביקשו לדחות את מועד בדיקות הנאותות בשבועיים־שלושה ונענו בחיוב. הנציגות החליטה להעניק למייזל את התקופה גם משום שהצטרף למכרז באיחור וגם כי בימים הקרובים יחול חג הפסח, תקופה שבה כמעט ואין פעילות עסקית במשק.

האחים סיידוף: תוקף ההצעה המחייבת כבר פג

ובעוד יש מי שעומד מהצד, האחים נתי ועופר סיידוף קיבלו הצעה רשמית להתחיל במשא ומתן על רכישת החברה. לפני כחודש הגישו האחים הצעה מחייבת שבה הציעו להזרים 800 מיליון שקל במזומן וחוב עתידי של 1.1 מיליארד שקל - ללא בדיקות נאותות. ההצעה לא נענתה ועתה מבקשים האחים לקיים מו"מ "תכליתי, רציני, ללא רעשי רקע, ושלבייב לא יקבל יותר יחס מועדף". ההצעה שהגישו אינה בתוקף, ולפיכך הם לא מתחייבים לסכום כלשהו. אף על פי כן, ההערכות גורסות כי הם יחברו לשותף ויגדילו את הצעתם.

לב לבייב ומוטי בן משה צילום: אוראל כהן

לב לבייב ומוטי בן משה צילום: אוראל כהן

ההתפתחות המשמעותית לרעה במכרז היתה כשנסוגה ממנו המועמדת הרצינית ביותר, קרן לונסטאר. הקרן השקיעה יותר ממיליון דולר בבדיקות נאותות ושכרה גופים מקצועיים מהשורה הראשונה ללוותה, בראשם בנקאות ההשקעות של סיטיבנק ישראל שבניהול איתי מקוב. לונסטאר גילתה עניין באפי אירופה, וכשהבינה כי יהיה קשה עד בלתי אפשרי "לחלץ" אותה מאפריקה נכסים לאחר שתרכוש את השליטה בחברה כולה, החליטה לסגת.

מחזיקי האג"ח: תוכנית למכירה בחלקים

בקרב מחזיקי האג"ח חוזרת כוונה לבצע השתלטות על נכסי החברה, במקרה שבו ההצעות שיושגו יהיו נמוכות מדי; בהמשך יימכרו הנכסים בנפרד. על פי התכנון, מניות אפריקה נכסים יחולקו כדיבידנד בעין למחזיקי האג"ח של אפריקה ישראל — הטבה בשווי כ־1.2 מיליארד שקל; אפריקה מגורים תימכר ב־700 מיליון שקל; ויחד עם מזומן בקופה ותמורה מהמלונות של החברה והאחזקות בכביש 6 בהיקף כ־400 מיליון שקל, תגיע התמורה לכ־2 מיליארד שקל.

אפריקה ישראל סיימה את 2016 עם הפסד עצם של 2.7 מיליארד שקל, אך רובו מיוחס לירידת שווי בנכסיה.

בנציגות סדרות האג"ח כ"ו וכ"ז תומכים במהלך הקרנות קלירמרק ו־DK פרטנרס, מנורה ובית ההשקעות פסגות. בנציגות כ"ח תומך הכלכלן אדוארד קלר. חברים אחרים בנציגות מתנגדים למהלך ומעדיפים לקדם מכירה של החברה כפי שהיא מתבצעת היום.

מחזיקי אג"ח שאינם בנציגות ביקרו את התוכנית וטענו כי היא לא תקנה להם יתרון בגביית החוב. "יש פער גדול בין גופים מוסדיים, שאמורים לדאוג לכספי הפנסיה של החוסכים, לבין קרנות השקעה, שמחזיקות בחלק גדול מהחוב וכל תכליתן היא לייצר תשואה למשקיעים שלהן", אמר גורם מוסדי שאינו נמנה עם נציגות האג"ח.

לבייב ובן־משה: יושבים על הגדר ומקשים על המכירה

לבייב ובן־משה מנצלים את היעדר ההסכמה בקרב המחזיקים כדי להתמהמה בהגשת הצעה, וממתינים לפנייה אליהם כדי לסגור את העסקה. המתמודדים לא מרוצים מהאפשרות שישקיעו מאות אלפי דולרים בבדיקות ויגישו הצעה רק כדי שלאחר מכן לבייב ישפר אותה וישאיר את החברה אצלו. ברצונם שלבייב ישתתף בהליך יחד עם כולם.

אסיפת מחזיקים לאישור ההצעה הגבוהה ביותר, אם תתקבל, צפויה במאי.