ענקיות הנפט למדו להרוויח יותר מפחות

בשונה מהתפישה המקובלת, הירידה במחירי הנפט עשתה טוב לחברות המפיקות נפט וגז באירופה - בעיקר לגדולות שבהן. החברות הללו התייעלו, קיצצו בהשקעות ומכרו נכסים, והתוצאה: הן הפכו לפרות מזומנים עבור המשקיעים בהן

הירידה התלולה במחיר הנפט בהשוואה ל־2014 הותירה צלקות רבות על גב המשקיעים. חבית מסוג WTI נסחרה במחיר שיא של 120 דולר באוגוסט 2014, בעוד שכיום מחירה הוא פחות מ־50 דולר לחבית. כתוצאה מירידת המחירים, פעילות החיפוש וההפקה של הזהב השחור הפכה ללא כדאית ונוצר גל פשיטות רגל בענף, בייחוד בקרב חברות קטנות, ממונפות מאוד, הפועלות במספר מצומצם של אתרי חיפוש והפקה.

ענקיות הנפט באירופה דווקא היטיבו להתמודד עם האתגרים. המהלך הדרמטי במחיר הנפט חייב אותן לחשב מסלול מחדש. בעבר אסטרטגיה המעודדת צמיחה בתחום החיפוש וההפקה היתה המטרה המרכזית של חברות, בעוד שמדדים כמו יעילות ותזרים מזומנים היו שיקולים משניים. בעקבות נפילת מחירי הנפט הוחלפה האסטרטגיה מיעדים המבוססים על כמות נפט מופקת, למהלכי התייעלות רחבים. אלה מבוססים על שלושה עקרונות: מימוש של נכסי נפט וגז לא אופטימליים, קיצוץ בהשקעות הוניות וירידה בהוצאות תפעוליות.

התעוררו מהתרדמת

השינוי באסטרטגיה הביא לשיפור משמעותי בתזרים המזומנים. כדי להבין עד כמה הפכו ענקיות הנפט באירופה לפרות מזומנים, די לבחון את התוצאות לרבעון השני של 2017 שפירסמו באחרונה. תזרים המזומנים מפעילות שייצרו החברות עמד במצטבר על 26.4 מיליארד דולר - עלייה של 43% לעומת הרבעון השני של 2016. בניכוי השקעות הוניות, עמד תזרים המזומנים החופשי בענף על 7.6 מיליארד דולר ברבעון השני.

לשם השוואה, במהלך 2014 היה מחירה של חבית נפט 110 דולר בממוצע, והחברות בענף ייצרו תזרים מזומנים חופשי של 1.8 מיליארד דולר בלבד – כרבע מגובה תזרים המזומנים החופשי שנוצר ברבעון השני של 2017. במלים אחרות: מחיר הנפט הגבוה "הרדים" את ענקיות הנפט והפך אותן לשאננות. כעת, בצוק העתים של מחירי הנפט, מתגלה היכולת האמיתית של החברות להרוויח בשורה התחתונה, ולא רק לייצר הכנסות בשורה העליונה.

מימוש נכסים

רויאל דאץ' של היטיבה ליישם את מהלכי ההתייעלות. הנהלתה הודיעה על תוכנית מימוש נכסים של 30 מיליארד דולר בין 2016 ל־2018. במקביל הצהירה כי תמשיך לממש נכסים לא מיטביים בקצב של כ־5 מיליארד דולר בשנה. החברה צפויה גם להפנות 25 מיליארד דולר בלבד להשקעות הוניות במהלך 2017 - 50% פחות ביחס להוצאות ב־2014. מהלכי ההתייעלות השפיעו ישירות על תזרים המזומנים. ב־12 החודשים האחרונים ייצרה החברה תזרים מזומנים של 16.6 מיליארד דולר, לעומת 5 מיליארד דולר לשנה בלבד בין 2013 ל־2015.

גם בזכות הדירוג

בשונה מהתפישה המקובלת, השקעה בענקיות נפט אירופיות כיום עשויה להיות מתגמלת במיוחד בשל שילוב של שלושה גורמים: מאזן פיננסי איתן, תגמול בעלי מניות ותמחור אטרקטיבי. הגורם הראשון הוא הדירוג הפיננסי הגבוה שלו זוכות החברות מסוכנויות הדירוג הבינלאומיות. כך למשל, בריטיש פטרוליום וטוטאל הצרפתית נהנות מדירוג של -A ו־A, בהתאמה. אין הרבה חברות שזוכות לדירוג כה גבוה, המעיד על חוסנן הפיננסי של החברות.

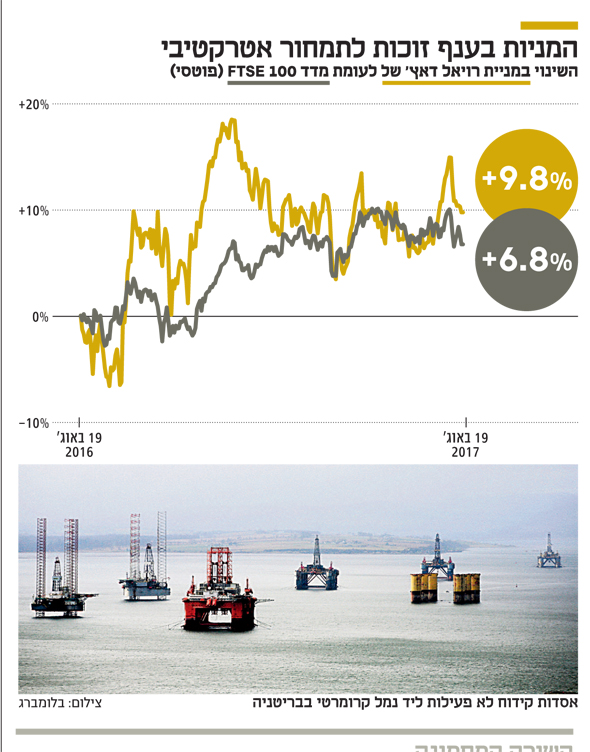

הגורם השני הוא תגמול בעלי המניות. בד בבד עם העלייה בתזרים המזומנים, הגדילו החברות את תגמול בעלי המניות שלהן. כך למשל, רויאל דאץ' של ובריטיש פטרוליום מציגות תשואת דיבידנד מרשימה של 6.8%, במונחים שנתיים. הגורם השלישי הוא התמחור. הרווחיות של החברות בענף עלתה בשנתיים האחרונות בשיעור ניכר - הרבה יותר ממחירן הנומינלי של המניות בשוק. משכך, המניות בענף זוכות כיום לתמחור אטרקטיבי מאוד – לפי שש פעמים Ebitda חזוי בלבד ל־2018.

השורה התחתונה

הצניחה במחירים אילצה את חברות הנפט להפוך ליעילות יותר. כיום, יותר מתמיד, חשוב להן לתרגם את ההכנסות לתזרים מזומנים

אלטרנטיבות השקעה

רויאל דאץ' של (סימול: RDS/B)

ענקית הנפט רויאל דאץ' של נוצרה ב־2005 ממיזוג בין רויאל דאץ' ההולנדית לשל הבריטית. כיום היא חברת האנרגיה הנסחרת הגדולה בעולם במונחי הכנסות. בפברואר 2016 השלימה של את רכישת בריטיש גז, ונהפכה לשחקנית מס' 1 בעולם בתחום ה־LNG (גז נוזלי). כיום נסחרת החברה לפי שווי שוק של 184 מיליארד ליש"ט, ותשואת הדיבידנד של מנייתה היא 6.7%.

טוטאל (סימול: FP FP)

טוטאל היא מענקיות הנפט של באירופה במונחי הכנסות ושווי שוק. לחברה יש רזרבות מוכחות של 11.5 מיליארד חביות וכן פעילות ענפה ביותר מ־130 מדינות. כיום החברה מעסיקה כ־102.1 אלף עובדים בעולם, ונסחרת לפי שווי שוק של 108 מיליארד יורו. בשנה שחלפה רשמה החברה הכנסות ותזרים מזומנים מפעילות של 139 ו־21.1 מיליארד דולר, בהתאמה.

בריטיש פטרוליום (סימול: BP)

בריטיש פטרוליום היא ענקית הנפט המובילה בארה"ב והשלישית בעולם במונחי שווי שוק, אחרי רויאל דאץ' של ואקסון מובייל. לחברה עתודות מוכחות של 17 מיליארד חביות. היא מעסיקה כ־77.4 אלף עובדים ונסחרת לפי שווי שוק של 119 מיליארד דולר. בשנה שחלפה רשמה בריטיש פטרוליום הכנסות ותזרים מפעילות של 210 מיליארד דולר ו־11.9 מיליארד דולר, בהתאמה.

הכותב הוא אנליסט מניות חו"ל במערך הייעוץ בהשקעות בבנק לאומי