איך בוחרים יועץ השקעות

יועצי ההשקעות הפרטיים אינם כבולים לאינטרסים של הבנק או בית ההשקעות, ויכולים לספק ייעוץ המותאם בדיוק לצורכי הלקוח. "כלכליסט" מציג את הצד הפחות מוכר של תחום ייעוץ ההשקעות, ובודק מהם היתרונות והחסרונות של בחירת יועץ פרטי מול יועצי ההשקעות בבנקים ובבתי השקעות

אחת האפשרויות הפחות מוכרות לקבלת ייעוץ בתחום ההשקעות היא באמצעות יועצי השקעות פרטיים, שאינם קשורים למוסד פיננסי כמו בנק או בית השקעות. בשנים האחרונות אפשר לראות יותר יועצי השקעות פרטיים מבעבר, אך עדיין מדובר במספרים נמוכים מאוד ביחס ליועצי ההשקעות בבנקים ובבתי השקעות - פחות מ־3% מכלל יועצי ההשקעות בישראל הם יועצים פרטיים.

מרשות ניירות ערך נמסר כי בישראל ישנם 4,182 יועצי השקעות בעלי רישיון מתוכם 4,053 עובדים בבנקים ורק 129 יועצי השקעות אינם עובדים בבנקים. המשבר הפיננסי יצר אצל אנשים רבים את הצורך להיות מעורבים יותר בניהול ההשקעות שלהם, ולשימוש ביועץ פרטי יש כמה יתרונות.

לדברי עו"ד אסף ברם, שותף במשרד ברם, דחוח ושות', המתמחה בניירות ערך ומרצה לדיני ניירות ערך במסלול האקדמי של המכללה למינהל, "ייעוץ שנשען על צורכי הלקוח ולא על האינטרסים הגלויים והסמויים של היועץ בבנק או בבית ההשקעות עשוי להיות מאוד יעיל. אין ספק שהשוק בשל למוצר מסוג זה". "כלכליסט" בדק והשווה את היתרונות והחסרונות של יועץ ההשקעות הפרטי מול היועצים בבנק ובבתי ההשקעות.

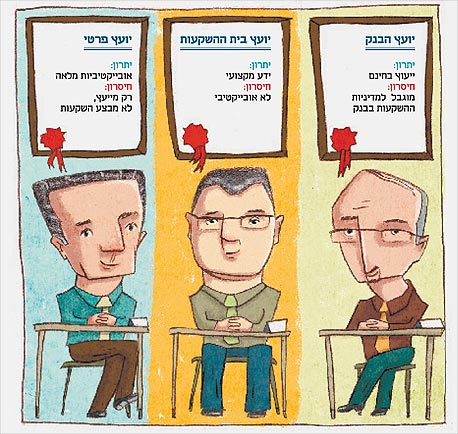

איור: מורן ברק

איור: מורן ברק 1. אובייקטיביות: היועצים הפרטיים בראש

בנקים: הבנקים מקבלים עמלות על מכירת מוצרים פיננסיים באופן שווה מכל הגופים, מה שהופך אותם לאובייקטיביים מהבחינה הזאת. עם זאת, חשוב לזכור שהבנקים בעצמם יצרנים של מוצרים פיננסיים, לכן לא בטוח שהם יתאמצו לחפש עבורך בדיוק את המוצר שמתאים לך. "הבנק הוא חבר בורסה, וככזה הוא מקבל על כל פעולה של לקוח בבורסה עמלה יפה. מכאן, שליועץ הבנק יש אינטרס מובנה לעודד את הלקוח לבצע פעולות, לא תמיד בהתאם לצרכיו", אומר עו"ד ברם.

לדבריו, "החוק רואה במקרים רבים את היועץ כשולט בפועל בתיק ההשקעות של הלקוח, ובמקרים רבים הוכח האינטרס של היועץ להרבות בעמלות לבנק".

בתי השקעות: היועצים בבתי ההשקעות לחלוטין אינם אובייקטיבים. גם בתי השקעות שמציעים מגוון רחב יותר של מוצרים יכוונו את הלקוח למוצרי המדף של בית ההשקעות עצמו, דבר שלא תמיד יתיישב עם הצורך של הלקוח. "חלק מבתי ההשקעות חברים בבורסה ולכן אינטרס עמלות הביצוע תקף גם לגביהם", אומר עו"ד ברם. לדבריו, "מעבר לכך, מטרתו של בית ההשקעות היא לנהל השקעות, ואין ספק שהיועץ יטה את עצותיו לכיוון מוצרי בית ההשקעות (קרנות, תעודות סל, ניהול תיקים וכו'). לבית ההשקעות אין אינטרס רק לייעץ, אלא לנהל בפועל, דבר שעלול להשפיע על הייעוץ".

יועצים פרטיים: מבחינת האובייקטיביות ידם של היועצים הפרטיים על העליונה, משום שהם אינם מקבלים עמלה מאף אחד מהגופים. לכן ההמלצה שלהם נקייה לחלוטין ממניעים זרים. הם לא מקבלים כסף על שיווק מוצר ולא החזר עמלות מהבנקים, לכן האינטרס שלהם הוא לדאוג להוזלת עלויות.

עם זאת, ליתר ביטחון, כאשר חותמים על חוזה מול יועץ ההשקעות הפרטי - החתימו אותו על כך שאינו מקבל שום עמלה משום גוף פיננסי על מכירת מוצרים.

2. שקיפות: כולם מחויבים

בנקים: היועצים מחויבים לשקיפות מלאה מול בנק ישראל, וכל המלצה ללקוח חייבת להיות מתועדת.

בתי השקעות: רשות ניירות ערך דורשת מבתי ההשקעות שקיפות ברמה גבוהה - הם נדרשים לפרט מה גובה העמלה שהם מקבלים מכל אחד מהגופים, ואת מדיניות ההשקעות שלהם. הרשות אף קנסה חלק מבתי ההשקעות שלא מילאו אחר דרישה זו.

יועץ פרטי: כל פעולה שמבוצעת חייבת להיות מגובה במסמך, כל המלצה או טופס ייעוץ וכן כל שיחה - גם טלפונית - מתועדים. נוסף על כך, יועצי ההשקעות הפרטיים כפופים לחוקים ולתקנות של רשות ניירות ערך.

3. מדיניות השקעות: ליועץ הפרטי יש מרחב תמרון גדול יותר

בנקים: בכל בנק קיימת מדיניות השקעות אחרת, שמבוססת על נתוני מחקר שנותחו על ידי אנליסטים בכירים. היתרון של הבנקים הוא במערכות המידע המשוכללות והמתקדמות ובידע האנושי של אנשי מקצוע עם ותק וניסיון רב. עם זאת, כשלקוח מגיע ליועץ השקעות בבנק שלו, מרחב התמרון של היועץ מצומצם. היועץ יעבוד מול מערכות מחשב אחידות שכפופות למדיניות הבנק בנושא השקעות, ולכן שולפות נתונים זהים לסוגים מסוימים של לקוחות. "הבנקים בישראל, כמו בנקים בעולם, לא מתמחים בהשקעות אלא באשראי, וזה משמעותי מאוד", אומר ברם.

בתי השקעות: הרמה המקצועית של היועצים בבתי ההשקעות גבוהה, שכן זו ההתמחות של בית ההשקעות, אולם מרחב התמרון של היועץ הספציפי בהתנהלות מול הלקוח מאוד מוגבל, וכפוף למדיניות ההשקעות שהתווה בית ההשקעות. היועץ עשוי להיתקל בקשיים מערכתיים רבים בבואו להתאים מדיניות השקעות ספציפית לכל לקוח. הדבר עשוי לנבוע הן מתכתיבי מדיניות השקעה אחידים ונוקשים של בית ההשקעות, והן בשל העובדה שהיועץ מתקשה להעניק שירות פרטני כאשר עליו לטפל במאגר של מאות ואלפי לקוחות.

יועץ פרטי: מצד אחד, אין שום מגבלה של מדיניות כזאת או אחרת, לכן הסיכוי שהלקוח יקבל התאמה כמה שיותר אישית וספציפית גדול יותר. מצד שני, ייתכן שליועץ הפרטי תחסר יכולת הניתוח המקצועית שקיימת בגופים הגדולים בזכות מערכות המחשוב המתקדמות.

סיון ליימן

סיון ליימן 4. ניהול תיקים: הפרטי לא מבצע פעולות

בנקים: הבנקים מעניקים ייעוץ השקעות, אך ישנה אפשרות שבהוראת הלקוח היועץ גם יבצע עבורו פיזית את הרכישה. כך נותרת בידי הלקוח השליטה על קבלת ההחלטות כשהבנק מבצע עבורו את פעולות.

יועץ בבתי השקעות: היועצים מקבלים ייפוי כוח מהלקוח ומנהלים עבורו את ההשקעה בפועל. בית ההשקעות אמנם מחויב להצהיר בפני הלקוח על מדיניות ההשקעות המומלצת ולקבל את הסכמתו לכך, וכן לשלוח לו דו"ח עדכון מדי רבעון, אך הוא אינו מחויב לדווח ללקוח על כל רכישה ורכישה. כדאי לזכור שבכל מקרה, רוב בתי ההשקעות מאפשרים ללקוחות לבדוק מה קורה בחשבונם און־ליין, וללקוח יש תמיד זכות להטיל וטו על השקעה מסוימת שלא נראית לו. למי זה פחות מתאים? למי שאוהב לשלוט בנעשה או לא מעוניין לתת ייפוי כוח שמקנה נגישות לחשבון הבנק שלו.

יועץ פרטי: הלקוח שולט באופן מלא על ההשקעות, וקיים גם שיתוף מלא של הלקוח בכל מה שקשור בקבלת החלטות על השקעה בכל מוצר ומוצר. היועץ הפרטי אינו מבצע את ההשקעות בפועל, ואין לו ייפוי כוח מהלקוח. לכן האחריות על ביצוע ההוראות בפועל נמצאת אצל הלקוח.

5. עלויות: בבנק זה חינם

בנקים: הייעוץ ניתן חינם לכל לקוחות הבנק.

בית השקעות: דמי הניהול שגובים בתי ההשקעות נעים סביב 1%-2% מסכום ההשקעה בשנה.

יועץ פרטי: עלות שירותי ייעוץ פרטי חד־פעמי עשויה לנוע סביב 400-500 שקל לשעת עבודה, ובדרך כלל נדרשות לפחות 10 שעות עבודה כך שעלות ייעוץ חד־פעמי מגיעה בממוצע ל־5,000 שקל - תלוי בסכום ההשקעה שעליה מקבלים ייעוץ. עלויות שירותי ייעוץ פרטי שוטף עומדות בממוצע על 1%-2% מסכום ההשקעה לשנה, תלוי בגובה ההשקעה. על פי רוב, ככל שסכום ההשקעה גבוה יותר, כך האחוזים יהיו נמוכים יותר.

6. סכום ההשקעה: הכי גדול אצל הפרטי

בנקים: אין סכום התחלתי.

בית השקעות: הסכום ההתחלתי משתנה בהתאם לגודל בית ההשקעות. לרוב המינימום הוא לפחות 300 אלף שקל.

יועץ פרטי: "עבור ייעוץ מתמשך יעדיפו מרבית היועצים הפרטיים כי הלקוח ישקיע לפחות 600 אלף שקל, ונכסיו יעמדו על לפחות מיליון שקל", אומר סיון ליימן, יועץ השקעות פרטי ומנכ"ל כנען ייעוץ השקעות. "הרציונל הוא שהיועץ לא יטפל בכל הכסף של הלקוח, ושיישארו לו עוד כספים נזילים".

7. רמת השירות והזמינות: היועץ הפרטי הכי נגיש

בנקים: רק בשעות פעילות הבנק ובתיאום פגישה. יש לזכור כי היועץ בבנק ממלא על פי רוב תפקידים נוספים בבנק, ולכן לא בהכרח מחובר כל הזמן למתרחש בשוק ולא תמיד קשוב לשינויים שמשפיעים על תיק ההשקעות של הלקוח הבודד.

בית השקעות: זמין רק בשעות פעילות בית ההשקעות. לעתים הלקוח נאלץ לעבור דרך אנשים אחדים כדי להגיע אל היועץ שלו, ולהמתין זמן ממושך.

יועץ פרטי: "הנגישות המלאה שיש ליועץ הפרטי מאפשרת לו מצד אחד לתפור לכל לקוח ולקוח את החליפה שמתאימה לו, ומצד שני להיות קשוב וזמין אליו בכל עת", אומר סיון ליימן.