ניתוח "כלכליסט" - נוסחת הפלא של ביטוחי המנהלים: משלמים יותר, מקבלים פחות

האובססיה סביב נושא הפנסיה הובילה אותי לחפור בנספח א' בתקנון קרן הפנסיה שלי. שם יש טבלה שנראית קצת כמו טופס בינגו. בתוכה, בהצטלבות של העמודה השנייה מימין עם השורה השביעית, ראיתי לראשונה מקרוב איך בנוי הבלוף המחוכם ביותר של הפנסיה, הידוע בשם הקוד "המקדם". והוא אפילו כואב יותר בביטוחי המנהלים

ב־24 בדצמבר 2007, מבלי שאדע, מבלי שארגיש, מבלי שמישהו יטרח לשאול אותי, קרן הפנסיה שלי חתכה לי את קצבת הפנסיה החודשית ב־7.9%. ככה, ביום אחד, בלי התרעה מוקדמת. קיצוץ דומה קרה לכל החוסכים.

לכתבות נוספות בנושא פנסיה בערוץ כסף:

- למי חתכו את הפנסיה ב-400 שקל בחודש?

- ועדת הפנים דנה באישור פנסיות לא חוקיות לראשי רשויות

- קבלו 8.5 מיליארד סיבות לא לחסוך לפנסיה

למעשה, לולא החפירה האובססיבית בנושא הבלתי סקסי הזה שקרוי "פנסיה", לא הייתי יודע שעליי להרחיק עד לנספח א' בתקנון קרן הפנסיה שלי, לטבלה משונה שנראית קצת כמו טופס בינגו עם הכותרת "מקדמי המרה לפנסיונר נשוי, תקנה 40(א)", בשביל להבין איך זה עובד. שם, בהצטלבות של העמודה השנייה מימין עם השורה השביעית מלמעלה, ראיתי לראשונה מקרוב איך בנוי הבלוף המחוכם ביותר של הפנסיה שלנו, שזכה לשם הקוד "המקדם".

1. המקדם הוא מושג חמקמק. יש לו הגדרה טכנית מתישה והגדרה פופולרית יותר, עד כמה שפנסיה יכולה להיות עניין פופולרי. על פי ההגדרה הפופולרית, המקדם הוא מספר החודשים שנחיה מהרגע שבו יצאנו לפנסיה, לפי הנחת קרן הפנסיה או חברת הביטוח שלנו. אם נחלק את כל הכסף שהצלחנו לחסוך עד היציאה לפנסיה במספר החודשים שנותר לנו לחיות, נקבל את גובה קצבת הפנסיה החודשית. לכן, ככל שהמקדם יהיה גבוה יותר, קצבת הפנסיה החודשית תהיה נמוכה יותר. לפי ההגדרה הטכנית, המקדם "מגלם את המחיר שיש לגבות מפנסיונר בגיל ובמגדר מסוים בהתחשב במסלול הקצבה שהוא בוחר עבור כל שקל של קצבה חודשית מהוונת, בהתבסס על וקטור הריבית שמוכתב בידי משרד האוצר, למשך תוחלת ההתחייבות של הגוף שמנהל את הקצבה בניכוי דמי הניהול".

עד לאותו יום בדצמבר 2007 המקדם שקרן הפנסיה שלי העניקה לי עמד על 181. ואז, פתאום, המספר הזה קפץ ל־195. בבת אחת, קצבת הפנסיה החודשית שלי נחתכה כמעט ב־8%. כלומר, אם היא היתה אמורה לעמוד על 5,000 שקל בחודש, היא בבת אחת התכווצה ל־4,600 שקל בחודש. לאן נעלמו 400 שקל בחודש? הם נבלעו בתוככי השיטה.

רוצים לדעת כמה השיטה חתכה לכם את הפנסיה? גשו לאתר האינטרנט של קרן הפנסיה שלכם, נברו ונברו עד שתמצאו את התקנון של הקרן, חפשו גם את התקנון הישן מ־2007 כדי שתוכלו להשוות, גשו לנספח המתאים, הצליבו את שנת הלידה שלכם עם שנת הפרישה המיועדת, ואם עדיין לא הרמתם ידיים, תוכלו לגלות מה התשובה.

אבל זה כמובן עוד לא סוף הסיפור. אחת לשלוש שנים מעדכן משרד האוצר את לוחות התמותה של קרנות הפנסיה, ואיתם מתעדכנים גם המקדמים שהקרנות מצמידות לחוסכים. במילים אחרות, בכל שלוש שנים יש פוטנציאל לעוד חיתוך כזה. בעוד חודש או חודשיים משרד האוצר ישלח את קרנות הפנסיה לעדכן את הטבלאות האלה מחדש, וקצבת הפנסיה העתידית שלנו עלולה להיחתך שוב. אין דרך לדעת מראש בכמה. צריך להמתין לגזירה.

2. מי שחוסך באמצעות ביטוחי מנהלים ולא קרנות פנסיה עשוי לחשוב שהוא מוגן מפני העלייה בתוחלת החיים, ששוחקת את הקצבה בגיל הפרישה; אבל האמת נמצאת במקום אחר, לפחות עבור מי שחתם על ביטוח מנהלים אחרי שנת 2001. באותה שנה, כפי שהאקטואר הראשי במשרד האוצר אסף מיזן, האיש שאחראי על עדכון לוחות התמותה, הודה בעצמו בראיון ל"כלכליסט" בשבוע שעבר: "הפנסיה החודשית לא מובטחת גם בביטוחי מנהלים".

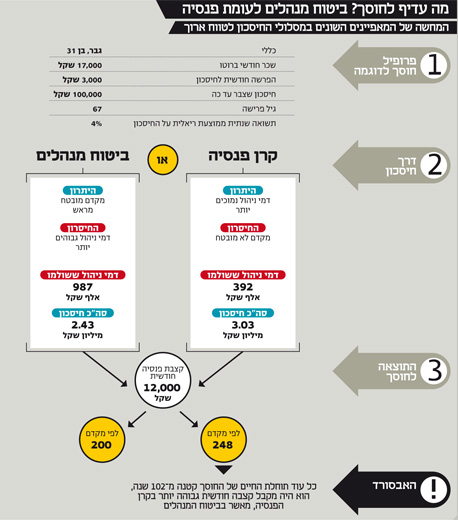

ההבדל המרכזי בין קרנות הפנסיה לבין ביטוחי המנהלים הוא שמי שחוסך דרך ביטוח מנהלים קונה לעצמו הגנה (כלומר ביטוח) מפני העלייה בתוחלת החיים עד שיפרוש לפנסיה. כשהוא חותם על הפוליסה הוא מקבל מקדם מובטח מראש. המקדם הזה אמור להיות נמוך יותר מהמקדם שקרנות הפנסיה ייתנו לו בגיל הפרישה, כלומר הפנסיה החודשית שלו אמורה להיות גבוהה יותר. להגנה הזו יש מחיר, שמתבטא בדמי ניהול גבוהים לעומת אלה שבקרנות הפנסיה.

אלא שכאן נכנס לפעולה מנגנון הבלוף של המקדם, דרך האותיות הקטנות של הפוליסה. כפי שציין מיזן בראיון, מתברר כי המקדם המובטח מראש מובטח רק בתנאי אחד: שהחוסך יבחר בתוכנית מאוד מסוימת כשיגיע לגיל הפרישה. רק אם החוסך יסכים להיכנס למסלול שבו בן או בת הזוג לא יהיו זכאים לקבל את הפנסיה החודשית במקרה שהחוסך עצמו ימות בתוך 20 שנה, רק אז המקדם מובטח. אחרת, וזו ההפתעה שתחכה לחוסכים רבים שיגיעו לגיל הפרישה, המקדם שהובטח להם בגיל צעיר לא יהיה רלבנטי. הם יצטרכו להסתפק במקדם גבוה בהרבה, זהה לזה של קרנות הפנסיה.

3. דבר נוסף שסוכני וחברות הביטוח מעדיפים להצניע כשהם מפליאים בשבחיו של המקדם המובטח בביטוחי המנהלים, הוא העובדה שהוא מובטח, אם בכלל, רק בחלקו.

מה שביטוחי המנהלים לא מעניקים כלל הוא הגנה מפני שינויים בסביבת הריבית לטווח ארוך. הפנסיה החודשית שלנו מושפעת לא רק מתוחלת החיים אלא גם מהתשואות בשוק ההון. מבלי לצלול לעומקם של מושגים טכניים ומשמימים מעולם שוק ההון, אפשר לומר בתמצית כי ככל שלאורך זמן רב יותר הריבית במשק נמוכה יותר, אזי התשואה על החסכונות שלנו צפויה להיות נמוכה יותר. במצב כזה, קרנות הפנסיה וגם חברות הביטוח ייאלצו להגדיל את המקדמים שהם ייתנו לנו כשנפרוש לפנסיה, בשביל לא להיקלע לגירעון. במילים אחרות, גם מי שחוסך בביטוח מנהלים חשוף לעלייה במקדם שמקורה בתנאים בשוק ההון, ללא שום קשר לשינויים בתוחלת החיים. כלומר, דמי הניהול הגבוהים בהרבה בביטוחי המנהלים נותנים בתמורה לחוסכים כיסוי חלקי בלבד, אם בכלל.

היועץ הפנסיוני העצמאי אבי אייכלר, שמלווה את "כלכליסט" בחודשים האחרונים בניסיון לפצח את סודות מערכת הפנסיה הישראלית ולהצביע על חולשותיה, טוען שהמקדמים של חברות הביטוח הם לא יותר מאחיזת עיניים. במסמך מפורט שחיבר, מראה אייכלר כי כדי שדמי הניהול הגבוהים שביטוחי המנהלים גובים (פי שלושה ויותר מקרנות פנסיה, בממוצע) יצדיקו את עצמם, צריכות להתקיים הנחות אבסורדיות. כך, למשל, החוסכים צריכים להגיע לגילים מופלגים ולא סבירים של יותר מ־100 שנה כדי שהביטוח ישתלם. ואפילו עבור מי שמאריך חיים עדיף לחסוך בקרן פנסיה. על פי אייכלר, "בן אדם בריא עם גנטיקה חזקה וצפי לתוחלת חיים ארוכה צריך ללכת לקרן פנסיה, וליהנות מהעודפים שישאירו חוסכים אחרים שלא ישרדו את גיל הזקנה. אין לו שום סיבה לקנות הגנה מפני התארכות תוחלת החיים".

לדברי אייכלר, אופן ההצגה של המקדמים בידי חברות הביטוח מטעה, ולא משקף את העובדה שככל שהפנסיונר מזדקן, הולכת וקטנה ההסתברות שחברת הביטוח תצטרך להמשיך לשלם לו קצבת פנסיה חודשית.

4. ואחרי כל אלה, כדאי להכיר בלוף נוסף במקדם המובטח - שיעור ההגדלה שמו - שצץ בביטוחי המנהלים אחרי 2007. מדובר במעין תוספת שמתלבשת על המקדם שחברת הביטוח מבטיחה לחוסכים, ומגדילה אותו על פי נוסחה קבועה מראש. וכזכור, ככל שהמקדם גדל, כך הפנסיה החודשית מתכווצת. שיעור ההגדלה נולד כתוצאה מהנחיה של משרד האוצר שנכנסה לתוקף ב־2007. הרציונל שעמד מאחוריה הוא להוסיף למקדמים של חברת הביטוח פקטור מסוים שאמור להביא בחשבון את העלייה בתוחלת החיים.

חוסך שהוא היום בן 32, למשל, ומתכנן לצאת לפנסיה בגיל 67, יגלה שבמקום לקבל מקדם מובטח של 200, למשל, הוא עלול לקבל מקדם של 210. זה אולי לא נשמע דרמטי, אבל המשמעות היא חיתוך של 5% בפנסיה החודשית שלו. כך שבמקום לקבל 5,000 שקל בחודש, הוא יצטרך להסתפק לפתע ב־4,750 שקל בחודש. זאת אף שהוא שילם דמי ניהול גבוהים במשך עשרות שנים כדי לקבל מקדם מובטח מראש.

5. בשורה התחתונה, הפער הגדול בדמי הניהול בין ביטוחי המנהלים לבין קרנות הפנסיה יכול להיות מוצדק רק אם ביטוחי המנהלים ייתנו לחוסכים בתמורה הגנה טובה מספיק מפני העלייה בתוחלת החיים, לעומת קרנות הפנסיה שלא מעניקות שום הגנה כזו. אבל דמי הניהול הגבוהים בביטוחי המנהלים שוחקים משמעותית את הכסף שהחוסך צובר - לעתים אפילו עד שליש מהיקף החיסכון כולו. אם להוסיף לזה את העובדה שהמקדם אינו באמת מובטח בכל המסלולים, וכי הוא אינו מגן מפני שינויים בפרמטרים הכלכליים של המשק וכולל מנגנון אוטומטי של עדכון כלפי מעלה, המסקנה היא שצריכה להיות עלייה משמעותית מאוד, ובלתי צפויה, בתוחלת החיים שלנו עד גיל הפרישה כדי שביטוח מנהלים יהווה אלטרנטיבה ראויה.

6. היקף הנכסים בביטוחי המנהלים החדשים גדל בחמש השנים האחרונות ב־530%, הרבה יותר מהגידול בנכסים של קרנות הפנסיה. את האטרקטיביות שביטוחי המנהלים זכו לה אפשר לזקוף בין היתר לדחיפה השיווקית האדירה שלהם. פעם, עד לפני שנים לא רבות, לא קראו להם בכלל ביטוחי מנהלים, אלא בשם אפרורי להפליא - "גמלא". לא לגמרי ברור מי הגאון השיווקי שהחליט להוסיף להם נופך יוקרתי על ידי הצמדת המילה "מנהלים", אבל הצעד הזה עשה את שלו. אפשר רק לדמיין מה היה קורה לו קרנות הפנסיה היו מחליטות לשווק מעתה "קרנות אקזקיוטיב" לחיסכון ארוך טווח.

מלבד זה, לסוכני הביטוח יש תמריץ מובנה לשווק לחוסכים פוליסות ביטוח ולא קרנות פנסיה, בשל דמי הניהול הגבוהים יותר. במילים אחרות, אם חוסך באמת רוצה לדעת איזה כלי חיסכון עדיף לו - קרן פנסיה או ביטוח מנהלים, או שילוב מסוים של שניהם - מוטב שיתייעץ עם יועץ בלתי תלוי מאשר עם סוכן ביטוח. אלא שיועצים עצמאיים שכאלה גובים לא מעט כסף - אלפי שקלים לפגישה בודדת - דבר שמהווה חסם משמעותי עבור מרבית החוסכים.

7. בטור חושפני להפליא שפרסם לפני כשבוע סיפר עיתונאי "הניו יורק טיימס" ג'ו נוסרה כי אף שבימים אלה הוא חוגג 60, הדבר היחיד שהוא עדיין לא מסוגל לטפל בו הוא הפנסיה שלו, התוכנית הפיננסית שלו לגיל הפרישה. יתרה מכך, הוא מודע היטב לכך שממה שחסך כל השנים לפנסיה לא נשאר הרבה - חלק אכלו ההפסדים בשוק ההון, חלק אכלו הגירושים מהאשה, וחלק אכלה המשכנתא על הבית - אבל הוא פשוט לא מסוגל להביא את עצמו לסדר את העניינים האלה.

למעשה, בראייה מפוכחת למדי, הוא כבר לא מתייחס אליה בתור תוכנית הפנסיה שלו, אלא כאל פנסיה מבוססת אמונה. האמונה שאיכשהו העניינים האלה יסתדרו מעצמם.

מודל הפנסיה האמריקאי אמנם שונה מאוד מהמודל הישראלי, אבל העיקרון שבבסיס מודל הפנסיה של שתי המדינות זהה לחלוטין: החוסך לוקח על עצמו את כל הסיכונים שכרוכים בחיסכון לטווח ארוך, והמדינה לא לוקחת על עצמה שום סיכון. במצב כזה, כשהחוסכים נושאים בכל הסיכון, אין מקום לאמונה אלא רק לחישובים קרי רוח ולהכרת העובדות והבלופים הקטנים שטמונים בשיטה. רק כך, האמונה שהמקדם המובטח בביטוחי המנהלים הוא אכן מובטח, תתחלף בהכרה שהדבר היחיד שמובטח הוא שבטווח הארוך כולנו נמות.