חמישה סעיפים שאתם חייבים לקרוא בדו"ח הפנסיה השנתי שלכם

כך תבדקו, בין היתר, כמה כסף תקבלו כל חודש בפרישה, מה הסכום שצברתם עד כה, מהי התשואה שקיבלתם וכמה דמי ניהול שילמתם

החודש מגיעים דו"חות הפנסיה השנתיים לשנת 2012 ולפני שאתם מתייקים אותם או זורקים אותם לפח יש כמה דברים שכדאי לבדוק. התשובות לשאלות החשובות ביותר בנוגע לחיסכון הפנסיוני שלכם נמצאות בדו"ח, וגם מי שלא רוצה להתעמק ולקרוא כל מילה וכל נתון בדו"ח יכול להתחיל בחמישה סעיפים בלבד. מומחי פנסיה מסבירים איפה למצוא את התשובות ואילו שאלות אתם צריכים לשאול.

בואו תראו מה הפנסיה שלכם שווה באמת. לחצו כאן

1. כמה כסף תקבל כל חודש בפרישה - תחזית קצבה צפויה

סעיף זה עונה על השאלה מה הקצבה שתעמוד לרשותך בגיל פרישה על בסיס החיסכון הקיים, כמה כסף יהיה לך בכל חודש לאחר הפרישה. "חשוב לשים לב כי מדובר בקצבה צפויה על בסיס ערכי הפדיון בדו"חות בלבד וללא הנחה של הפקדות עתידיות נוספות כלשהן", אומר מולי הורוביץ, מנהל המטה המקצועי במבטח סימון.

לדבריו, ייתכן כי לתוכניות שונות יוצג גיל פרישה שונה, בהתאם לסוג התוכנית ועל כן מומלץ לבדוק את הנתונים הרלוונטיים לכל תוכנית בנפרד.

יש לשים לב שמדובר בפנסיה חזויה בהתאם לחיסכון הנוכחי, כלומר הנתון הזה צפוי להשתנות עם המשך ההפקדות לחיסכון.

- העולם שייך לקשישים

- ישראל במקום 12 במדד פנסיה בינלאומי, לפני בריטניה וארה"ב

- לקראת דו"חות הפנסיה: אפשר לחתוך ולחסוך

"הכי חשוב לקחת את הדו"ח משנה שעברה של 2011 ולראות שייתרת הסגירה תואמת את ייתרת הפתיחה של 2012", אומר גיא קריגר, משנה למנכ"ל מנורה מבטחים פנסיה. "אם ייתרת הפתיחה נמוכה מייתרת סגירה של שנה שעברה צריך לקבל הסבר", הוא אומר.

הסעיף נותן מענה על השאלה הבסיסית כמה כסף נצבר לרשותך, מסביר הורוביץ. לדבריו, הסכומים מוצגים כסכום חד פעמי ליום משלוח הדו"ח (לדוגמא ל-31 בדצמבר) ויופיעו תמיד במונחי ברוטו, כלומר לפני ניכוי מס. במידה ומדובר בתוכנית שנפתחה כתוכנית מסוג הון ניתן לראות הפרדה בין חיסכון הוני שנצבר עד 2007 ובין חיסכון הנצבר מ-2008 תחת קצבה לא משלמת.

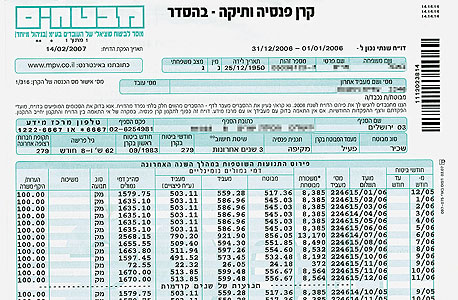

דו"ח פנסיה

דו"ח פנסיה 3. תשואה ודמי ניהול – כמה הרווחתם וכמה שילמתם

"יש לבדוק את התשואות שקיבלתם, לראות אם זו נראית לכם תשואה סבירה ולהשוות תשואות. צריך לקחת בחשבון שבחלק מקרנות הפנסיה יש מגוון מסלולי השקעה ויש לשקול לעבור למסלול השקעות המתחשב במועד הפרישה הצפוי של החוסך", אומר קריגר. המעבר בין מסלולים הוא פשוט ודורש בסך הכל להרים טלפון לגוף החיסכון הפנסיוני ולבקש לשנות את המסלול, בלי הגבלה. ככל שמתקרבים לגיל הפנסיה המגמה היא להפחית את ההשקעות בנכסי סיכון, כלומר להשקיע במסלולים יותר סולידיים (השקעה שצפויה להיות פחות תנודתית ולהניב תשואה נמוכה יותר מהמסלולים האגרסיביים בתקופות של עליות בשוק ההון). אנשים צעירים יכולים להשתלב במסלולי השקעה המיועדים למועד פרישה רחוק, כך שחלק גדול יותר מכספם יושקע בנכסים אגרסיביים יותר, ולהגדיל את התשואה הצפויה לאורך זמן. כדאי לשים לב שיש גם את התשואה הפרטית וגם התשואה הממוצעת, כאשר התשואה הפרטית היא מה שאתם קיבלתם על הפקדותיכם.

בסעיף דמי הניהול תראו את דמי הניהול ששילמתם. אם מגיעה לכם הנחה בדמי הניהול זה המקום לחפש אם קיבלתם אותה. מדובר על דמי ניהול ממוצעים ששילמתם לאורך כל השנה. שיעור דמי הניהול המרבי בקרנות הפנסיה הוא 6% מההפקדות החודשיות ו-0.5% מהסכום הצבור (במונחים שנתיים). בקופות הגמל מדובר על תקרה של 2% מהסכום הצבור ובביטוח מנהלים עד 2% מהסכום הצבור. בביטוחי מנהלים יש כמה מודלים של דמי ניהול, ומאד פופולרי לגבות גם דמי ניהול מהצבירה.

4. ביטוח למקרה מוות או אובדן כושר עבודה

סעיפים אלו עונים על השאלה איזו פנסיה תשולם במקרה של אובדן כושר עבודה (הקרוי מקרה נכות לפי המינוחים של קרנות הפנסיה) או מוות בטרם עת. הכיסוי הביטוחי לשאירים מראה את הפנסיה החודשית שתשולם לשאיריך. ברוב קרנות הפנסיה יש מסלולי ביטוח שונים ואפשר להגדיל או להקטין את הכיסוי בכל אחד ממרכיביו (אבדן כושר עבודה, שאירים), המעבר בין המסלולים הוא פשוט וצריך רק לחתום על טופס, מסביר קריגר. לדבריו, יש לבדוק שמדובר בכיסוי סביר יחסית לשכר כאשר המקובל הוא 75% מהשכר במקרה של אובדן כושר עבודה, 60% לאלמנה ו-30% ליתום. הכיסוי המוגדל עולה כסף ולכן יש להתייעץ ולהחליט איזה כיסוי ביטוחי מתאים לכם.

יש לשים לב, אומר הורוביץ, כי גובה הפיצוי המופיע בדו"חות הוא פיצוי חודשי וכי קביעת הזכאות לפיצוי תיקבע "בזמן אמת" על פי תנאי הפוליסה או תקנון קרן הפנסיה בה מבוטח החוסך. גובה הפיצוי הינו ברוטו אולם במקרים מסוימים ייתכנו הטבות מס.

5. האם התקבלו כל ההפרשות לפנסיה - הפקדות

יש לבדוק שכל ההפקדות בוצעו והן תואמות את תקופת העבודה הרצופה במשך שנת הדו"ח. אם אתה עובד שכיר ועבדת במשך כל השנה אתה צריך לראות 12 הפקדות חודשיות. הרגולציה בנושא קובעת שהדו"ח צריך להציג את ההפקדות שבוצעו מפברואר בשנה המדווחת ועד ינואר בשנה שאחריה, אומר קריגר.

לכן, כדי לראות את 12 ההפקדות שבוצעו בשנה המדווחת יש להביט ב-11 ההפקדות דו"ח השנתי הנוכחי פלוס ההפקדה האחרונה של הדו"ח הקודם, את ההפקדה של דצמבר צריך לחפש בדו"ח השנתי הקודם מכיוון שהיא מבוצעת בינואר. לכן, חשוב להסתכל על שני הדו"חות במקביל.

יש לשים לב, מסביר הורוביץ, כי במידה וקיימות תכניות אצל כמה גופים שונים התמונה המלאה תתקבל מריכוז כלל הדו"חות.