ניתוח כלכליסט

הבנקים מצאו דרכים לפצות על הוזלת העמלות

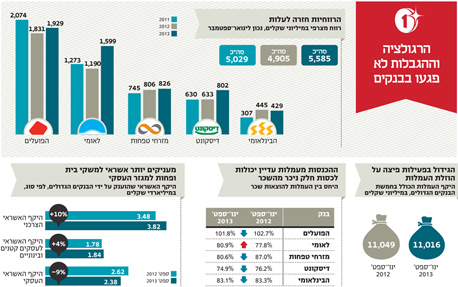

רפורמה בעמלות הבנקים, רגולציה על השכר והגדלת הלימות ההון לא הצליחו להרוס את החגיגה במערכת הבנקאית. סיכום דו"חות חמשת הבנקים הגדולים לתשעת החודשים הראשונים של 2013 מלמד על הדרכים החדשות שמצאו להגדלת ההכנסות ושיפור הרווחיות

סביבת ריבית נמוכה, התערבות רגולטורית, סכסוכי עבודה ובורסה יבשה — כל אלה לא הפריעו לחמשת הבנקים הגדולים להשיג רווח נקי מצרפי של כ־5.6 מיליארד שקל בתשעת החודשים הראשונים של השנה, עלייה של כ־14% לעומת התקופה המקבילה אשתקד.

לביצועים הנאים של הבנקים תרמו הכנסות חד־פעמיות לא מבוטלות, כמו מכירת איגרות חוב, במטרה לנטרל את התנודתיות בהכנסות. גם העלייה החדה יחסית בשיעור המדד במהלך הרבעון השלישי השנה היטיבה עם הבנקים, אך גם אם מנטרלים השפעות חד־פעמיות נראה כי על אף האתגרים הלא מבוטלים הבנקים מצאו את הנוסחה לפצות על השחיקה בהכנסותיהם.

בתחילת השנה נאלצו הבנקים בהוראת בנק ישראל לבטל את דמי הניהול בגין מק"מ וקרנות כספיות במטרה להגדיל את האטרקטיביות של האפיקים הללו, לקבוע עמלת מקסימום לקנייה ומכירה של ניירות ערך ולהגדיל את הפטור מעמלה בטיפול באשראי מ־50 אלף שקל ל־100 אלף שקל.

יישום המלצות ועדת זקן אמנם אינו משתקף עדיין במלואו בדו"חות הכספיים שפרסמו הבנקים לרבעון השלישי ולתשעת החודשים הראשונים של השנה — עמלת "דמי ניהול חשבון לעסק קטן", הגדלת עמלת המינימום של העו"ש ותעודת הזהות הבנקאית עדיין לא נכנסו לתוקף — אך הדו"חות הכספיים מלמדים כי בסופו של דבר מי שיחליט אם צעדי בנק ישראל יביאו לשחיקה ברווחי הבנקים הם הבנקים עצמם: אם העמלות שהצרכן הקטן ישלם יתכווצו כתוצאה מהמגבלות שמטיל בנק ישראל, הבנקים ידאגו לפצות על העמלות ממקור אחר. הבנקים מציעים מוצר במחסור, ולמוצר במחסור קוראים כסף.

רק החלטה של המנהלים תרסן את הוצאות השכר

העובדה שהבנקים מוצאים דרכים לא להיפגע מהגזירות עליהם מדירה שינה מעיניו של דודו זקן, שבוודאי היה שמח לראות אותם מוזילים את המוצרים שהם מציעים ללקוחותיהם. לבנק ישראל שני כלים מרכזיים להביא להוזלת המוצרים: הגברת התחרות ופיקוח על המחירים. ככל שעוצמת השימוש בכלים אלו תכאב יותר לבנקים ותביא לשחיקה בהכנסותיהם — כך הבנקים יעשו מאמצים גדולים יותר להתייעל.

המפקח על הבנקים החל כאמור לנגוס בעמלות הבנקים, והוא מנסה גם לפעול להפחתת הוצאות השכר. זה התחיל מדרישה מכל בנק לפרסם את דרגות השכר שלו ולא רק את שכר הבכירים, והמשיך בהוראה שפרסם המפקח על הבנקים בחודש שעבר והגבילה את מרכיב השכר המשתנה של הבנקים.

רגע לפני שהבנקים הצליחו להעביר את מדיניות התגמול, זקן דרש מהם לבטל את אסיפות בעלי המניות, ושלח אותם לעבוד על תוכנית מדיניות תגמול חדשה במטרה לעצור את חגיגת השכר. לדידו של המפקח על הבנקים, ירידה בשכר הבכירים תגרור ירידה בשכר דרגות ניהול הביניים ותביא לתוצאה המיוחלת — בנקים יעילים יותר, ובסופו של דבר יציבים יותר.

מוקדם להעריך אם מאמציו של בנק ישראל יישאו פרי. הבנקים נדרשים להשקעה רבה במחשוב ובציוד שתקשה עליהם להתייעל, ונראה כי הפחתת השכר היא האמצעי הבלעדי לצמצם את ההוצאות התפעוליות שלהם. אולם ועדי העובדים החזקים בבנקים מקשים על ההנהלות לפטר עובדים קבועים ויקרים, והם נאלצים להסתפק בפיטורים של עובדים זמניים ופרישה מוקדמת של עובדים ותיקים הקרובים לגיל פנסיה.

ציון קינן, מנכ"ל בנק הפועלים ורקפת רוסק עמינח, מנכ"לית בנק לאומי. שינוי הסכמי השכר יוכל להגביר את התחרות צילום: סיון פרג'

ציון קינן, מנכ"ל בנק הפועלים ורקפת רוסק עמינח, מנכ"לית בנק לאומי. שינוי הסכמי השכר יוכל להגביר את התחרות צילום: סיון פרג'

גם תוספות השכר השנתיות יימשכו ככל הנראה אם מנהלי הבנקים לא יתעוררו ויעשו מעשה. כפי שזה נראה כרגע, גם אם הוצאות השכר נותרו יציבות לעומת התקופה המקבילה, הבנקים לא יוכלו לשמר את הקיפאון בהוצאות השכר. לכן, עד שמנהלי הבנקים לא יפעלו לעצור את חגיגת השכר בבנקים, מי שימשיך לממן את שכר העובדים המוגדל הוא הציבור.

החגיגה על העמלות יכולה עוד לגדול

אם בוחנים את הכנסות הבנקים מעמלות, נראה כי השחיקה בהן מתחילת השנה לא הפריעה להגדלת הפעילות ולפיצוי על הירידה במחירים. בתשעת החודשים הראשונים של השנה רשמו חמשת הבנקים הגדולים הכנסות מעמלות בהיקף של כ־11 מיליארד שקל, 33 מיליון שקל בלבד פחות מהיקף העמלות שנגבו בתקופה המקבילה ב־2012, טרם החל המפקח להתערב בעמלות.

ההכנסות של הבנקים מעמלות לא מבוטלות, אך הן לא נחשבות לעסקי הליבה שלהם. עיקר הפעילות השוטפת מגולמת באותו מרווח ריבית — הבנק גובה מלקוחותיו ריבית גבוהה יותר על אשראי מזו שהוא משלם על כסף שלווה מבנק ישראל או פיקדונות שגייס מלקוחותיו.

אך אף שלא מדובר בפעילות הליבה שלהם, העמלות סייעו לחמשת הבנקים הגדולים לממן 85.9% מהוצאות השכר. בנק הפועלים, הנהנה מיתרון גודל, אף הצליח בתשעת החודשים הראשונים של השנה לממן את כל הוצאות השכר של עובדיו מהכנסות שגבה מעמלות.

ביצועי הרבעון השלישי גם מראים שלבנקים יש אפשרות עוד לגדול בהכנסות מעמלות. אחת העמלות המשמעותיות שמהן הם נהנו הן עמלות הנובעות כתוצאה מפעולות שמבצעים לקוחות הבנקים בניירות ערך. בנק ישראל החל לטפל בעמלות אלו, אך העדנה שלה זכה שוק ההון ברבעון האחרון המדווח הביאה רבים בציבור לרכוש מניות וקרנות נאמנות, ופיצתה על הירידה במחירי העמלות.

עקב חגי תשרי, בחודש ספטמבר היו פחות מעשרה ימי מסחר, כך שסביר להניח שברבעון הרביעי של השנה הכנסות הבנקים מעמלות מפעילות בניירות ערך תהיה גבוהה מזו שנרשמה ברבעון השלישי. בחודש ספטמבר כמות ימי העסקים היתה מצומצמת יחסית לעומת ספטמבר אשתקד, כך שסביר להניח שאלמלא החגים הבנקים היו נהנים מהכנסות גדולות יותר מעמלות בניירות ערך.

מרוויחים יותר מאשראי ללקוחות הקטנים

גם ניוד האשראי שמעניקים הבנקים סייע להם להגדיל את רווחיהם בתשעת החודשים הראשונים של השנה. במהלך הרבעון השלישי של השנה המשיכו הבנקים בשינוי תמהיל תיק האשראי שלהם והסטת האשראי מהמגזר העסקי לאשראי הצרכני, ולעסקים קטנים ובינוניים. מהלך זה, שהביא לירידה של 9% בתיק האשראי העסקי המצרפי של חמשת הבנקים הגדולים לכ־239 מיליארד שקל בסוף ספטמבר, אפשר להם להגדיל את מרווח הריבית — אותו פער בין הריבית שהבנק משלם על פיקדונות לבין הריבית שנגבית בהלוואות.

הסיבה: הביקושים הגדולים לאשראי מצד עסקים קטנים ובינוניים מאפשרים לבנקים לגבות מהם ריבית גבוהה יחסית, לעומת המגזר העסקי המטפל בתאגידים גדולים, שמהם נגבים באופן מסורתי ריביות נמוכות יותר. גם הביקושים הערים למשכנתאות על רקע העלייה במחירי הדירות והיעדר אלטרנטיבות השקעה אפשרו לבנקים ליהנות מביקושים גבוהים לאשראי צרכני. לשם השוואה, תיק האשראי הצרכני המצרפי של חמשת הבנקים הגדולים עמד בסוף ספטמבר על כ־382 מיליארד שקל — צמיחה של 10% לעומת ספטמבר 2012.

גם אם מנטרלים את המשכנתאות, תיק האשראי הצרכני של הבנקים גדל, כשאת הביקושים לאשראי הובילו לקוחות הבנקאות הפרטית — המבוססים יותר. הוצאות הבנקים בגין הפסדי אשראי נותרו נמוכות יחסית, כך שנראה כי בינתיים ההאטה במשק לא מקשה על הציבור לעמוד בהחזרי ההלוואות שנטל. עד שלא תירשם עלייה משמעותית בהיקף הפיגורים, הבנקים ימשיכו ליהנות ממרווח נאה בגין הלוואות אלה.

כמעט כולם רשמו שיפור ביעילות התפעולית

המגמות הללו סייעו לבנקים לשפר את היעילות התפעולית שלהם בתשעת החודשים הראשונים של השנה. יחס היעילות התפעולית — היחס בין ההכנסות להוצאות התפעוליות של הבנקים — הממוצע של חמשת הבנקים הגדולים עמד בתקופה המדווחת על 67.8% לעומת 68.4% בתשעת החודשים הראשונים של 2012. ככל ששיעור זה נמוך יותר, כך הבנקים נחשבים יעילים יותר. למעשה, פרט לדיסקונט, כל הבנקים הצליחו במהלך התקופה לשפר את יחס היעילות שלהם.

מבין חמשת הבנקים הגדולים, מזרחי טפחות הוא הבנק היעיל ביותר כשהוא מציג יחס יעילות תפעולית של 57.7% בשלושת החודשים הראשונים של השנה. נתון זה סייע למגזין הבנקאות The Banker לבחור בו בסוף השבוע האחרון ל"בנק השנה בישראל ל־2013".

במידה רבה מי שתקבע אם הבנקים יצליחו להתייעל גם ברבעון הבא היא מנכ"לית בנק לאומי רקפת רוסק־עמינח, שכן הסכמי השכר של בנק דיסקונט והבנק הבינלאומי צמודים לזה של לאומי. אם בשנה הבאה תצליח רוסק־עמינח להעביר וליישם בבנק החלטה להקטין את העלייה השנתית בשכר העובדים מ־5.8% לשיעור נמוך מ־3% כמו בבנק הפועלים, יוכלו דיסקונט והבינלאומי — שיחס היעילות התפעולית שלהם הוא הגרוע ביותר מבין חמשת הבנקים הגדולים — לשפר את יעילותם, ואולי להציע מחירים נמוכים מאלו שמציעים הפועלים ולאומי, ולהגביר את התחרות בין הבנקים.

בבנק דיסקונט ובבנק הבינלאומי מתמודדים בימים אלו גם עם סכסוך עבודה. רק לאחר שהוא ייפתר ניתן יהיה לדעת מה תהיה השפעתו על הוצאות השכר שלהם בשנים הקרובות.

שיפור היעילות התפעולית תסייע לבנקים גם לעמוד בדרישות הלימות ההון־ליבה (היחס בין ההון העצמי לנכסי הסיכון) שקבע המפקח על הבנקים, לפיהן היחס צריך לעמוד על לפחות 9% עד תחילת 2015, ועבור הפועלים ולאומי עליו להגיע ללפחות 10% עד 2017. נכון להיום נראה שהבנקים לא יתקשו לעמוד בדרישות הללו בפרק הזמן שניתן להם, למרות שכעת הם עדיין אינם עומדים ביעד.

נכון להיום נראה שאם הבנקים ישמרו על היקף רווחיות כמו זה שרשמו בתשעת החודשים הראשונים של השנה, מרביתם לא יתקשו לעמוד בתנאים אלו. יוצא הדופן הוא דיסקונט, שמנסה במקביל למאמציו לשיפור הרווחיות גם למכור נכסים במטרה להגדיל את ההון של הבנק.