איך בוחרים מוצר חיסכון?

בחירה בין קרן פנסיה, ביטוח מנהלים, קופת גמל או שילוב בין המוצרים תקבע במידה רבה את רמת החיים בתקופת הפרישה; מה ההבדלים בין המוצרים ומה עדיף?

1. שמירה על רמת החיים ואיכותם החל מגיל הפרישה.

2. הגנה על הכנסת המשפחה במקרה של אובדן כושר עבודה.

3. שמירה על רמת החיים של השארים במקרה פטירה.

קיימים הבדלים רבים ומהותיים בין שלושת סוגי מוצרי החיסכון הפנסיוני. הבנת ההבדלים תסייע לכם לבחור במוצר המתאים להשגת המטרות האלו:

1. צורת ההתקשרות - קרנות הפנסיה וקופות הגמל מנוהלות על בסיס תקנון בו מוגדרים זכויות וחובות העמיתים וניתן לשנותו בכל עת. לעומת זאת ביטוח המנהלים מבוסס על חוזה בין המבטח למבוטח שאינו ניסתן לשינוי לאורך כל תקופת החיסכון.

2. דמי ניהול - בשנת 2013 בוצעה רפורמת דמי ניהול שקבעה תקרת דמי ניהול בקופות גמל ובביטוחי מנהלים.

3. מטרת החיסכון – כל חיסכון שהופקד החל מינואר 2008 הינו למטרת קצבה לגיל פרישה בלבד, כלומר שניתן לקבלו כסכום חודשי ולא כסכום חד פעמי.

4. כיסויים ביטוחיים – קרנות הפנסיה וביטוחי המנהלים כוללים בדרך כלל כיסויים ביטוחיים למקרה מוות ואובדן כושר עבודה. לעומתן, קופות הגמל אינן כוללות כיסויים ביטוחיים. לאחרונה, מציין גיגי, פורסמה טיוטת תקנות על ידי אגף שוק ההון במשרד האוצר לפיה חברה המנהלת קופת גמל תוכל לרכוש כיסויים ביטוחיים עבור העמיתים בקופת הגמל.

5. גמישות – בתוכנית הביטוח יש גמישות רבה בקביעת סכום וסוג הכיסויים הביטוחיים למקרה מוות ולמקרה של אובדן כושר עבודה. בקרן פנסיה, לעומת זאת הגמישות חלקית בלבד ומתבטאת בבחירת המסלול הביטוחי. בקופות גמל ניתן יהיה בעתיד לשלב כיסויים ביטוחיים נפרדים למקרה של מוות ואובדן כושר עבודה בהתאמה לצרכי המבוטח.

6. אופן קבלת הכספים מהקופה – בשלושת סוגי המוצרים קבלת הכספים היא בדרך של קצבה חודשית לכל החיים החל מגיל הפרישה. בקופות גמל צריך להעביר את היתרה בגיל הפרישה לקופה משלמת לקצבה.

7. מקרה מוות – קרן הפנסיה תשלם קצבה חודשית לשארים. לעומת זאת, חברת הביטוח בביטוח מנהלים מאפשרת תשלום חד פעמי או קצבה לתקופה מוגבלת, ומאפשרת את בחירת המוטבים (למעט כספי פיצויים). בקופת גמל, במקרה מוות תשולם היתרה הצבורה למוטב שקבע העמית (למעט כספי פיצויים).

בחירה בין מוצרי חיסכון שונים, אילוסטרציה צילום: שאטרסטוק

בחירה בין מוצרי חיסכון שונים, אילוסטרציה צילום: שאטרסטוק

8. עלות הכיסויים הביטוחיים – בביטוח מנהלים הביטוח הוא אישי ולכן התעריפים גבוהים לרוב מאשר בקרן פנסיה הבנויה על עלות קולקטיבית. בקרנות פנסיה קיים ביטוח הדדי, כלומר העמיתים "ערבים זה לזה" בעוד שבתוכנית ביטוח מנהלים הסיכון עובר מהמבוטח לחברת הביטוח.

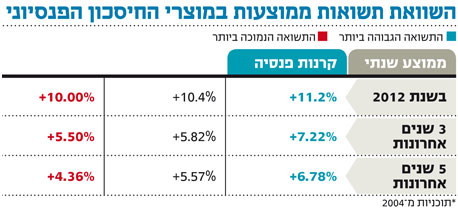

9. השקעה – קרנות הפנסיה נהנות מאג"ח ייעודיות על 30% מהנכסים בתשואה של 4.86% לשנה. כלומר, יש להן תשואה מובטחת של 4.86% לשנה על 30% מהנכסים, באיגרות החוב הייעודיות אשר מהוות עוגן וממתנות את התנודתיות בתשואות. קופות הגמל ותוכניות הביטוח לעומת זאת משקיעות את מלוא הנכסים בשוק ההון.

איזו תוכנית עדיפה?

"רפורמות בשוק החיסכון הפנסיוני פגעו באטרקטיביות תוכניות הביטוח וקופות הגמל", אומר גיגי. מדובר ברפורמה אשר ביטלה את החיסכון ההוני (משיכה חד פעמית של החיסכון הצבור) בקופות הגמל ורפורמה האוסרת שיווק של פוליסות ביטוח הכוללות מקדם המרה (מספר החודשים שאדם צפוי לחיות, כדי לקבוע את הקצבה החודשית מחלקים את סכום החיסכון במקדם), למעט לגילאי 60 ומעלה. מהלכים אלו הפכו את קרנות הפנסיה החדשות למוצר אטרקטיבי יותר, הנהנה מאג"ח ייעודיות, דמי ניהול נמוכים, עלות כיסויים ביטוחיים נמוכה.

לדבריו, ברמות שכר של עד השכר הממוצע במשק (8,828 שקלים לחודש) יש עדיפות לקרן פנסיה. מעבר לרמת שכר זו ניתן לשקול שילוב של קרן פנסיה עם ביטוח מנהלים או עם קופת גמל.

בפרקים הקודמים:

בפרקים הבאים:

- איך משווים תשואות

- כמי דמי ניהול גובים ממך וכמה אפשר לחסוך

- אילו מסלולי השקעה קיימים וכיצד לבחור ביניהם

- עם מי אפשר להתייעץ לגבי הפנסיה

- מה לשאול את יועץ הפנסיה

- איך אפשר להגדיל את הפנסיה

- אלטרנטיבות לחיסכון פנסיוני