שורת הרווח: השעות הקסומות של יום המסחר

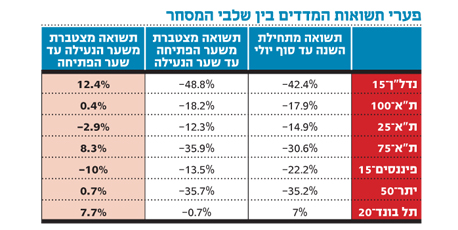

מניתוח כלכליסט עולה כי מתחילת השנה רכישת ני"ע במסחר הסגירה ומכירתן במסחר הפתיחה של היום למחרת היתה מניבה תשואה עודפת על פני האסטרטגיה ההפוכה. במדד הנדל"ן הניבה שיטה זו תשואה עודפת של 60%

המסע השבועי מתחיל במדד נדל"ן-15, שבחודשים האחרונים מתאפיינות המניות הכלולות בו בתנודות שערים חדות בשלב הנעילה. תנודות השערים האלו מניעות את מרבית מניות המדד לאותו הכיוון, למעלה או למטה, ולעתים קרובות המדד נע בשלב הסגירה ביותר מ-2%.

המסקנה היא שבתקופה ארוכה של ירידות שערים, יש יתרון ברכישת מניות במסחר הסגירה על פני רכישה בשלבי המסחר המוקדמים של היום. האסטרטגיה של רכישת מניות מדד נדל"ן-15 בכל סגירה של כל יום מסחר מתחילת ינואר ועד סוף יולי השנה, ומכירתן מיד בשלב הפתיחה של הבוקר למחרת, היתה מניבה למשקיעים תשואה חיובית של 12.5% (בהתעלם מעמלות המסחר).

תשואה זו בולטת במיוחד לאור העובדה שבפרק הזמן הזה איבד מדד נדל"ן-15 42.5% מערכו. הסיבה לכך היא שבמהלך יום המסחר גורמים רבים לחצו את המדד כלפי מטה - בעיקר קרנות נאמנות ותעודות סל שנאלצו להתמודד עם ההיצע שזרם במהלך היום.

השעות הקסומות של יום המסחר

השעות הקסומות של יום המסחר

בסוף יולי 2007 שינתה הבורסה את צורת מסחר הנעילה. עד לאותו תאריך מחיר הנעילה נקבע לפי המחיר הממוצע בעסקאות האחרונות שלפני שלב הנעילה, ובמסחר הנעילה ניתן היה להעביר הצעות קנייה ומכירה באותו מחיר נתון. החל מסוף יולי 2007 מסחר הנעילה זהה למסחר הפתיחה, הצעות הקנייה והמכירה נכנסות לשוק והמחיר נקבע לפי מנגנון מסחר זהה (בקירוב, מנגנון זה מוביל למחיר שבו יתנהל מחזור מסחר מקסימלי במסחר הסגירה, כאשר אם יש טווח מחירים המשיג תכונה זו, המחיר שייבחר הוא הקרוב ביותר למחיר העסקה הקודמת). שינוי זה הפך את מסחר הנעילה, שאורך כעשר דקות בלבד, לחלק מהותי מהשונות במחיר המניה במהלך היום.

תנודות חדות במדד נדל"ן-15

מדד נדל"ן-15 בלט השנה בתנודות חדות במסחר הנעילה. אחת הדרכים לבחון את עוצמת התנודה היא בחינת מספר המקרים שבהם שער הנעילה הוא גם השער הגבוה או הנמוך היומי. מתחילת השנה, ביותר מ-40% מימי המסחר, סגר מדד נדל"ן-15 בשער הגבוה או הנמוך היומי. נתון זה כפול ממספר הימים שבהם סגרו מדד ת"א-100 או מדד ת"א-25 בשער הגבוה או הנמוך היומי. המדד היחיד שתנועות השערים בו בשלב הנעילה דומות לאלו של מדד נדל"ן-15 הוא מדד ת"א-75, שסגר במקסימום או במינימום יומי ב-35% מימי המסחר. חלק גדול מהתנודתיות של מדד ת"א-75 בנעילה יכול להיות מוסבר במניות מדד הנדל"ן הכלולות בו.

מה גורם לתנודות השערים החדות כל כך במסחר הסגירה במניות מדד נדל"ן-15? שני המועמדים העיקריים להסבר הם קרנות הנאמנות ותעודות הסל. פדיונות בקרנות הנאמנות, כאשר מנהלי הקרן עומדים על שיעור המזומן המינימלי שהם רוצים להגיע אליו, דורשים ממנהל קרן הנאמנות למכור מניות. היצעים בתעודות הסל יוצרים אפקט דומה.

אבל מסחר הנעילה הוא רק תחילת המסע. עולה השאלה: האם ניתן למצוא דפוס התנהגות לשלבים נוספים של המסחר התוך-יומי במניות? התשובה המפתיעה היא שדפוס כזה נמצא, בעיקר במניות הנדל"ן, אך לא רק אצלן. הזמן האופטימלי לרכישת ניירות ערך בבורסה בתל אביב מאז תחילת השנה היה מסחר הסגירה, ואילו הזמן האופטימלי למכירת מניות היה מסחר הפתיחה. במהלך המסחר היומי, המניות ירדו באופן חד.

מדד ת"א-100 איבד 18% מערכו מתחילת השנה ועד סוף יולי, כשכל הירידה התרחשה במהלך המסחר. השינוי הממוצע במדד ת"א-100 משער הנעילה ועד שער הפתיחה ביום למחרת היה אפס. כל הירידה במדד התרכזה בין השעות 9:45 ו-17:30.

מדדי המניות מושפעים ממידע שוטף המתפרסם 24 שעות ביממה. בשעות הערב מגיע מידע מארצות הברית, ובשעות הלילה מגיע מידע מהמזרח הרחוק. המידע המתקבל בין השעה 17:30 לבוקר שלמחרת משפיע על שער הפתיחה בבוקר. בתקופה של ירידות שערים בבורסות העולם, הצפי הוא שההשפעה על הפתיחה בתל אביב תהיה שלילית, ונקבל חלוקה של ירידות השערים בין הירידה שנוצרה במהלך המסחר לבין הירידה שנוצרה מההפרש בין שער הפתיחה לשער הנעילה של היום הקודם. אולם בשנה האחרונה חלוקה זו לא התרחשה.

הנתונים בולטים במיוחד במניות מדד נדל"ן-15, שאיבד 42.5% מערכו מתחילת השנה ועד סוף יולי. אם ניתן היה לרכוש את מניות המדד ללא עמלות בסגירת כל יום מסחר, ולמכור אותן במסחר הפתיחה של הבוקר שלמחרת, היה מתקבל רווח של 12.5%. כלומר, הירידה של מדד נדל"ן-15 במהלך ימי המסחר מושפעת מלחץ היצע מהותי במהלך המסחר. לקראת הפתיחה של הבוקר למחרת, המדד מתקן חלק מאותה ירידה. המסקנה עבור המשקיע הפרטי היא פשוטה: אם אתה מתכוון לרכוש מניות נדל"ן - רכוש אותן בשלב מאוחר של המסחר. אם אתה מתכוון למכור - העדף את השלב המוקדם של המסחר.

התופעה הזו לא מאפיינת רק את מדד הנדל"ן. מדד ת"א-75, שירד בפרק זמן זה ב-30%, עלה ממסחר הסגירה ועד הפתיחה בבוקר למחרת ב-8% מתחילת השנה. מדד יתר-50, שאיבד 35% מתחילת השנה, לא השתנה בין שלב הסגירה לשלב פתיחה. תופעה זו לא מתקיימת לגבי מדד פיננסים-15.

הנתון המפתיע ביותר מתייחס אל מדד איגרות החוב תל בונד-20, שעלה ב-7% מתחילת השנה. העלייה במדד בין שלב הנעילה לשלב הפתיחה למחרת הסתכמה ב-7.7%. כלומר - מי שרכש את המדד בפתיחה ומכר אותו בנעילה, הפסיד 0.7%, אף שבסך הכל נתן מדד זה תשואה יפה במהלך השנה.

אפקט תעודות הסל

לחץ היצע, בעיקר לקראת שלב הנעילה, יכול להיות מוסבר על ידי פעילות תעודות הסל. מחזור המסחר היומי הכולל במניות מדד נדל"ן-15 עומד על 165 מיליון שקל. מחזור המסחר בתעודות לונג על מדד הנדל"ן עומד על 11 מיליון שקל. נתון חשוב לא פחות הוא מחזור מסחר יומי ממוצע של קרוב ל-7 מיליון שקל בתעודות סל שורט ממונפות על המדד. עודף היצע או ביקוש בתעודות אלו דורש ממנפיקי תעודות הסל לשנות את אחזקותיהם במניות המדד. המחזור הגבוה בתעודות הסל יחסית למסחר במניות יכול להסביר את התנודות החריפות במסחר הנעילה. ייתכן שעודף ההיצע דרש ממנהלי תעודות הסל למכור מניות רבות במהלך המסחר.

אבל תעודות הסל לא יכולות לספר את כל הסיפור. הביקוש לתעודות הסל על מדדי האג"ח הקונצרניות דווקא עלה בחצי השנה האחרונה, וגם הן הציגו תופעה דומה של ירידות שערים במהלך יום המסחר. המסע צריך להמשיך אל הגורמים המוסדיים, המשפיעים מאוד על המסחר בבורסה בתל אביב.

קרנות הנאמנות סבלו מפדיונות גדולים מתחילת השנה. הפדיונות התמקדו בעיקר בקרנות המנייתיות, אבל גם בקרנות המעורבות המחזיקות שילוב של מניות ואג"ח. הפדיונות אילצו את מנהלי הקרנות למכור מניות במהלך יום המסחר. כפי הנראה, ההתנהלות של מרבית מנהלי הקרנות כוללת מכירות בעיקר בשעות המסחר, שבהן מתברר היקף הפדיונות.

נתוני האחזקה של קרנות הנאמנות מתפרסמים בפיגור של שלושה חודשים. נכון לסוף אפריל, החזיקו קרנות הנאמנות מניות ממדד נדל"ן-15 במעט יותר ממיליארד שקל. אחזקה זו היוותה מעט יותר מ-2% מערך מדד נדל"ן-15. כעת ערך האחזקה נמוך יותר, בעיקר בגלל ירידות השערים החדות במדד הנדל"ן בשלושת החודשים האחרונים.

קרן הנאמנות הבולטת מבחינת האחזקה במניות נדל"ן היתה אנליסט גמישה. נכון לסוף אפריל, שלוש המניות עם האחזקה הגדולה ביותר בידי הקרן היו מניות ממדד נדל"ן-15: אלביט הדמיה, שיכון ובינוי וכלכלית ירושלים. האחזקה הכוללת של הקרן בשלוש מניות אלו עמדה על 53 מיליון שקל. בשלושת החודשים האחרונים איבדו שלוש מניות אלו 23% בממוצע - ירידה חדה בהרבה מהירידה במדד ת"א-100.

העובדה שקרן הנאמנות הגמישה הגדולה ביותר בוחרת בשלוש מניות נדל"ן לאחזקותיה הגדולות ביותר, ואלו מציגות ירידות שערים חדות מירידות השערים של השוק, מחזקת את סימן השאלה בנוגע ליכולת של מנהלי קרנות הנאמנות להכות את תשואת המדדים.

אנליסט גמישה מנהלת 381 מיליון שקל וגובה דמי ניהול שנתיים של 3.8%. סימני השאלה בנוגע ליכולת של תעשיית הקרנות להציג תשואת יתר יחסית למדדים, והתפתחות תחום תעודות הסל, הם מהגורמים להיקפי הפדיונות הגדולים בקרנות הנאמנות.

נזילות היא שם המשחק של הבורסה המקומית במהלך שנת 2008. הפדיונות הגדולים אילצו את קרנות הנאמנות למכור חלק גדול מנכסיהן, וחוסר נזילות זה משפיע על המסחר התוך־יומי ומעצים את ירידות השערים בשלהי ימי ירידות.

הכותב הוא כלכלן בחברת הייטק