שורת הרווח: דש איפקס, כיל ואשטרום מועמדות לתל דיב־20, פמס ומטריקס בדרך החוצה

הרכב מדד תל דיב־20, המרכז את המניות בעלות תשואת הדיבידנד הגבוהה ביותר, הוא הקשה ביותר לחיזוי ערב עדכון המדדים. דש איפקס, עם תשואת דיבידנד של 8.5%, היא בעלת הסיכוי הרב ביותר להצטרף למדד. פמס, מטריקס ואמות ישרדו אם ישלמו דיבידנד החודש

תל דיב־20 הוא אחד המדדים המעניינים ביותר עבור משקיעים המנסים לנצל את "אפקט המדד" - תשואת היתר המאפיינת מניות ערב כניסתן למדדי הבורסה. לציבור אחזקות גבוהות, העומדות על כ־700 מיליון שקל, בתעודות הסל על מדד תל דיב־20. בנוסף, מדובר במדד איכות שכולל מניות לא על פי גודלן, אלא לפי עמידתן בתכונה של תשואת דיבידנד.

לכל מניה במדד תל דיב־20 יש משקולת אחידה, המשתנה בהדרגה במהלך הרבעון, אך מוחזרת לרמה המקורית בכל עדכון משקולות רבעוני. כתוצאה מכך מוחזקת כל מניה ממניות המדד על ידי תעודות הסל בהיקף של 30–40 מיליון שקל - אחזקה מהותית עבור מניות שחלקן בעלות שווי שוק נמוך יחסית.

תכונה נוספת המאפיינת את תל דיב־20, ופותחת פתח להפתעות בהרכבו עד לרגע האחרון שלפני עדכון המדדים, היא הקושי לחזות את השינויים הצפויים בו.

בניגוד למרבית מדדי הבורסה, שהרכבם תלוי בעיקר בשווי השוק של המניות, ומושפע מאוד מהמסחר בשבועיים שלפני המועד הקובע לעדכון החצי־שנתי, מדד תל דיב־20 תלוי בדיבידנדים שבוחרות החברות לחלק, ומכיל את המניות שתשואת הדיבידנד שלהן היתה הגבוהה ביותר בשנה האחרונה.

גורם זה מקשה על חיזוי השינויים הצפויים במדד, משום שחלוקת דיבידנד שתבצע אחת החברות עד סוף החודש (לפני היום הקובע לעדכון - 30 בנובמבר), עשויה לשנות את הרכב המדד. למרות גורם אי־ודאות מהותי זה, נציג כאן את תחזית "כלכליסט" לעדכון הרכב מדד תל דיב־20, שיתבצע בפועל ב־15 בדצמבר.

מחכים ליום הקובע

כדי שמניה תיכלל במדד תל דיב־20, עליה לעמוד בשלושה תנאי סף:

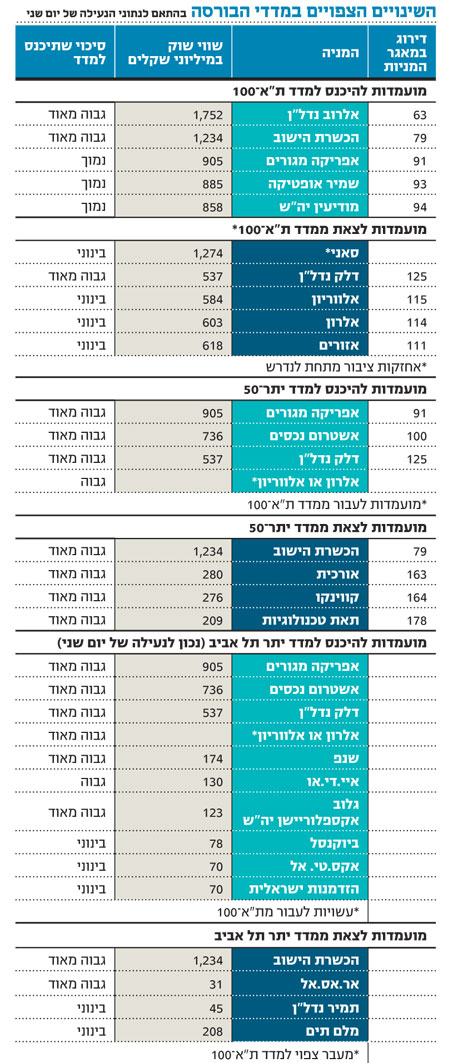

1. עמידה בכללי מאגר המניות (ראו טבלה למטה).

2. שווי שוק של 200 מיליון שקל לפחות לאחזקות הציבור.

3. כתנאי לכניסה בלבד, עבור מניה שעדיין אינה נמנית עם המדד, נקבע כי ב־12 החודשים שקדמו ל־12 החודשים שהסתיימו במועד הקובע לעדכון המדד, תשואת הדיבידנד של המניה תהיה בין 50 הגבוהות ביותר, מבין המניות שעמדו בשני התנאים הקודמים. תנאי זה נועד לוודא שהדיבידנד שמחלקת החברה אינו חד־פעמי, והתנאי אינו נדרש ממניות שכבר נמנות עם המדד.

מניות שעמדו בשלושת הכללים מדורגות לפי תשואת הדיבידנדים שחילקו מתחילת דצמבר 2009 ועד סוף נובמבר 2010. מניה שכעת מחוץ למדד תיכנס אליו אם תדורג במקום ה־15 ומעלה בתשואת הדיבידנד, ומניה מתוך המדד תצא אם תדורג במקום ה־25 ומטה. אם לאחר שינויים אלו יכלול המדד יותר מ־20 מניות, ייצאו ממנו האחרונות בדירוג, ואם יכלול פחות מ־20 מניות, יתווספו הבאות בדירוג.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

תשואת הדיבידנד בעקבות חלוקת דיבידנד אחת מחושבת כמנה של סכום הדיבידנד באגורות ומחיר המניה ביום הקובע. תשואת הדיבידנד הכוללת עבור מניה היא סכום תשואות הדיבידנדים שחולקו ויחולקו בין תחילת דצמבר 2009 לסוף נובמבר 2010, כאשר המועד נקבע לפי יום תשלום הדיבידנד בפועל, ולא לפי היום הקובע לקבלתו.

על פי רוב, בין הכרזת הדיבידנד ובין התשלום בפועל עובר יותר מחודש, ולכן לא צפויים שינויים רבים בתשואות הדיבידנד שחישבנו למניות השונות. עם זאת, ייתכן שחברות מסוימות יעדיפו לצמצם את חלון הזמן ולקבוע מועד לתשלום דיבידנד עוד החודש, וכך ישאירו את המניה במדד תל דיב־20 (או יכניסו אותה למדד).

שלבי הסינון

השלב הראשון בהערכת הרכב המדד לאחר 15 בדצמבר הוא ריכוז כל המניות העומדות בתנאי מאגר המניות, וששווי השוק של אחזקות הציבור בהן גבוה מ־200 מיליון שקל (מדובר ב־127 מניות). השלב השני הוא בחינת תשואת הדיבידנד בשנה שלפני השנה שמסתיימת ביום הקובע לעדכון - או במילים אחרות, התשואה הנובעת מדיבידנדים שחולקו מדצמבר 2008 ועד סוף נובמבר 2009.

בתקופה זו, רק 51 מבין 127 המניות הרלבנטיות חילקו דיבידנד - ואלו הן המניות המועמדות להיכלל במדד תל דיב־20 (מניות שכבר נמנות כיום עם המדד לא צריכות לעמוד בתנאי האחרון). ארבע מניות שבולטות בתשואת דיבידנד גבוהה מאוד בשנה האחרונה - אלון רבוע כחול, שמיר אופטיקה, הבנק הבינלאומי וביטוח ישיר - לא יוכלו להיכנס לתל דיב־20 בעדכון הקרוב, מאחר שלא חילקו דיבידנד ב־12 החודשים שלפני כן.

כעת נדרג את המניות שעברו את ה"סינון" בשני השלבים הקודמים על פי תשואת הדיבידנד שלהן בשנה האחרונה. נתון זה כאמור אינו סופי, משום שדיבידנדים שיחולקו עד סוף החודש ישנו את התמונה. עבור דיבידנדים שכבר הוכרז כי יחולקו החודש, אך יום התשלום טרם הגיע, הנחנו כי תשואת הדיבידנד נובעת מהמחיר הנוכחי של המניה.

נכון לעכשיו, שתי מניות שאינן כלולות במדד מדורגות בין 15 המניות הראשונות בדירוג תשואת הדיבידנד, ושלוש מניות שנמנות עם המדד מדורגות במקום 25 ומטה. אם עדכון תל דיב־20 היה נערך כעת, פמס, מטריקסו אמות היו יוצאות מהמדד, ודש איפקס, כילו אשטרום נכסים היו נכנסות (אשטרום היתה נכנסת מהמקום ה־16 כדי להשלים את המדד ל־20 מניות). עם זאת, אם אחת המניות המדורגות מתחת לאשטרום נכסים תשלם דיבידנד בהיקף סביר עוד החודש - אשטרום לא תצטרף למדד.

מקור אי־ודאות נוסף הוא קרבתה של מעברותלתנאי שווי השוק של אחזקות הציבור (200 מיליון שקל). ירידה של כ־7% בשווי השוק של המניה עד סוף נובמבר תביא ליציאתה מהמדד (ולהישארותה של מניית אמות במדד). אולם, הסיכוי לירידה כה חדה במחיר המניה בזמן שנותר הוא נמוך.

בנוסף, סקיילקסאינה עומדת בשיעור אחזקות הציבור הנדרש (20% לחברה בעלת שווי של יותר ממיליארד שקל), אך נראה כי החברה תפיץ את מעט המניות הנדרשות כדי לעמוד בתנאי המדד ולהישאר בו.

בצד המועמדות ליציאה מתל דיב־20 החישוב פשוט. אם פמס ומטריקס לא יודיעו על דיבידנד שישולם עוד החודש, הן ייפלטו מהמדד. גם מניית אמות בסיכון לצאת מהמדד, אלא אם כן תחלק דיבידנד נוסף החודש.

צד המועמדות לכניסה לתל דיב־20 תלוי בשאלה כמה מהמניות שמדורגות כעת מתחת לשלוש שהזכרנו יכריזו על חלוקת דיבידנד שישולם עד סוף החודש. סיכוייה של דש איפקס להיכנס למדד הם כרגע הגבוהים ביותר, כניסתן של מניות כיל ואשטרום נכסים למדד תלויה יותר בהכרזות הדיבידנדים של המניות הבאות אחריהן בתור בדירוג תשואת הדיבידנד (ובהן פלסאון, קבוצת דלק, מבני תעשייה, שופרסל ובזן). בשבועות הקרובים נראה האם בעלי השליטה בחברות שכניסתן או יציאתן תלויה בחלוקת דיבידנד יכריזו על תשלום דיבידנד עד 30 בנובמבר. לקראת סוף החודש תתבהר התמונה.

לחצו כאן לראות מי המועמדות לכניסה וליציאה ממדד תל בונד 20

תמונת מצב בת"א־100

בשבוע האחרון החלה סאני של אילן בן־דב להפיץ את מניות סקיילקס (בעלת השליטה בפרטנר), כדי להשאירה במדדי הבורסה, ואכן נראה שסקיילקס תישאר במדדים, ובהם תל דיב־20. במקביל רכשה סאנימניות של עצמה, והקטינה עוד יותר את שיעור אחזקות הציבור בה ל־15.6%.

מכאן אנו מסיקים שבן־דב מוכן, כפי הנראה, להוציא את סאני ממדדי הבורסה, וייתכן שהוא ינצל את "אפקט המדד" השלילי (בעקבות היציאה הצפויה מהמדדים) כדי להגדיל את אחזקותיו בסאני - אולי אף לקראת מחיקתה האפשרית מהמסחר.

גם מניית הבנק הבינלאומי לא עומדת כעת בקריטריון אחזקות הציבור. על פי ההסכם בין בעלת השליטה, פיבי, ובין בנק דיסקונט, מחויב האחרון למכור 6% ממניות הבינלאומי עד מרץ 2011 (תחת תנאים מסוימים). עם זאת, קיימת סבירות גבוהה כי דיסקונט או פיבי ימכרו כבר החודש 0.8% ממניות הבינלאומי כדי להשאיר את הבנק במדדים המובילים.

למדד ת"א־100 צפויות להיכנס שתי מניות (אלרוב נדל"ן והכשרת הישוב) שידורגו, לפי הצפי, מעל המקום ה־85 בדירוג שווי השוק (מבין המניות העומדות בתנאי מאגר המניות). הסיכוי להצטרפותה של מניה נוספת לת"א־100 אינו גבוה. הדבר יקרה אם לפחות ארבע מניות ייפלטו מהמדד עקב אחזקות ציבור נמוכות או דירוג במקום ה־115 ומטה בשווי השוק. זהות המניות היוצאות נתונה באי־ודאות עקב הצפיפות בשווי השוק של המניות האחרונות במדד ת"א־100.

השינויים הצפויים במדד יתר־50 נגזרים בחלקם מאלו שיתרחשו בת"א־100. מלבד המניות שצוינו בטבלה שלמעלה, ייתכן שמניות נוספות יצטרפו למדד, ובהן סיליקום, חילן טק, קליל או מר - בתנאי ששווי השוק שלהן יעלה בחדות עד סוף החודש, מעל המקום ה־141 בדירוג שווי השוק במאגר המניות. מניות אחרות ובהן ביוסל, בריינסוויי, סאמיט, די פארם, קומטאץ' ואילקס מדיקל עשויות לצאת מהמדד, אם יירדו מתחת למקום ה־159 בשווי השוק.

יתר תל אביב והמדדים הסקטוריאליים

מספר מניות ניצבות כעת על גבול הכניסה למדד יתר תל אביב, כאשר שווי השוק הנדרש לכניסה למדד הוא לפחות 70 מיליון שקל ושווי השוק הנדרש לאחזקות הציבור הוא לפחות 35 מיליון שקל. ממדד תל טק־15 תצא המניה בעלת שווי השוק הנמוך ביותר, מאחר שהמדד כולל כעת 16 מניות. אלווריון, אלרון או אפוסנס הן בסיכון ליציאה.

במדד נדל"ן־15 לא צפויים שינויים, ובהנחה שמניית הבינלאומי תעמוד בתנאי אחזקות הציבור, לא יתבצע שינוי גם בהרכב מדדי הפיננסים והבנקים. היום הקובע לעדכון המדדים הוא נעילת המסחר של 30 בנובמבר, ותעודות הסל יבצעו את ההתאמות הנדרשות בנעילת המסחר של 14 בדצמבר, ערב העדכון בפועל. שעון החול כבר מתקתק.

הכותב הוא כלכלן בחברת הייטק