מה עושות מניות החלום כשהאורות בבורסה כבים

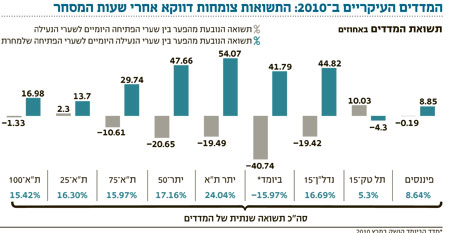

מדדי הבורסה ב־2010 הציגו תופעה משונה, בהובלת מניות הגז והנפט ומניות הביומד: תשואה שלילית במהלך שעות המסחר - ועליות גדולות בין שער הנעילה לשער הפתיחה ביום המסחר העוקב. תכננתם להשקיע בחלום? רצוי שתחכו לסוף יום המסחר

1.

מדד ת"א־100 עלה בשנת 2010 בקצת יותר מ־15%. אם נפרק את התשואה השנתית לתשואות תוך־יומיות - כלומר אלו שנוצרו בין שערי הפתיחה ושערי הנעילה בכל יום מסחר, ולתשואות בין־יומיות - כלומר הפער שבין שערי הנעילה בכל יום והשערים שנקבעו במכרז הפתיחה של יום המחרת, נגלה תופעה מעניינת. מתברר כי התשואה השנתית של מדד ת"א־100 הושגה כולה הודות להפרשים שבין שערי הנעילה היומיים לשערי הפתיחה ביום העוקב - בעוד שבמהלך שעות המסחר עצמן (בין מכרז הפתיחה לנעילה היומית) הציג המדד תשואה שלילית.

תופעה זו באה לידי ביטוי חזק יותר במדד ת"א־75, שעלה בשנת 2010 בכ־16%, אך במהלך המסחר התוך־יומי הציג ירידה מצטברת של יותר מ־10%. את התשואה החיובית בשנה החולפת השיג ת"א־75 בזכות פער מצטבר של קרוב ל־30% בין שערי הנעילה מדי יום ושערי הפתיחה העוקבים.

מדדי היתר מציגים תופעה דומה ואף חריפה יותר: הם איבדו כ־20% מערכם במהלך המסחר התוך־יומי בימי המסחר של 2010, אך זינקו בכ־50% במצטבר משער הנעילה בכל יום לשער הפתיחה ביום המחרת. המסקנה הנובעת מממצאים אלו היא שרכישת מניות לקראת שלב הנעילה היומי עדיפה על פני רכישתן במכרז הפתיחה.

דעיכה לקראת ערב

לחלק גדול מתופעה זו אחראיות "מניות החלום" ממגזר חיפושי הנפט והגז וממגזר הביומד. מרבית מניות הנפט והגז, למרות תשואתן הגבוהה ב־2010, הציגו ירידות שערים במהלך המסחר התוך־יומי. מדד הביומד איבד יותר מ־40% מערכו במצטבר במהלך המסחר התוך־יומי ב־2010, אך הוסיף לערכו שיעור דומה בזכות הפערים שבין שערי הנעילה מדי יום ושערי הפתיחה ביום המחרת. בסיכום, איבד מדד הביומד מאז השקתו לפני כשנה ועד סוף 2010 כ־16% מערכו.

המסקנה היא שמניות החלום נוטות לפתוח את היום באופטימיות רבה, ולסיים אותו בדעיכה. לכן, במיוחד בסקטורים בעלי סיכון גבוה, יש עדיפות לרכישת מניות בסמוך לשלב הנעילה היומי על פני רכישתן בפתיחת המסחר.

תופעה זו ראויה למחקר עמוק יותר, אך נראה שהסיבות משלבות כלכלה ופסיכולוגיה: סוחרי יום המתמקדים במניות החלום רוכשים אותן בשעות הבוקר ומנסים לסגור פוזיציה לקראת סוף היום - כתגובת יתר לחדשות המתפרסמות במהלך המסחר. גם פקידי בנק רוכשים מניות חלום עבור הציבור לעתים, לפי כתבה בעיתון או שיחות סלון, והתוצאה היא קנייה בבוקר באופטימיות־יתר ובכל מחיר, כאשר כבר בהמשך אותו יום הציבור לעתים משלם את הפרמיה ומוכר לסוחרים מתוחכמים יותר.

כ־30% ממשקלם של מדדי יתר־50 ויתר ת"א נובע ממניות החלום של חיפושי נפט וגז וביומד. חשיפה גבוהה זו יוצרת דפוס שבו מדדי היתר מתנהגים באופן דומה להתנהגותן של מניות מגזרים אלו, ומכאן הסיכון שבהשקעה במדדים המרכזים מניות חלום רבות, הנוטות לתנודתיות חדה. למשקיעים המתמקדים במניות חלום רצוי, בכל מקרה, לתזמן את מועד הרכישה לסוף יום המסחר, ולא לתחילתו.

המדד הבורסאי היחיד שחרג מהדפוס שהצגנו ב־2010 הוא מדד תל טק־15. מדד זה כולל בעיקר מניות דואליות, שמחיר הפתיחה שלהן מושפע מאוד משער הנעילה שנקבע במסחר בארצות הברית בערב הקודם.

הגרפים המופיעים בעמוד השמאלי מציגים את התשואה היומית הממוצעת במדדי מניות שונים וכן את הפערים שבין שערי הנעילה לשערי פתיחה עוקבים בשש השנים האחרונות. מטרתנו - לבחון עד כמה יציב הדפוס שלפיו התשואות הבין־יומיות גבוהות מהתשואות התוך־יומיות. מתברר כי התופעה החלה כבר ב־2007, והיא בולטת בעיקר במדדי ת"א־75 ויתר־50.

בכל אחת מארבע השנים האחרונות הציג מדד ת"א־75 תשואה שלילית במסחר התוך־יומי - אפילו בשנת 2009, שבה המדד יותר מהכפיל את ערכו. לעומת זאת, תשואה חיובית הנגזרת מהפערים שבין מסחר הנעילה היומי למסחר הפתיחה הוצגה במדד זה בכל אחת מהשנים, לרבות בשנת 2008 שבה צנח ת"א־75 בחדות.

בשנים 2007–2008, בטרם פרץ המשבר הגלובלי, נחשבו גם מניות הנדל"ן המשקיעות באירופה ובארה"ב למניות חלום. לקראת סוף שנת 2008 התנפץ החלום לרסיסים, ולכן אנחנו רואים את התופעה בצורה חזקה במדד נדל"ן־15 בשנתיים אלו. התופעה חלשה בהרבה במניות בעלות שווי שוק גבוה, וייתכן שהמסחר באופציות מעו"ף ממתן את התנודות במדד זה.

השורה התחתונה: כבר ארבע שנים שהתשואות התוך־יומיות של מניות החלום והמדדים המרכזיים נמוכות מהתשואות שבין שער הנעילה לשער הפתיחה שלמחרת. המשמעות: דחו את הרכישות לקראת סיום יום המסחר.

2.

בין 20 ל־23 בינואר נסחרה אופציה 4 של חברת הבנייה צרפתי בטווח של 5.22–6.9 שקלים לאופציה, בהיקף כולל של 375 אלף שקל, כאשר מחיר מניית צרפתי באותם ימים היה נמוך מ־5 שקלים. האופציה ניתנת להמרה למניה בודדת של החברה עד סוף פברואר 2012 תמורת תוספת מימוש של 10 שקלים - תמחור שאינו רק בועתי, אלא גם אבסורדי.

מה יהיה שווי האופציה בעוד שנה? אם מחיר המניה יהיה גבוה מ־10 שקלים, האופציה תהיה שווה 10 שקלים פחות מערך המניה. אם מחיר המניה יהיה נמוך מ־10 שקלים, שווי האופציה יהיה אפס.

למעשה, בכל מחיר עתידי של המניה, שווי האופציה יהיה נמוך משווייה, ולכן אין כל סיבה לרכוש את האופציה במחיר גבוה ממחיר המניה. כאשר מחיר המניה הוא 5 שקלים, ותחת סטיית תקן סבירה של כ־36% בשנה, שווי האופציה לפי מודל בלאק אנד שולס עומד על 4 אגורות בלבד, ומשקיעים שרכשו את האופציה לקראת סוף ינואר שילמו מחיר הגבוה ביותר מפי 100 מערכה הכלכלי.

רפי צרפתי, מנכ"ל משותף בחברת צרפתי צילום: עודד קרני

רפי צרפתי, מנכ"ל משותף בחברת צרפתי צילום: עודד קרני המסחר באופציה של צרפתי מצביע על דפוסים חריגים: בעשרת הימים הראשונים של ינואר הזניקו כמה עסקאות זניחות את מחיר האופציה פי שלושה ל־120 אגורות. ב־12 בינואר הקפיץ מחזור מסחר גבוה יחסית של 87 אלף שקל את מחירה ל־200 אגורות, וב־13–20 בינואר היא נסחרה כבר במחזור יומי של יותר מ־100 אלף שקל, ועלתה בכל יום ביותר מ־10% לרמת מחיר אבסורדית. בהמשך ירד מחיר האופציה באופן מתון במחזורי מסחר גבוהים מאוד, ועדיין היא נסחרה במחירים הגבוהים פי 100 משווייה התיאורטי. מחזור המסחר באופציה בחודש ינואר עמד על 2.4 מיליון שקל - פי 100 ממחזור המסחר הכולל באופציה בכל שנת 2010 (24 אלף שקל).

מחיר האופציה אינו יכול להיות מנותק ממחיר המניה שאליה היא ניתנת להמרה, אך נראה כי חלק מהמהמרים שרכשו את האופציה אינם מבינים כלל זה, ואי־ההבנה תעלה להם באובדן צפוי של כל השקעתם. האופציה של צרפתי תישא ערך חיובי, רק אם מניית החברה תכפיל את ערכה ב־12 החודשים הקרובים.

מחיר אי־ההבנה

הציבור מחזיק במספר נמוך של אופציות (כ־100 אלף בלבד), עקב התנאים שנקבעו בהנפקה. במרץ 2008 הנפיקה חברת צרפתי סדרת אג"ח חדשה וגייסה באמצעותה 66 מיליון שקל. במסגרת ההנפקה ניתנו לרוכשים שלוש יחידות אופציה להמרה על כל 14 יחידות אג"ח שהוזמנו.

לפי מודל בלאק אנד שולס, ערך כל אופציה ביום ההנפקה עמד על שקל ורבע, אך החברה הבטיחה לרכוש אופציות ביום המסחר הראשון במחיר של 3 שקלים לאופציה - מחיר הגבוה בהרבה מערכה הכלכלי. ביום המסחר הראשון באופציות אמנם רכשה צרפתי כמעט את כל האופציות שהונפקו במחיר של 3 שקלים, ובשבועיים שלאחר מכן, אף שלא היתה מחויבת, המשיכה החברה לרכוש אופציות נוספות. מספר האופציות שנותרו בשוק לאחר מכן הוא נמוך מאוד.

קשה להבין את אותם משקיעים שנמנעו מלמכור את האופציות ביום המסחר הראשון, משום שהמחיר שהוצע עבורן היה אטרקטיבי מאוד. מבחינת צרפתי, ההטבה שהציעה העלתה את המחיר שקיבלה בהנפקה - וכך נוצר רושם מוטעה כאילו ההנפקה נסגרה על פי תשואה נמוכה יותר לאג"ח מזו שהיתה מתקבלת ללא ההטבה בשווי של כ־7% מערך ההנפקה.

מאז רכישת האופציות האחרונה שביצעה חברת צרפתי באפריל 2008, ועד סוף שנת 2010, ריכזה האופציה מחזור כולל נמוך ביותר של 83 אלף שקל, ובמרבית הזמן מחירה היה גבוה משמעותית משווייה הכלכלי, אך מחזורי המסחר הזניחים הפכו את המחיר ללא רלבנטי.

המסחר באופציה בחודש ינואר השנה הכניס כסף רב לנייר שנזילותו נמוכה מאוד - והתוצאה הבלתי נמנעת היא אובדן ההשקעה של המשקיעים האחרונים ש"יישארו בפנים".

השורה התחתונה: המשקיעים באופציה 4 של חברת צרפתי צפויים לאבד את כל השקעתם - אם מחיר המניה לא יוכפל בשנה הקרובה, שווי האופציה בפברואר 2012 יהיה אפס.

הכותב הוא כלכלן בחברת הייטק