השווי העודף התנדף: פערי התמחור ביחידות של רציו נמחקו

הפסקת קידוח לווייתן והצורך בגיוס הון גרמו לירידה של 30% ברציו יה"ש וכעת היא שוב אלטרנטיבת השקעה סבירה בשדה הגז

1. יש קושי רב בקביעה האם מחיר מניה גבוה או נמוך יחסית לערך החברה מאחר שלא ניתן לחזות את הרווחים העתידיים של החברות בתנאי אי־הוודאות המאפיינים את הכלכלה. עם זאת, במקרים מסוימים ניתן לבחון תמחור יחסי של מניות, בעיקר אם ערכן נובע מנכסים דומים. במאמר זה נציג את הגישה של פירוק מניות לנכסים המרכזיים המרכיבים אותן ככלי לבחינת התמחור היחסי שלהן מול מניות המחזיקות נכסים דומים. בחלק הראשון נתמקד בתמחור היחסי של ארבע חברות חיפושי הגז הגדולות בישראל (מבחינת ערך השוק) - ישראמקו, אבנר, דלק קידוחיםו רציו - ובשני נבחן את התמחור של מניית כהן פיתוחיחסית למניית אבנר.

בסוף השבוע האחרון מחיר מניית רציו יה"ש עמד על 45.5 אגורות, מחיר מניית אבנר עמד על 246.5 אגורות ומחיר מניית דלק קידוחים על 1,372 אגורות. רק לפני חודשיים וחצי, ב־3 בפברואר, מחיר מניית רציו יה"ש עמד על 65.5

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

אגורות, ומחירי מניות אבנר ודלק קידוחים עמדו על 236.9 אגורות ו־1,312 אגורות (בהתאמה). התמחור היחסי של שלוש מניות אלו, שיש דמיון בנכסים שהן מחזיקות, יוצר פאזל. כיצד נסביר ירידה חדה של 30% במחירן של יחידות ההשתתפות של רציו במקביל לעלייה של אבנר ודלק קידוחים? להערכתנו, התשובה לשאלה זו היא תמחור גבוה מדי של יחידות ההשתפות של רציו בתחילת פברואר יחסית לערך הנגזר לחזקת רציו ים ממחירי מניות אבנר ודלק קידוחים.

במהלך ינואר ופברואר המוני משקיעים נכנסו לחלום הגז והנפט במניה שערכה הוא הממונף ביותר על חזקת רציו ים, ועם התרחקות חלום הנפט לאחר בעיות טכניות בקידוח לוויתן 1 והצורך בגיוס הון נוסף להמשך הפעילות, האוויר יצא ממניה זו. כעת, לאחר המימוש החד ביחידת ההשתתפות של רציו, היא חוזרת להיות אלטרנטיבת השקעה סבירה (אך מסוכנת) בחזקת רציו ים.

את תגליות הגז הטבעי מול חופי ישראל ניתן לחלק לשלוש קבוצות: הראשונה - ים תטיס, הכוללת את חזקות אשקלון ונעה, כאשר מחזקת אשקלון מופק היום גז טבעי, השנייה - חזקות תמר ודלית שבהן נמצא גז טבעי וכעת החלו המאמצים לקראת הפקת הגז מתמר והשלישית - חזקת רציו ים שבה נמצאה כמות גדולה עוד יותר של גז טבעי, שככל הנראה מיועד ליצוא. עיקר השווי של ישראמקו, אבנר, דלק קידוחים ורציו יה"ש נובע מהאחזקה שלהן באחד או יותר מנכסי הגז שפירטנו כאן. ניתן לבצע גזירה של השווי הנובע לכל אחת משלוש הקבוצות של נכסי הגז מערך השוק של ארבע חברות אלו. התוצאה היא ארבע משוואות עם שלושה נעלמים (הנעלמים הם הערך הכלכלי של נכסי הגז).

מערכת שבה יש יותר משוואות מנעלמים לא נותנת פתרון יחיד למערכת, אך היא מאפשרת לבחון איזו משוואה סוטה באופן ניכר מיתר המשוואות.

בדו"חות של אבנר ודלק קידוחים מופיע ניתוח כלכלי לערך הנובע לכל אחת מהחברות משלושת הנכסים המרכיבים את ים תטיס - חזקת אשקלון, וחזקות נעה ונעה דרום. הערך הכולל הנובע לכל אחת מהחברות מים תטיס - תחת הנחת שיעור היוון של 10% להכנסות והוצאות עתידיות - עומד על כ־200 מיליון דולר. ערך זה לא כולל את הערך שינבע מהציוד של ים תטיס לאחר סיום הפקת הגז. כדי לייצב את הניתוח של המודל שלנו, נניח שהערך הנובע לכל אחת מהחברות מים תטיס עומד על מיליארד שקל. הנחה זו משאירה לנו שני נעלמים חופשיים - הערך של חזקות תמר ודלית והערך של חזקת רציו ים.

לכל אחת מארבע החברות האלו יש רישיונות חיפוש נוספים בהן עדיין לא נערכו קידוחים. הרישיונות הבולטים של אבנר ודלק קידוחים הם רישיונות אלון ורות הסמוכים הן לרציו ים והן לתמר. לישראמקו יש את רישיונות שמשון ודניאל ולרציו יש את רישיון גל. כדי לפשט את הדיון, נניח שהשווי של רישיונות אלו הוא אפס. הנחה זו אינה נכונה כמובן, ובהמשך נבחן את ההשפעות של הנחה זו. את השווי של חזקות תמר ודלית נגזור מערך השוק של ישראמקו, כאשר השווי שלהן יהיה שווה לשווי השוק של ישראמקו, פחות הנכסים הנזילים של החברה וחלקי חלקה של ישראמקו בחזקות פחות תמלוג־העל שישולם לבעל השליטה.

פערי תמחור גבוהים

לאחר שמצאנו את הערך של חזקות תמר ודלית, ניתן למצוא את הערך שהן תורמות לאבנר ולדלק קידוחים (על ידי הכפלתן בשיעור האחזקה שלהן בחזקות וחיסור תמלוג־העל שישולם לבעלי שליטה). כעת נשארו לנו שלוש משוואות (ערכי השוק של אבנר, דלק קידוחים ורציו יה"ש) עם נעלם יחיד - הערך של חזקת רציו ים. נגזור את הערך של הרישיון הנגזר מערך השוק של שלוש החברות על ידי החסרת הערך של יתר נכסיהן (הערך של ים תטיס וחזקות תמר ודלית שחושבו עד עתה ועודף הנכסים או ההתחייבויות הפיננסיות של החברות בסוף השנה החולפת) מערך השוק שלהן ואת התוצאה נחלק בחלקן בחזקת רציו ים. התוצאה היא שלוש הערכות שונות לערך של חזקת רציו ים, כאשר מבחינת המשקיעים תינתן עדיפות לרכישת המניות שרציו ים מתומחר על פיהן כזול ביותר (הן מאפשרות לרכוש חשיפה לחזקה במחיר הנמוך ביותר).

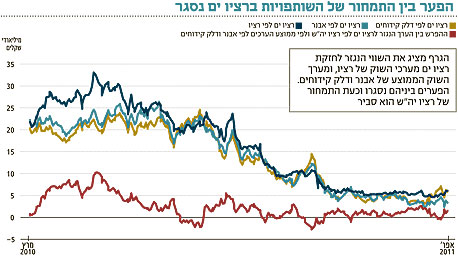

הגרף שלפניכם מציג את השווי הנגזר לחזקת רציו ים מערך השוק של שלוש החברות. במהלך 2010 יש מספר קפיצות בערך הנובע לקידוח זה לפי ההתפתחויות בקידוח. ב־3 ביוני האחרון, פורסמו תוצאות הסקרים התלת־ממדיים ברישיון שהקפיצו את המניות המחזיקות בו ואת השווי הנגזר לרישיון מ־5 מיליארד שקל לכ־10 מיליארד שקל.

באוקטובר 2010, כאשר החל הקידוח, הערך הנגזר לרישיון רציו ים ממחיר שלוש המניות זינק לכ־20 מיליארד שקל, וב־29 בדצמבר דיווחו השותפויות המחזיקות בקידוח על ממצא הגז בקידוח, וכתוצאה מכך חלה עלייה נוספת במחירן. בשלב זה החל להיפתח פער כאשר השווי הנגזר לחזקת רציו ים משווי השוק של רציו יה"ש עמד על כ־27 מיליארד שקל - גבוה ב־5 מיליארד שקל מהשווי הנגזר לחזקה זו ממחירי המניות של אבנר ושל דלק קידוחים, ולכן מניית רציו יה"ש היתה יקרה באופן יחסי למניות אבנר ודלק קידוחים.

הפער בתמחור הגיע לשיא ב־3 בפברואר, בעיצומו של הקידוח לחיפוש נפט ברציו ים, כאשר הערך הנגזר לחזקת רציו ים ממחיר יחידות ההשתפות של רציו (כ־31 מיליארד שקל) היה גבוה ב־10 מיליארד שקל מהערך הנובע לחזקה ממחירי מניות אבנר ודלק קידוחים. כלומר, בשלב זה, רוכשי מניית רציו יה"ש שילמו כמעט 50% יותר על חזקת רציו ים מאשר רוכשי מניות אבנר ודלק קידוחים.

ההודעה על הפסקת קידוח לוויתן 1 לחיפוש נפט בגלל בעיות טכניות הוציאה את האוויר מרציו הרבה מעבר לפגיעה במניות אבנר ודלק קידוחים, וההפנמה של השוק באשר לצורך של רציו יה"ש בגיוס הון דחוף יחסית לחצה כלפי מטה עוד יותר את המחיר של רציו. בסוף השבוע האחרון השווי הנגזר לחזקת רציו ים ממחיר מניית רציו יה"ש ירד ל־21.5 מיליארד שקל, וכעת הוא דומה לערך הנגזר לחזקה זו ממחירי מניות אבנר ודלק קידוחים. כעת, אחרי הוצאת האוויר המהירה מרציו, היא חוזרת להיות אפיק השקעה סביר למאמינים בחזקת רציו ים.

מניות אבנר ודלק קידוחים שתלויות אף הן בשווי של חזקות תמר ודלית ושל ים תטיס, צפויות להגיב במתינות רבה יותר להודעות הקשורות בחזקת רציו ים מאשר מניית רציו יה"ש, ולכן רציו תמשיך לגלות תנודתיות יתר, וערכה יושפע מתוצאת קידוח לווייתן 2 שיספק אימות לכמות הגז המצויה בחזקת רציו ים.

גיוס ההון הצפוי של רציו יתבצע באמצעות הנפקת זכויות או באמצעות הנפקת יחידות השתתפות. בשני המקרים סביר להניח שההנפקה תכלול גיוס אופציות שמחיר המימוש שלהן נמצא כעת בתוך הכסף. באמצעות הוספת האופציות מבצעת החברה גיוס כפול כאשר חלק מהתמורה מגיע בעת גיוס ההון והחלק השני מגיע בעת פקיעת האופציות כאשר החברה מקבלת מהמשקיעים את תוספת המימוש (בהנחה שהאופציות יפקעו בכסף). אם ההנפקה של רציו יה"ש תלחץ את מחיר המניה כלפי מטה - כך שהשווי שייגזר ממחיר המניה לחזקת רציו ים יהיה נמוך מהשווי המקביל שייגזר לחזקה זו ממחירי מניות אבנר ודלק קידוחים - ייתכן שתיווצר הזדמנות השקעה ביחידות ההשתתפות של רציו.

2. שני הנכסים המרכזיים של חברת כהן פיתוח הם הזכות של החברה לקבל תמלוג־על (מעין דמי ניהול שמשלמות השותפויות לשותף הכללי) מההכנסות של אבנר והאחזקה הישירה במניותיה. לכן, הערך של מניית כהן פיתוח צריך להיגזר מהערך של מניית אבנר. מתחילת השנה איבדה מניית כהן פיתוח 34% בעוד שמניית אבנר איבדה רק 1% - ולכן נוצר פער בתמחור בין שתי המניות.

לכהן פיתוח זכות לתמלוג־על של 2.75% מההכנסות של אבנר מים תטיס ותמלוג־על של 2.875% מההכנסות של אבנר מיתר הקידוחים. תמלוג־העל מחושב לאחר הפחתת עלויות המקטינות את תמלוג־העל בכ־10%. בנוסף מחזיקה כהן פיתוח ב־0.9% ממניות אבנר, ולחברה הסכם לקבלת 7.5% מההוצאות של אבנר לצורכי חיפושי גז ונפט והפקתם - המכסה את כל הוצאות ההנהלה של כהן פיתוח ולכן אין צורך להוסיף פרמיית שליטה מהותית.

הדילמה המרכזית בקביעת הערך של מניית כהן פיתוח היא קביעת הערך הנובע לחברה מתמלוג־העל שהיא זכאית לקבל. לתמלוג־העל שמקבלת כהן פיתוח יש יתרון על פני אחזקה ישירה במניית אבנר בכך שהוא מהווה אחוז קבוע מההכנסות ממכירת הגז, ואילו המחזיקים במניית אבנר משלמים על סכום זה את התמלוגים למדינה והוצאות נוספות הנובעות לחברה. בשורה התחתונה הערך שיתקבל עבור מחזיקי מניית אבנר מההכנסות ממכירת הגז נמוך יותר. גם תמלוג־העל וגם ההכנסות ממכירת גז ימוסו בעתיד בהיטל הגז שקבעה ועדת ששינסקי, ולכן מבחינה זו הזכאות לתמלוג־העל מקבילה להכנסה רגילה ממכירת גז.

מנגד, לאחזקה במניית כהן פיתוח יש חיסרון לעומת אחזקה במניית אבנר בשל מבנה המס שלה. כהן פיתוח משלמת מס חברות על רווחיה, ותשלם בעתיד מס על דיבידנדים שהיא תחלק, בניגוד למיסוי על משקיעי אבנר שייקבע לפי ההכנסה של המשקיעים ביחידת ההשתתפות. שילוב שיקולים אלו מקנה יתרון מסוים לזכות לתמלוג־על פני אחזקה ביחידת השתתפות אך מקשה לקבוע את גודל היתרון.

לאחר סקירה של שווי תמלוג־העל, יש לבחון כיצד מתמחר שוק ההון את הזכות לתמלוג־העל שבידי כהן פיתוח.

לשם כך לקחנו את שווי השוק של מניות אבנר וכהן פיתוח מתחילת 2010, וחילצנו את המכפיל הנדרש של תמלוג־העל כדי להצדיק את ערך השוק של כהן פיתוח. למעשה, הנחנו שערך השוק של כהן פיתוח צריך להיות 0.9% משווי האחזקה הישירה באבנר ועוד 2.875% כפול ערך השוק של אבנר כפול מקדם הערך של תמלוג־העל. ערכי השוק של אבנר וכהן פיתוח ידועים, ולכן ניתן לחלץ מהמשוואה את הנעלם היחיד: מקדם הערך של תמלוג־העל.

הספקולציה התפוצצה

בחודש ינואר 2010 השוק תמחר בחסר את מניית כהן פיתוח, כאשר מקדם הערך לתמלוג־העל עמד על 0.65 עד 0.7 בחודש זה. החל מפברואר 2010 השוק החל לזהות את ההזדמנות במניה זו ומקדם תמלוג־העל עמד בין 0.9־1 במרבית הזמן. בנובמבר נוצר זינוק חד במקדם תמלוג־העל שהגיע לשיא של 1.84 בתחילת ינואר 2011. הסיבה לזינוק החד היתה מסקנות הביניים של ועדת ששינסקי, שלפיהן יוטל היטל גז על מכירת נפט גז טבעי לאחר שהחברות המפיקות יגיעו לרמת רווחיות מסוימת, אך היטל זה לא יוחל על תמלוג־העל. מצב זה יצר ערך גבוה בהרבה לאחזקה בתמלוג־על על פני אחזקה של יחידת השתתפות, והשוק ביטא זאת בהשקעה ספקולטיבית במניית כהן פיתוח.

הספקולציה התפוצצה לאחר פרסום המסקנות הסופיות של ועדת ששינסקי, שכללו היטל גז עם על תמלוג־העל, שביטל את היתרון הגדול שנוצר בהשקעה במניית כהן פיתוח. התוצאה הייתה ירידה חדה במניית כהן פיתוח שהפחיתה את מקדם תמלוג־העל מרמת שיא של 1.84 ל־1.51. מקדם תמלוג־העל המשיך בירידה הדרגתית מאז חודש ינואר והגיע לשפל של 1.07 בסוף השבוע האחרון. משמעות המקדם הנוכחי היא שמבחינת השוק, קיימת רק עדיפות קלה לקבלת תמלוג־על על פני אחזקה ביחידת השתתפות. לכן, בתמחור הנוכחי השקעה בכהן פיתוח היא אלטרנטיבה סבירה להשקעה במניית אבנר, משום שהתמחור היחסי שהשוק מקנה לזכות לקבלת תמלוג־העל שבידי החברה לא גבוה.

את 2010 סגרה כהן פיתוח בשווי שוק המגלם מקדם לערך של תמלוג־העל של 1.75. מקדם זה היה סביר רק אם מסקנות הביניים של ועדת ששינסקי היו מתקבלות כלשונן, אבל לאור התיקון בדו"ח, מקדם כה גבוה נראה כעת דמיוני.

הערך של מניית כהן פיתוח צריך להיגזר מהערך של מניית אבנר, כאשר הדרך הנכונה לבחינת התמחור היחסי בין שתי

המניות הוא מציאת מקדם הערך שהשוק מקנה לתמלוג־העל. אם מקדם זה קרוב ל־1, אז השקעה במניית כהן פיתוח היא אלטרנטיבה עדיפה על פני השקעה במניית אבנר. במקדם של כ־1.2 תיווצר אדישות, ואם המקדם מגיע לרמות של 1.4 ומעלה, מניית אבנר תהיה עדיפה על פני מניית כהן פיתוח. בינואר השנה מחיר מניית כהן פיתוח היה מנופח יחסית לערך נכסיה, אך ייתכן שהתיקון במחיר המניה בשלושת החודשים האחרונים היה מעט חזק מדי.

השורה התחתונה: יחידות ההשתפות של רציו ספגו נפילה חדה בחודשיים האחרונים. אם השווי שייגזר לחזקת רציו ים מרציו יה"ש יהיה נמוך השווי המקביל שייגזר מיחידות אבנר ודלק קידוחים, ייתכן שתיווצר הזדמנות השקעה אטרקטיבית ברציו.

הכותב הוא כלכלן בחברת הייטק