הבנק המרכזי מנסה, ללא הצלחה, לנווט את הבנקים בארה"ב

בכלל לא ברור מבחינת ברננקי מה נכון שיהיה הצעד הבא, ויש לקחת בחשבון כי הצעדים הבאים טומנים בחובם גם סיכונים, ולכן אולי אנו פוגשים בברננקי יותר מהוסס ונחרץ לקראת המהלך הבא

למען ההגינות אני מוכרח להודות כי אמנם הבעיה הייתה מנוסחת היטב בראשי כבר זמן רב, אבל הייתי צריך לראות גרף של ג'יי.פי מורגן על מנת לקבל את ההשראה לשלוף את הנתונים ולהציגם לפניכם באופן הבא.

נתחיל מהמובן מאליו - בנקים אמורים להרוויח מניצול נכסים עליהם הם משלמים ריבית נמוכה יותר מההלוואות שהם נותנים לגורמים שונים במשק. זו גם הסיבה שבנקים נהנים בדרך כלל מעקום תשואה עולה תלול שמאפשר להם להשיג מרווחים נאים יותר.

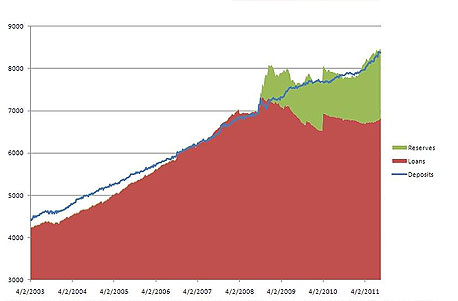

שימו לב לגרף הבא שכולל שלושה פרמטרים על הבנקים בארה"ב:

• פיקדונות אצל הבנקים (כחול)

• הלוואות שנותנים הבנקים (אדום)

• רזרבות הבנקים אצל הפד (ירוק) - שימו לב כי בימים רגילים מספר זה שואף לאפס, אך מעת שהתחיל הבנק המרכזי לבצע הרחבות כמותיות, הבנקים המסחריים "גומלים" בהחזרה של מרבית הכסף למחסניו תמורת תשלום ריבית של 0.25%.

מקרו – בלומברג, אופנהיימר ישראל

מקרו – בלומברג, אופנהיימר ישראל

כאשר המערכת הפיננסית מתנהלת באופן נורמלי, היקף הפיקדונות (כלומר, ההתחייבויות של הבנק) שמוחזק בבנקים צריך להיות שווה, פחות או יותר, להיקף ההלוואות שהבנקים נותנים. כך היה גם הדבר, באופן לא מפתיע, עד לשנת 2008. המשמעות היא שהבנקים, כמיטב המסורת, צריכים לקחת את הפיקדונות שמפקידים אצלם ולתת את הכספים הללו כהלוואות (נכסי הבנק) תוך יצירת רווח מהתהליך.

בשנת 2008 משהו נשבר בתוך המערכת, וניתן לראות בבירור כי בעוד היקף הפיקדונות - ההתחייבויות של הבנק, ממשיך לעלות, הרי שהיקף ההלוואות שניתנות על ידי הבנקים קפא על מקומו ואפילו נמצא במגמת ירידה. ההסבר לכך חשוב פחות ונידון כאן פעמים רבות. ייתכן והדבר נבע מהחלטת הקטנת המינוף של המגזר הפרטי, וייתכן שמקור הדבר הוא חוסר הרצון של הבנקים לתת הלוואות לחלקים נרחבים של המגזר הפרטי. זה באמת לא כל כך חשוב.

בדיוק על רקע זה צריך להתייחס לנושא ההרחבות הכמותיות של הבנק המרכזי. ניתן לראות בבירור כי למדיניות של הבנק המרכזי יש חלק במה שקורה בבנקים בארה"ב (החלק הירוק). קשה לקבוע מסקנה ברורה ולוגית של מה הוביל למה, אבל אנסה להציג את זה בכמה אופנים:

- דבר אחד ברור לגמרי, והוא שהפד קנה במסגרת ההרחבות הכמותיות שלו הרבה מאוד נכסי חוב והזרים נזילות לבנקים. הוא עשה זאת על מנת לשמר תשואות נמוכות לטובת הכלכלה ועל מנת לספק לבנקים נזילות לתת הלוואות כדי לתמרץ את הכלכלה. המטרה הראשונה של הפד בהחלט הושגה, אך מטרתו השנייה נכשלה כשלון מוחץ, ולראייה המגמה של הגרף האדום בשלוש השנים האחרונות.

- הפד ממשיך לשלם 0.25% ריבית על הרזרבות שמחזיקים הבנקים אצלו. נדמה כי הדבר הוא מעשה חלם! אמנם אין זה הגיוני שהבנקים לא מלווים רק בגלל אותו רבע אחוז אומלל שמשלם הפד, אך זו בהחלט נראית מדיניות שסותרת את כוונת הפד המקורית.

- שימו לב כי לדבר יש משמעות לא פשוטה. הבנקים שאמורים לקבל תזרים מההלוואות שאותן הם נותנים כדי לממן את הריבית על הפיקדונות, למעשה לא שמים את כל הכסף "לעבוד". מצב זה אפשרי רק בסביבה לא נורמלית של העדר ביקוש להלוואות, חשש של הבנקים וגם הריביות האפסיות שניתנות על פיקדונות.

- אחד ה"כלים" שיש לברננקי הוא ביטול הריבית שניתנת לבנקים על הרזרבות שהם מחזיקים אצלו. מצד אחד זה יכול אמנם להביא את הבנקים לדחוף יותר כסף כאשראי לשווקים (בתנאי שיהיה מי שירצה לקבלו), אולם המשחק הזה הוא גם מסוכן ועלול להוביל להתפרצות אינפלציונית, כפי שרבים בשוק חוששים.

- ייתכן גם שעצם העובדה שיש הרחבה כמותית, היא גם הסיבה שהמערכת הבנקאית לא מתפקדת היטב, וברננקי חייב לבחון ביושר האם זהו לא המצב. הבנקים שמקבלים נזילות אינסופית, מקבלים לגיטימציה לשמר את הכספים אצל הבנק המרכזי. הם מקבלים לא רק לגיטימציה, אלא אפילו רבע אחוז ריבית בתמורה "לחוסר הנכונות" שלהם להעביר את הכסף החוצה.

- הנקודה החשובה והבעייתית ביותר שיש לקחת בחשבון היא שיתכן שהבנקים לא מעבירים את הכסף כאשראי לא בגלל עקשנות, אלא בשל העובדה שהכלכלה הריאלית לא מציבה דרישה מספקת. חשוב לזכור כי אשראי נלקח על מנת לתמוך בצריכה או השקעה שבגינן יש תזרימים שמצדיקים את לקיחת האשראי. אם תזרימים כאלו לא קיימים בגלל חולשה כלכלית או over capacity, אנו עלולים למצוא עצמנו במצב שגם הורדת הריבית על הרזרבות לא תשנה הרבה.

בקיצור - מורכב. בכלל לא ברור מבחינת ברננקי מה נכון שיהיה הצעד הבא, ויש לקחת בחשבון כי הצעדים הבאים טומנים בחובם גם סיכונים, ולכן אולי אנו פוגשים בברננקי יותר מהוסס ונחרץ לקראת המהלך הבא.

הכותב הוא אנליסט המאקרו הבכיר של בנק ההשקעות אופנהיימר ישראל