החוזים שיהפכו את תמר לנכס המניב ביותר בישראל

החוזים האחרונים לאספקת גז עליהם חתמו השותפות בחזקת תמר, מחזקים את הערכותיהן לשווי שינבע להן, ומשקפים לה שווי של 25 מיליארד שקל. וגם: מדוע השקעה בחברות האחזקה של ישראמקו עדיפה על פני השקעה ישירה בה

השבוע אישר דירקטוריון חברת החשמל את המתווה של עסקת רכישת הגז מחזקת תמר, תוך כדי הוספת שינויים שאותם דורשת חברת החשמל להכניס לחוזה (שתי נקודות זמן עתידיות שבהן ייבחן מחדש מחיר הגז הטבעי). כעת הכדור חוזר לשותפויות הגז המחזיקות בחזקת תמר, והן צריכות להחליט האם לקבל את השינוי בחוזה או לנהל עליו משא ומתן.

בעוד כשנה וחצי צפויה חזקת תמר להתחיל ולהפיק גז. משלב זה חזקת תמר תהיה הנכס המניב המהותי ביותר בישראל (אם לא מתייחסים להפקת אשלג מים המלח כאל נכס מניב).

1. השוק מעדיף את תמר על פני לווייתן

שוק ההון מעריך כעת את השווי של חזקת תמר ב־25 מיליארד שקל. השווי ששוק ההון מקנה לחזקת תמר גבוה מהשווי שהשוק מקנה לחזקת לווייתן, שבה נמצא יותר גז מאשר בתמר. הסיבה לכך היא שהפקת הגז מתמר היא ודאית, ההשקעה בפרויקט כבר בוצעה בחלקה והמועד שבו צפויה ההפקה להתחיל קרוב בניגוד לחזקת לווייתן, שבה יש אי־ודאות בנוגע למועדים ולעלויות הפיתוח שכוללות, בין היתר, טכנולוגיה של הנזלת גז.

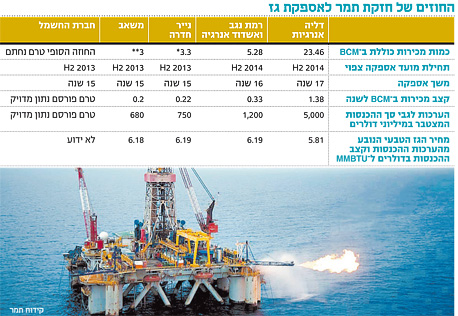

באמצע 2011 ישראמקו, אבנר ודלק קידוחים סיפקו למשקיעים הערכה כלכלית של השווי הנובע עבורן מאחזקותיהן בחזקת תמר. השווי שחישבו החברות נובע ישירות מהנחות מודל התמחור.

שלוש ההנחות המרכזיות של המודל הן:

- קצב ההפקה יתחיל ב־2013 ב־3.5 BCM (מיליארד מ"ק גז טבעי) לשנה, ויגיע לשיא ב־2020, אז יעמוד קצב ההפקה על מעט מעל ל־10 BCM בשנה.

- מחיר גז טבעי של 5.95 דולרים ל־MMBTU (יחידת אנרגיה) שיעלה באופן הדרגתי ב־2% בשנה.

- מקדם היוון של 10% בשנה לזרם ההכנסות.

האנליזות כללו את תשלום תמלוגי־העל למדינה ולבעלי שליטה ואת היטל הגז שקבעה ועדת ששינסקי. תחת הנחות אלו השווי הנובע לישראמקו יה"ש מחזקת תמר עמד על 1.79 מיליארד דולר, השווי הנובע לאבנר מחזקת תמר עמד על כמיליארד דולר, והשווי הנובע לדלק קידוחים עמד על 940 מיליון דולר. השווי של חזקת תמר, לפי הערכות אלו, עלה בכ־5%–10% בחצי השנה שחלפה מאז פרסום הערכת השווי, מאחר שהוא כולל כבר את ההוצאות שבוצעו בחצי השנה החולפת בפיתוח החזקה ומאחר שזרם ההכנסות התקרב באותה חצי שנה.

מחלוקת ההכנסה הכוללת הצפויה מכל חוזה בהיקף הגז בחוזה ניתן לחשב את המחיר הצפוי ליחידת BCM ולהמירו ל־MMBTU לפי יחס של 36.7 מיליון MMBTU ל־BCM. על פי חישוב זה, מחיר הגז שנקבע בעסקה הגדולה עם דליה אנרגיה עומד על כ־5.8 דולרים ל־MMBTU, והמחיר בשלוש העסקאות הקטנות יותר עומד על 6.2 דולרים ל־MMBTU.

תוצאה זו עקבית עם מחיר נמוך יותר לחוזים גדולים יותר.

אף על פי שדירקטוריון חברת החשמל אישר את ההסכם לרכישת גז מתמר, הוא הוסיף בו שינויים לגבי המועדים שבהם ייבחן מחדש מחיר הגז, ולכן השותפויות צריכות לאשר את הנוסח החדש של ההסכם והוא עדיין לא נחתם. לכן נשארת אי־ודאות בנוגע לחוזה הגדול והמהותי ביותר של חזקת תמר, ורק עם חתימתו יפרסמו שותפויות הגז את הנתונים על היקף הגז המדויק שצפוי להימכר ואת הערכותיהן לגבי ההכנסות מהסכם זה – נתונים שלפיהם ניתן יהיה לחשב את הצפי למחיר לפיו נסגר ההסכם.

ההסכם עם חברת החשמל ייסגר בסבירות גבוה לפי מחיר נמוך מזה שהושג בהסכם עם דליה אנרגיות, ולכן המחיר המשוקלל של הגז הטבעי שתמכור חזקת תמר צפוי להיות נמוך מהמחיר, שלפיו העריכו החברות המחזיקות בחזקת תמר את ערך אחזקתן בחזקה. היקף החוזים שחתמה חזקת תמר, הצפי למספר חוזים נוספים והצפי להרחבה הדרגתית של הביקוש לגז שיגיע מחברת החשמל ולהמשך קשיים בייבוא הגז ממצרים, מקרבים את חזקת תמר לעמידה גם ביעדים של קצב הפקת הגז שהונח במודל התמחור. גם מקדם ההיוון של 10% סביר לאור הירידה בסיכון של חזקת תמר עם התבהרות הביקושים והמחיר הצפוי לגז.

לאור הניתוח, אנחנו מקבלים את ההערכות של ישראמקו, אבנר ודלק קידוחים לשווי שינבע לחברות אלו מחזקת תמר כהערכות אופטימיות אך סבירות. אם המחיר שבו ייסגר החוזה עם חברת החשמל יהיה נמוך מהותית מזה שנחתם עם דליה אנרגיה, נשנה את הערכתנו ונטען כי שווי חזקת תמר נמוך מזה שהעריכו החברות. השווי שמעריכה ישראמקו את חזקת תמר הוא השווי לאחר תשלום תמלוג־העל לישראמקו אינק.

אם נחלק את השווי הנובע לישרמאקו מחזקת תמר לפי הנחות של ישראמקו בחלקה בחזקת תמר, ונפחית את התשלום שינבע מתמלוג־העל שהיא תשלם, נקבל שווי של 6.75 מיליארד דולר לחזקת תמר - כ־25 מיליארד שקל.

2. פרמידת האחזקות של אקויטל

השווי שנגזר לישראמקו, כאמור, מחזקת תמר, לפי הערכות החברה, עומד על כ־1.79 מיליארד דולר (6.71 מיליארד שקל). לישראמקו בתום הרבעון השלישי היה עודף התחייבויות על נכסים של כ־168 מיליון דולר (כ־630 מיליון שקל, ההתחייבויות כוללות את הזכאים ויתרות הזכות). לכן השווי של ישראמקו, לפי הערכת השווי שהחברה נתנה לחזקת תמר, ובהזנחת הערך הנובע מחזקת דלית, רישיון שמש והיתר דניאל (שבהם ההסתברות למציאת גז נמוכה יחסית) , צריך לעמוד על כ־6.08 מיליארד שקל. שווי השוק של ישראמקו ביום שני עמד על 6.38 מיליארד שקל, ולכן נראה שיה"ש כבר מתומחרות באופן מלא את הערך של חזקת תמר, ואם לא יהיה ממצא גז מהותי ברישיון שמשון, אין מקום לעלייה מהותית נוספת במחיר המניה.

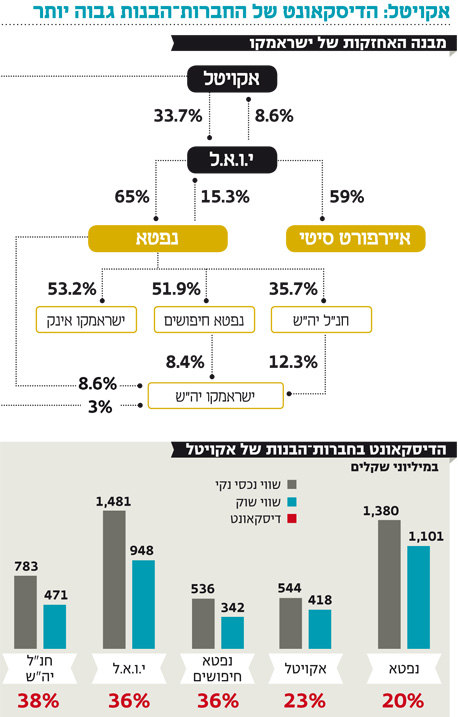

בדו"חות ישראמקו מדווחת החברה שחלקה בהכנסות מחזקת תמר לאחר תמלוגים למדינה ולבעל השליטה יעמדו על 23.62% לפני כיסוי עלויות פיתוח החזקה ו־22.42% לאחר כיסוי העלויות. חברת אקויטל מחזיקה בשליטה בישראמקו באמצעות מבנה אחזקה מורכב הכולל אחזקות צולבות בחברות י.ו.א.ל, נפטא, חנ"ל יה"ש ונפטא חיפושים יה"ש ובאמצעות כ־3% ממניות ישראמקו שאותן מחזיקה החברה ישירות.

אקויטל מדווחת שחלקה בהכנסות מחזקת תמר, לאחר תמלוגים למדינה ויחד עם חלקה בתמלוגים לבעל השליטה, יעמוד על 2.35% לפני כיסוי העלויות ו־2.4% לאחר כיסוי עלויות פיתוח החלקה. החלק של אקויטל בהכנסות מתמר נובע הן מחלקה הישיר והעקיף ביחידות ישראמקו, והן מחלקה בתמלוגי־העל שיקבלו חברות שבבעלותה. מאחר שיש מחלוקת בין דור גז (שבה אלון גז מחזיקה ב־95% ודור אלון ב־5%) ובין חנ"ל יה"ש ונפטא חיפושים יה"ש על גובה תמלוג־העל שתשלם להן דור גז, ייתכן שחלקה של אקויטל בהכנסות מחזקת תמר יירד ל־2.3% ו־2.35% מהכנסות החזקה לפני ואחרי כיסוי העלויות. כלומר, ההכנסות של אקויטל מחזקת תמר יהיו כ־10.5% מההכנסות של ישראמקו מתמר.

החוב סולו של אקויטל נמוך מאוד (29 מיליון שקל), וכך גם החוב סולו של החברות־הבנות (י.ו.א.ל ונפטא) נמוך מאוד יחסית לנכסיהן הנוספים מעבר לזכויות מחזקת תמר. לכן, השווי הכלכלי של אקויטל - שמתבסס על השווי של החברות בתחתית השרשור שהיא מחזיקה - צריך להיות כ־10% מהשווי של ישראמקו (638 מיליון שקל) , שווי האחזקה העקיפה במניות איירפורט סיטי באמצעות השליטה בחברת י.ו.א.ל (כ־250 מיליון שקל) ובניכוי החוב סולו של החברה (כ־29 מיליון שקל).

בפועל, שווי השוק של אקויטל הוא פחות ממחצית מערך זה. הסיבה לדיסקאונט הכלכלי העצום של אקויטל מחולקת לכך שישראמקו יה"ש מחויבת לחלק את רווחיה כדיבידנד, ואילו לגבי אקויטל יש אי־ודאות לגבי מדיניות הדיבידנד העתידית שלה. בנוסף, בשוק ההון יש חוסר אמון לקבוצת השליטה בחברת אקויטל בעקבות מבנה האחזקות המורכב של החברה, היעדר מדיניות הדיבידנד לגבי חברה כמו איירפורט סיטי שמציגה רווחיות יציבה, וביקורת על מספר עסקאות בין חברות הקבוצה שבוצעו בעבר.

השילוב בין "תיקון 16" שמגביר את כוח בעלי מניות המיעוט, הצפי שוועדת הריכוזיות תגדיר את כל החברות שבבעלות אקויטל כ"חברות פער" (הגדרה נוספת שתגדיל את זכויות המיעוט בחברות אלו) והאחזקה הגבוהה של מוסדיים במניות אקויטל (בעיקר פסגות, אקסלנס והפניקס) צפוי להפחית את החששות מעסקאות בעלי עניין בעייתיות, ואולי אף יוביל לשינוי מבני במבנה האחזקות בקבוצה שיפשט את המבנה ויקצר את פירמידת השליטה.

התרשים מימין מסכם את חישוב השווי הנכסי הנקי של החברות שבשליטת אקויטל. החישוב כולל את הדיסקאונט המתבסס על שווי השוק של החברות־הבנות הישירות ולא על שווי השוק של החברות־הנכדות. שימוש בשווי השוק של החברות־הנכדות היה יוצר דיסקאונט גבוה בהרבה לחברות שבמעלה הפירמידה, מאחר שהצבת השווי הנכסי הנקי של כל חברה במקום שווי השוק היה יוצר דיסקאונט מצטבר גבוה בהרבה.

הניתוח מתבסס על שווי השוק של המניות ביום שני. אחת הבעיות בניתוח זה היא הקושי להסתמך על ערך השוק של ישראמקו אינק, מפני שהסחירות במניה זו נמוכה מאוד. הנכס העיקרי של ישראמקו אינק הוא תמלוג־העל שלו היא זכאית מישראמקו. בעיה נוספת היא הערכת שווי תשלומי המסים העתידיים: אנו מניחים אותם כ־10% מההפרש בין השווי הנכסי ובין ההון העצמי. טבלאות אלו ממחישות את הדיסקאונט המצטבר ההולך וגדל בכל שלב בפירמידה של אקויטל.

השורה התחתונה, לדעתנו, היא שבעוד שישראמקו מתמחרת כבר באופן מלא את ערך נכסיה, יש דיסקאונט בחמש החברות המחזיקות ביחידות ישראמקו. חלק מהותי מהדיסקאונט מוצדק ונובע מהיתרונות בהשקעה ביחידת השתתפות (כמו ישראמקו) וממבנה השליטה בחברה, אבל להערכתנו מאחר שהדיסקאונט גדול מאוד, חלק ממנו צפוי להיסגר עם תחילת הפקת הגז מחזקת תמר, ולכן בתמחור הנוכחי של המניות יש יתרון בהשקעה בחברות אקויטל, י.ו.א.ל, נפטא, נפטא חיפושים יה"ש וחנ"ל יה"ש על פני השקעה ישירה בישראמקו יה"ש.

3. ההסתברות הנמוכה התממשה בדולפין

מתחילת השנה דיווחו חברות חיפושי הגז על שלושה דיווחים מהותים. הראשון הוא שברישיון אלון נמצא גז טבעי, כאשר הכמות המוערכת של הגז תימסר לאחר עיבוד הנתונים בעוד כחודש וחצי. השני הוא עדכון קל כלפי מטה של כמות הגז המוערכת בחזקת לווייתן מ־481 BCM ל־473 BCM. הפרש זה אינו מהותי. הדיווח השלישי היה שכמות הגז בקידוח ברישיון דולפין מוערכת ב־2 BCM בלבד - והיא מעמידה בספק את פיתוח השדה וממקמת אותו במקום נמוך מאוד בסדר העדיפויות של החברות.

בעת פרסום תוצאות סקרים סיסמיים מפרסמות החברות ארבעה מספרים. הראשון הוא ההסתברות למציאת גז, ושלושת האחרים הם נתונים מההתפלגות של כמות הגז שתימצא אם אכן יימצא גז. המספר הנמוך ביותר המפורסם הוא הכמות שההסתברות שתימצא כמות נמוכה ממנה (בהינתן שאכן יימצא גז) נמוכה מ־10%. כלומר, בהסתברות 90% אם יימצא גז, תימצא כמות גבוהה יותר. חישוב התפלגות כמויות הגז מחושב באמצעות סימולציית מונטה קרלו המהווה הרצה של אלפי פעמים את הסימולציות של נתוני הסקרים, חישוב כמות הגז הצפויה בכל סימולציה ובניית ההתפלגות המלאה של כמויות הגז הצפויות לפי תוצאות כל הסימולציות. ממצאי הגז בקידוח דולפין 1 נמוכים מההסתברות הכמות הצפויה בתרחיש שהסתברותו נמוכה שהוערך על ידי החברה הוכיח למשקיעים שגם הסתברות נמוכה מ־10% יכולה להתממש.

בדו"חות השנתיים של דלק קידוחים ושל אבנר צפויים להתפרסם נתונים מהותיים על התנאים של בלוק 12 בקפריסין, כאשר המידע העיקרי יהיה החלק שקפריסין תקבל מהכנסות הגז הטבעי שנמצא במקום. מידע זה יהיה מהותי לצורך הערכת השווי של תגלית גז זו. לאחר פרסום הדו"חות השנתיים של אבנר ודלק קידוחים ננסה להתמודד עם האתגר של הערכת השווי של חברות אלו ולהבהיר את המורכבות של תחום הנזלת הגז, את הצורך בשותף גדול ובהשקעה גדולה אם יש כוונה ליצור מתקן הנזלה יבשתי, ואת המשמעות של כל אלו על תמחור יחידות אבנר, דלק קידוחים ורציו.

השורה התחתונה: ההסכם שיחתמו השותפויות בתמר עם חברת החשמל יקבע את השווי שייגזר מאחזקותיהן, אולם כבר כעת ניתן לראות כי ההערכות הנוכחיות שלהן סבירות. בתמחור הנוכחי, עדיף להיחשף לישראמקו באמצעות השקעה במניות אקויטל או י.ו.א.ל.

הכותב הוא כלכלן בחברת הייטק