הטריפל של HOT

הסיכוי למשקיעי HOT בשנה הקרובה טמון ב־3 גורמים: הפוטנציאל של מירס, הכנסות עתידיות מהאינטרנט והורדת עלויות אם יבוטלו מגבלות ההפרדה המבנית. 3 גורמים שיעיבו על הצמיחה: החרפת התחרות בתחומי טלפון והטלוויזיה, העלייה בהיקף החוב והתחזקות בזק בחסות הרגולטור

במשק הישראלי פועלות היום ארבע חברות תקשורת גדולות - בזק, סלקום פרטנר ו־HOT, כאשר כל אחת מהן מספקת חלק גדול משירותי התקשורת העיקריים. בעתיד כל אחת מהן צפויה להרחיב את סל המוצרים שהיא מספקת כך שתוכל למכור לציבור חבילה הכוללת את מרבית שירותי התקשורת הקיימים. חברת התקשורת החמישית, גולן טלקום, צפויה להתחיל את פעילותה בתחום הטלפון הסלולרי, ובעתיד ייתכן שגם היא תרחיב את הפעילות לתחומים נוספים.

בשבועיים האחרונים הצגנו כתבות רחבות על עתידן של בזק, סלקום ופרטנר, וכעת אנו סוגרים את הסדרה בניתוח פעילותה של חברת התקשורת HOT.

- גורמי הסיכון והסיכוי בפעילויות HOT ב-2012 - לצפייה לחצו כאן

עד סוף 2011 עיקר הפעילות של HOT כלל את תחום התקשורת הפנים־ארצית הנייחת (באמצעות חברה־בת בבעלות מלאה — HOT טלקום) ואת הטלוויזיה הרב ערוצית. ברבעון הרביעי של 2011 השלימה HOT את רכישת מירס, והחלה לפעול בתחום התקשורת הסלולרית — פעילות הצפויה לגדול במהלך השנה הקרובה בעקבות זכייתה של מירס במכרז התדרים שיאפשר לה לשדרג את הרשת שלה. במקביל, בחודש שעבר החלה HOTnet , חברה־בת נוספת של HOT, לספק שירותי קישוריות לאינטרנט (ISP).

בעוד שהצפי לגבי בזק, סלקום ופרטנר הוא לירידה ברווחיות בשנים הבאות בעקבות עלייה בתחרות בתחומי הטלפון הסלולרי, הטלפון הקווי והקישוריות לאינטרנט, ההערכה לגבי HOT אופטימית יותר, בזכות הכניסה לתחומי הטלפון הסלולרי והקישוריות לאינטרנט.

האתגר הגדול הניצב בפני HOT הוא שימור רמת הרווחיות שלה מתחומי הטלוויזיה הרב־ערוצית והתקשורת הפנים־ארצית הנייחת, למרות תנאי שוק שהולכים והופכים למורכבים יותר. במקביל, יהיה עליה לייצר מוקדי רווח מתחומי הטלפון הסלולרי והקישוריות לאינטרנט.

טלוויזיה רב ערוצית: קושי לשמור על הרווח

בשוק הטלוויזיה הרב־ערוצית פועלות שתי מתחרות: HOT, שנתח השוק שלה הוא כ־60%, ודי.בי.אס (המוכרת יותר בשם yes) שמחזיקה ביתר השוק (בזק מחזיקה בכמחצית ממניות די.בי.אס). שוק זה נמצא ברוויה. ל־HOT ול־yes יחד כ־1.5 מיליון לקוחות המהווים כ־69% ממשקי הבית — נתון השומר על יציבות בשלוש השנים האחרונות.

הרווח התפעולי של תחום הטלוויזיה של HOT ב־2011 עמד על 152 מיליון שקל, אך מרביתו נבע מביטול הפרשה חד פעמית בעקבות פשרה עם אקו"ם על תמלוגים ליוצרים. HOT רשמה ברבעון הרביעי רווח נקי (אחרי מס) של 87 מיליון שקל בעקבות ביטול הפרשה זו, ולכן ההשפעה שלה על הרווח התפעולי מוערכת במעט יותר מ־100 מיליון שקל.

מסיבה זו, לכאורה, הרווחיות התפעולית המייצגת של תחום הטלוויזיה הרב ערוצית עומדת על כ־50 מיליון שקל בשנה בלבד, שנוצרו מהכנסות של כ־2.3 מיליארד שקל. אולם, שני גורמים מסייגים את הקביעה הזו. הראשון הוא החשבונאות הפנימית בתוך HOT, שבעקבותיה משלמת HOT ל־HOT טלקום על שירותי התשתית. בשנה החולפת שולמו 987 מיליון שקל עבור השירותים הללו. מאחר שלא ניתן להעריך את השווי הכלכלי של השירותים האלו, לא ניתן לדעת עד כמה סכום זה מהווה העברה של רווחים מתחום הטלוויזיה לתחום התקשורת הפנים ארצית הנייחת. העברה חשבונאית זו מקשה על ניתוח נפרד של תחומי התקשורת הפנים ארצית הנייחת ותחומי הטלוויזיה הרב ערוצית.

הגורם השני הוא הפחת הגבוה שמשלמת החברה, שחלקו נובע מהפחתת סעיף נכס בלתי מוחשי של "קשרי לקוחות", שמרביתו מיוחס למיזוג חברות הכבלים ב־2006. ההפחתה של קשרי לקוחות ב־2011 עמדה על 85 מיליון שקל, והיא צפויה להיות דומה גם בשנה הנוכחית. מ־2013 הפחתה זו צפויה לרדת באופן מתון עד 2015. לאחר מכן, צפויה ירידה חדה לאחר השלמת ההפחתה הנובעת מהלקוחות שנוספו במהלך איחוד חברות הכבלים. לכן, גורם זה צפוי להמשיך ולפגוע ברווחיות התחום בארבע השנים הבאות, אבל החל משנת 2016 צפויה עלייה ברווח הנובעת מסיום הפחתות אלו.

בעתיד הקרוב תנסה HOT להמשיך את המגמה של העלייה בהכנסה הממוצעת ממנוי הנובעת ברובה ממעבר של לקוחות ממנויים אנלוגיים לדיגיטליים, ומעלייה בצריכה של שירותים נוספים. מנגד, מספר גורמים עלולים ללחוץ על המחירים כלפי מטה.

בדומה לרגולציה בתחום הסלולר, גם בתחום הטלוויזיה הרב־ערוצית בוטלו רוב המגבלות על מעבר לקוחות בין הספקיות במהלך 2011 כאשר קנסות היציאה הוגבלו מאוד עבור לקוחות ותיקים ובוטלו לחלוטין עבור לקוחות חדשים. בניגוד לתחום התקשורת הסלולרית, ההשפעה של ההקלות הללו על תחום הטלוויזיה היתה מינורית, עקב מיעוט המתחרים ונאמנות גבוהה יותר של הלקוחות למותג. עם זאת, ייתכן מאוד שלמרות שהתהליך בתחום הטלוויזיה אטי יותר, הלקוחות ינצלו את כוח המיקוח הגובר להפחתת תעריפים.

אלטרנטיבה לשירותי הטלוויזיה שעלולה לפגוע בנתח השוק של HOT ו־yes היא ממיר "שידור טלוויזיה דיגיטלי" (DTT), המאפשר צפייה בעלות חד־פעמית נמוכה. אלטרנטיבה זו צפויה להיות מהותית יותר בעתיד בעקבות כוונה להרחיב את היצע הערוצים שהיא משדרת ואולי אף לאפשר לערוצי תקשורת לשווק באמצעות ערוץ תוכן משלים.

גורם נוסף שיכול לשנות את התמונה של הטלוויזיה הרב ערוצית הוא הרחבת התכנים שניתן להוריד דרך האינטרנט, ושצפוי להרחיב את תפקודו כמוצר תחליפי לטלוויזיה. שילוב הגורמים האלו עלול לפגוע ברווחיות העתידיות של תחום הטלוויזיה הרב ערוצית של HOT ובטלוויזיה בלווין של yes.

במקביל, גורם נוסף הצפוי להוביל לעלייה בהוצאות של HOT כבר מהשנה הנוכחית נובע ממחויבותה להשקיע בהפקות מקומיות (מחויבת להשקיע 8% מהכנסותיה מדמי מנוי בהפקות מקומיות). החל מ־2012 שונתה הגדרת ההכנסות הנכללות בחישוב זה, והיא כוללת היום גם הכנסות מהתקנת ציוד הקצה. שינוי זה, שצפוי להעלות את ההשקעה של HOT בהפקות מקומיות החל מהשנה הנוכחית, אמנם טוב ליצירה הישראלית, אבל פחות טוב לרווחיות של HOT.

כל הגורמים הללו מבהירים כמה הסביבה העסקית של HOT בתחום הטלוויזיה הרב־ערוצית צפויה להיות מאתגרת, מה שיקשה עליה להגדיל את הרווחיות הנובעת מתחום זה.

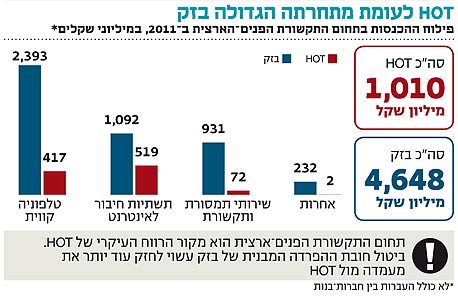

תקשורת פנים ארצית: בזק נושפת בעורף

עיקר הרווחיות של HOT נובע מפעילותה בתחום התקשורת הפנים־ארצית הנייחת. ל־HOT יש 635 אלף מנויי טלפוניה קווית, המייצרים הכנסה ממוצעת של 56 שקל למנוי, ו־768 אלף מנויי חיבור גישה לאינטרנט שמספקים הכנסה ממוצעת של 57 שקל ממנוי.

בתחום הטלפוניה הקווית מתחרה HOT עם בזק וחמש ספקיות נוספות, שהבולטות שבהן הן סלקום ופרטנר (לאחר רכישת נטוויז'ן ו־012 סמייל). אם יתקבלו המלצות ועדת חייק, ויתאפשר שוק סיטונאי על התשתית של בזק, התחרותיות בתחום תעלה עוד יותר, ותשחק את המחירים ואת הרווחיות.

בתחום הגישה לאינטרנט, HOT מתחרה בבזק, אך עוצמת התחרות בתחום הזה נמוכה יחסית. ההכנסות ממנויי אינטרנט של שתי החברות עולות בהדרגה בזכות המעבר לשימוש ברוחב פס גדול יותר. בטווח הזמן הקצר הצפי הוא לעלייה ברווחיות התחום של הגישה לאינטרנט, וכך תחום זה הוא היחיד מבין התחומים המרכזיים שצפויה בו עלייה של הכנסה ממוצעת למנוי (הנובעת מהרחבת רוחב פס הגלישה הממוצע) ושל רווחיות החברות הקיימות. אך סביר להניח שתוך מספר שנים תגדל התחרות בתחום זה והרווחיות תפגע.

מגבלות ההפרדה המבנית מקנות ל־HOT יתרון בכך שהיא יכולה לשווק את ה"טריפל" — טלוויזיה בכבלים, גישת חיבור לאינטרנט וטלפון קווי. כך, שאחד הסיכונים העומדים בפניה הוא ביטול חובת ההפרדה המבנית של בזק שתאפשר גם לבזק שיווק של חבילות מקבילות (כרגע בזק יכולה לשווק חבילות משולבות, בתנאי שיהיו ניתנות לפירוק, כלומר, שיכילו מחיר נפרד לכל רכיב, ובכך נפגע היתרון התחרותי שבאפשרות זו). ביטול חובת ההפרדה המבנית של בזק צפוי לחזק את מעמדה התחרותי על חשבון HOT, פרטנר וסלקום.

תחום התקשורת הפנים־ארצית הנייח הוא כעת מקור הרווח העיקרי של HOT, ולכן הצלחתה תלויה מאוד ביכולת לשמר רווחיות זו.

תקשורת סלולרית: האם מירס תצדיק את ההשקעה?

במהלך דצמבר השלימה HOT את רכישת מירס מידי בעל השליטה ב־HOT, פטריק דרהי. התמורה המיידית לרכישה היתה 486 מיליון שקל, כאשר היא חושבה לפי 750 מיליון שקל פחות החוב סולו של מירס שעמד על 264 מיליון שקל.

בנוסף התחייבה HOT לתשלום עתידי של 450 מיליון שקל נוספים, המותנים בעמידת יעדי EBITDA של החברה המאוחדת וביעדי נתח שוק של מירס. 225 מיליון שקל ישולמו לפי יעדי EBITDA שנתיים העולים בהדרגה מ־1.7 מיליארד שקל ב־2013 ל־2.3 מיליארד שקל ב־2016 (כאשר שני התשלומים הראשונים בגין 2013־2014 ישולמו גם אם החברה לא עמדה ביעדי EBITDA לשנתיים אלו, אבל עמדה ביעד EBITDA ממוצע של 2.2 מיליארד שקל לשנים 2016-2015). 225 מיליון שקל ישולמו אם מירס תגיע לנתח שוק של 7% עד תום 2016. אותה התחייבות עתידית של 450 מיליון שקל רשומה במאזני HOT לפי שווייה ההוגן – 340 מיליון שקל, ולכן השווי הכלכלי שבו נרכשה מירס הוא 1.09 מיליארד שקל.

מירס היא חברת הסלולר הרביעית בגודלה בישראל. היא פועלת במסגרת רשת iDEN המוגבלת למוצרי מוטורולה בלבד. למירס נתח שוק של כ־4.9% – 444 אלף מנויים. מחצית מהמנויים הם מוסדיים־עסקיים, ו־15% נוספים הם מנויים הנובעים ממכרז של צה"ל. עם זאת, מירס צפויה לאבד את מנויי צה"ל מפני שהיא לא מתמודדת במכרז החדש מטעם הצבא שיתקיים השנה. עיקר הפוטנציאל של מירס נובע מזכייתה במכרז התדרים, וכך היא צפויה להיות אחת מחמש החברות הסלולריות שיפעלו עם רשת מתקדמת החל מ־2012.

שוק הטלפון הסלולר רווי מאוד (שיעור חדירה של 130% — כלומר לכל תושב בישראל יש בממוצע 1.3 מכשירים סלולריים), ולכן הכניסה של מירס וגולן טלקום צפויה לבוא על חשבון נתח השוק של פרטנר, סלקום ופלאפון. מירס בונה בהדרגה את הרשת החדשה שלה, כאשר כבר כעת היא מתוכננת כך שהשינויים שיידרשו לצורך המרה לטכנולוגיית LTE (טכנולוגיה עבור מכשירי הדור הרביעי בשוק הסלולר שתיכנס לשימוש בעוד מספר שנים) יהיו מועטים יחסית. להערכת מירס, היקף ההשקעה הצפוי לכיסוי מלא של הרשת, כולל הרחבת היכולת לרשת LTE, יעמוד על כ־2 מיליארד שקל עד 2020.

תנאי מכרז התדרים מאפשרים למירס בנייה הדרגתית של הרשת, כאשר היא יכולה להתבסס על שירותי נדידה של רשת אחרת במהלך תקופה זו. מירס חתמה על הסכם עם פלאפון שתספק לה את שירותי הנדידה, אך התמורה שתועבר לפלאפון לא פורסמה. בתמורה לרישיון שילמה מירס 10 מיליון שקל והפקידה ערבות של 695 מיליון שקל שתוחזר לה במלואה, אם תגיע כאמור לנתח שוק של 7% בתוך חמש שנים. אם נתח השוק של מירס יהיה נמוך יותר, החלק היחסי של ההפרש בין 7% לנתח השוק בפועל יופקע מהערבות.

סטלה הנדלר, יו"ר HOT

סטלה הנדלר, יו"ר HOT מירס היא אחד מסימני השאלה הגדולים מבחינת HOT. קשה מאוד להעריך את נתח השוק שתצבור, ואת רמת הרווחיות הצפויה מהפעילות. מצד אחד, מירס צפויה להגדיל את הרווח התפעולי של HOT, אולם מנגד, ההשקעות בה צפויות לדרוש מ־HOT משאבים נוספים שיגדילו את היקף ההתחייבויות שגם כך אינו נמוך. להצלחת מירס צפויה השפעה גדולה על התוצאות של HOT ועל המיתוג שלה כקבוצת תקשורת מובילה.

שירותי אינטרנט: מנוע הצמיחה החדש

במהלך החודש שעבר, החלה HOT, באמצעות HOTnet, לשווק את שירותי הקישוריות לאינטרנט (ISP). ההשקה החלה עם מבצע פרסום גדול לגלישה בפס רחב במהירויות של 100 מגה, או 30 מגה, תמורת 20 שקלים לחודש בלבד — כמחצית מהמחיר של המתחרות. הרישיון שקבלה HOTnet דורש הפרדה מבנית בינה ובין HOT טלקום, שמספקת טלפוניה וחיבור לאינטרנט.

ההפרדה באה לידי ביטוי בהנהלה נפרדת לכל חברה ובאי־העברת מידע. עם ההשקה של הקישוריות של HOTnet לאינטרנט פנו החברות המתחרות למשרד התקשורת בדרישה לעצור את הפעילות תוך טענה שחובת ההפרדה המבנית לא מתקיימת בפועל. בדו"חות 2011 HOTnet לא דיווחה כמה מנויים השיגה במהלך המבצע, ונתון זה שצפוי להיות מפורסם רק בדו"חות הרבעון הראשון של 2012 יהיה מהותי עבור החברה ומתחרותיה. תחום הקישוריות לאינטרנט יכול להוות מקור רווח מהותי נוסף ל־HOT.

HOTnet ומירס פנו בבקשה לקבל רישיון לספק שירות של שיחות טלפון בינלאומיות אבל עדיין לא קיבלו רישיון זה.

HOT: סיכון מול סיכוי

בשורה התחתונה HOT הציגה רווח נקי של 341 מיליון שקל ב־2011 ו־EBITDA של 1.3 מיליארד שקל (ה־EBITDA נלקח בנטרול תוצאות מירס). הרווח הנקי הושפע מאירועים חד פעמיים שהבולטים שבהם הם עלייה של 87 מיליון שקל בשל ביטול ההפרשה לאקו"ם, ומנגד ירידה של 29 מיליון שקל הנובעת מיישום מסקנות ועדת טרכטנברג. הרווח הושפע גם מהפסד של 42 מיליון שקל בשל איחוד תוצאות מירס בדצמבר.

עם זאת, הרווח הנקי לעיתים מטעה. HOT מחזיקה ב־0.9% ממניות פרטנר, השקעה שאיבדה מחצית מערכה בשנה החולפת, אבל תרמה 6 מיליון שקל לרווח לפני מס, מאחר שהדיבידנד מפרטנר נכלל בהכנסות אחרות ומשפיע על הרווח הנקי, ואילו ירידת הערך של ההשקעה (לאחר קיזוז מס) נכנסת לסעיף רווח כולל אחר ולא נכללת ברווח הנקי.

ל־HOT חוב פיננסי נטו של יותר מ־3 מיליארד שקל ובנוסף מופיעות במאזנה התחייבויות של הפרשה לתביעות משפטיות של 168 מיליון שקל, ושל מסים נדחים בהיקף 231 מיליון שקל. לחברה הון חוזר תפעולי שלילי של כ־700 מיליון שקל הנובע ברובו מסעיף התחייבויות לספקים ולנותני שירותים של כ־800 מיליון שקל, ובמהלך פברואר היא חילקה דיבידנד של 365 מיליון שקל.

ניתוח שווייה של HOT בוחן את היחס בין שווי הפעילות של HOT לבין מחיר המניה ועודף ההתחייבויות שלה. שווי השוק של החברה ביום שני האחרון עמד על כ־3.3 מיליארד שקל, ועודף ההתחייבויות שלה עמד על כ־4.5 מיליארד שקל. מכך נובע ל־HOT מכפיל EBITDA של 5.7 על רווחי 2011. מכפיל זה מקובל לחברות בענף, שהרווחיות שלהן צפויה לשמור על יציבות.

באופן עקרוני, צד הסיכוי למשקיעי HOT נמצא בפוטנציאל של מירס, בהכנסות העתידיות מתחום ה־ISP, ובהורדת עלויות עתידית אם וכאשר יבוטלו מגבלות הפרדה מבנית על החברה, היוצרות כפילות בהנהלות החברות־הבנות. מנגד, הסיכון למשקיעים מתבטא בחשש לפגיעה ברווחיות תחום הטלפוניה הקווית והטלוויזיה הרב־ערוצית, ומהאפשרות שבניית התשתית של מירס תגדיל בעיקר את החוב ולא תצדיק זאת בזרם רווחים גדול מספיק. כמו כן, גם ההתחזקות האפשרית של בזק במקרה שבו תקבל הקלות מהותיות במגבלות ההפרדה המבנית החלות עליה תשפיע לשלילה על HOT.

השורה התחתונה: הניתוח מעלה כי בשנים הקרובות HOT תתקשה לשמור על הרווחיות במגזר התקשורת הפנים ארצית ומגזר הטלוויזיה הרב ערוצית. מנגד, מירס ופעילות תשתית האינטרנט עשויות לקזז במידה מסוימת את הפגיעה בחברה.

הכותב הוא כלכלן בחברת הייטק