טבע: יעדי 2015 אופטימיים מדי?

טבע צפויה לרשום השנה רווחי שיא, אולם החל מ־2014 היא עלולה להתמודד עם תחרות גנרית לקופקסון. בהמשך, ירידה בהיקף פקיעות הפטנטים על תרופות המקור עלולה לפגוע במכירות התרופות הגנריות שלה ולהקשות על עמידה ביעדים ל־2015

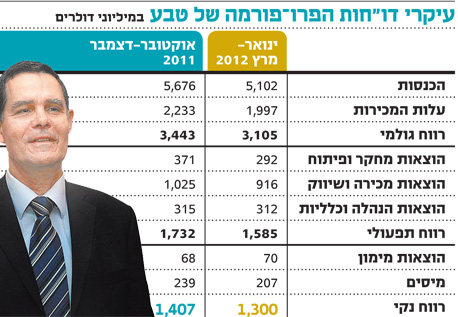

הירידה במניית טבע מיד לאחר דו"חות הרבעון הראשון נבעה, בין היתר, מהחלטת המנכ"ל החדש ד"ר ג'רמי לוין להימנע ממתן תחזיות - הן לגבי המשך השנה והן לטווח הארוך יותר, עד שתגובש תוכנית אסטרטגית חדשה. ב־2010 קבעה טבע יעד שאפתני: רווח נקי של 6.8 מיליארד דולר בשנת 2015. למרות רווחי השיא בשני הרבעונים האחרונים, בשלב זה עדיין קשה לראות איך טבע תעמוד ביעד שאפתני זה, כאשר ייתכן שהמנכ"ל החדש ייבחר כדי למתן את הציפיות השאפתניות.

מושג המפתח שיכול להבהיר את האתגר המרכזי שטבע ניצבת בפניו הוא מצוק הפטנטים (Patent Cliff). לרוב, השימוש במונח זה מתייחס לחברות המייצרות תרופות מקור, שחלק גדול מהפטנטים המגנים עליהן עומד לפוג החל מהרבעון האחרון של 2011 ועד סוף 2014. פקיעת הפטנטים המגנים על יותר ממחצית המכירות של חלק גדול מחברות התרופות המובילות בעולם צפויה להוביל לירידה חדה בהכנסותיהן וברווחיהן. עבור רוב החברות ייקח זמן רב עד שתרופות חדשות שיפותחו יצליחו לסגור את הפער שנוצר.

המונח "מצוק" נועד לתאר את הצעד הבא לאחר פקיעת הפטנט עבור החברה המייצרת את תרופת המקור. עבור טבע, למונח הזה יש כפל משמעות. ראשית, גם טבע צפויה לעמוד על מצוק הפטנטים אם יאושרו גרסאות גנריות לקופקסון (גם לפקיעת הפטנט המגן על הפרוביגיל באפריל השנה משמעות דומה עבור טבע, אך במידה פחותה בהרבה). במשמעות השנייה, טבע, כחברה הגנרית המובילה בעולם, מרוויחה ממצוק הפטנטים מפני שרצף פקיעת הפטנטים מגדיל את ההזדמנות הנובעת מהשקת גרסאות גנריות לאותן תרופות מיד לאחר פקיעת הפטנט.

שיעור הרווח הגולמי מהשקות תרופות גנריות אלו, בעיקר אם הן נעשות בבלעדיות מלאה או חלקית, גבוה בהרבה מאשר הרווחיות השוטפת ממכירת תרופות גנריות שמחירן נשחק בשל התחרות הגוברת. מסיבה זו, השפעת השקות אלו על הרווח הגולמי והנקי של טבע גבוהה מאוד. לכאורה, מצוק הפטנטים מהווה חדשות מצוינות מבחינת טבע כחברה גנרית מובילה. אלא שהחברה כבר בעיצומו של מצוק הפטנטים, והרווח שלה בשני הרבעונים האחרונים הושפע מכך לטובה. החשש של המשקיעים כיום נובע מכך שבתום התקופה הזו צפויה מציאות שבה היקף פקיעות הפטנטים יהיה נמוך יותר, ואז הרווחיות ממכירות גנריות בארה"ב צפויה לרדת משמעותית.

ניתן לראות את ההשפעה הגדולה של ההשקות עם בלעדיות גנרית על רווחיות טבע ע"י השוואה בין שלושת הרבעונים הראשונים של 2011, שבמהלכם לא היתה לחברה אף השקה מהותית של תרופה גנרית בארה"ב, ובין שני הרבעונים האחרונים שהיו חזקים בתחום זה. מצוק הפטנטים צפוי ליצור לטבע הזדמנויות רבות בתחום ההשקות החדשות של מוצרים גנריים בארה"ב בשלוש השנים הקרובות.

עם זאת, כאמור, השוק כבר מתחיל לחשוב על השנים שאחרי התקופה הטובה. מסיבה זו, 2015 מסתמנת כשנה מאתגרת במיוחד עבור טבע. פטנטים המגנים על הקופקסון בארה"ב יפוגו במאי 2014, מועד שעלול להיות מצוק הפטנטים הפרטי של ענקית הגנריקה אם יאושרו גרסאות גנריות לתרופה זו. הפטנטים המגנים על הקופקסון באירופה יפוגו במאי 2015. במילים אחרות, שנת 2015 מסמנת למעשה את תחילת הירידה בהיקף פקיעת הפטנטים המגנים על תרופות המקור - שעלולה לפגוע ברווחי התחום הגנרי בארה"ב.

מכירות גנריות בארה"ב

את הזינוק בהיקף תרופות המקור שצפויות לאבד את הבלעדיות ניתן לראות במסמך Medco's Drug Trend Report 2010. נתוני המכירות של תרופות המקור באותו מסמך הם נתוני המכירות בשנת 2009, ולכן המכירות בפועל בעת הפקיעה של הפטנטים על מרבית התרופות היו גבוהות יותר. המסמך אמנם לא מכיל את כל התרופות, אך הוא נותן תמונה רחבה על המגמה הכללית.

2010 היתה בינונית מבחינת היקף הפקיעה של תרופות מקור, אך טבע הצליחה להשיק את מרבית התרופות שהפטנט עליהן פג באותה שנה, ובעיקר, השיקה בבלעדיות כמה תרופות. ההשקות בבלעדיות העניקו לה שישה חודשים של תחרות אך ורק מול יצרנית תרופת המקור, ובפרק זמן זה טבע השיגה נתח שוק גבוה מאוד באותן התרופות.

היקף מכירות התרופות הגנריות העיקריות שטבע השיקה בבלעדיות בארה"ב באותה שנה עמדו על 1.4 מיליארד דולר. כתוצאה מאותן השקות ההכנסות ממכירת מוצרים גנריים בארה"ב ברבעונים השני והשלישי של 2010 הגיעו ל־1.5 ו־1.6 מיליארד דולר, בהתאמה. מנגד, בשלושת הרבעונים הראשונים של 2011 כמעט שלא היו פטנטים מהותיים שפקעו, והמכירות הגנריות בארה"ב הידרדרו ברבעון השלישי של 2011 לשפל של 850 מיליון דולר ברבעון.

ברבעון הרביעי אשתקד פקעו הפטנטים של שתי תרופות מהותיות: ליפיטור של פייזר וזיפרקסה של אלי לילי. רבעון זה מסמן את תחילת מצוק הפטנטים, אך ברבעון זה שוק התרופות הגנריות היה פחות ידידותי לטבע מבעבר. בשנתיים האחרונות שונו נהלים בנוגע למתן הבלעדיות הגנרית, וה־FDA (מינהל המזון והתרופות האמריקאי) נוטה כיום לתת בלעדיות משותפת לכמה חברות כשהן מגישות באותו מועד את הבקשות לגרסאות הגנריות שלהן. הבלעדיות המשותפת מבטלת חלק מהותי מהיתרון שבהשקה בבלעדיות.

שינוי נוסף הוא התגברות ההשקות של גרסאות גנריות שמאושרות על ידי החברה המייצרת את תרופת המקור. טבע השיקה ברבעון הרביעי של 2011 גרסה גנרית לזיפרקסה בבלעדיות משותפת עם ד"ר רדי, והגיעה להסכם עם רבנקסי לשיתוף פעולה בנוגע לליפיטור. בעיקר בזכות שתי תרופות אלו המכירות הגנריות בארה"ב זינקו ל־1.2 מיליארד דולר בכל אחד משני הרבעונים האחרונים. למרות ריבוי ההזדמנויות השנה העריכה טבע בשיחת הוועידה שלאחר הדו"חות השנתיים, שהצפי למכירות של תרופות גנריות חדשות בארה"ב ב־2012 יעמוד על 650 מיליון דולר. כך, אף על פי שכמות ההזדמנויות העומדות בפני טבע השנה מבחינת פקיעת פטנטים גבוהה בהרבה מאשר היתה ב־2010, התחזיות שלה לשנה הנוכחית הן למכירות גנריות בארה"ב נמוכות מאשר בשנת 2010, ולרווחיות נמוכה יותר מתחום זה.

עם זאת, ריבוי ההזדמנויות מבטיח שבתחום זה, השנה תהיה טובה בהרבה מאשר תקופת היובש של 2009. ההשקות בבלעדיות של גרסאות גנריות לתרופות Lexapro, Avapro ו־Avalide במהלך מרץ ואפריל, והצפי להשקות משמעותיות נוספות במהלך השנה, יוצרים תחזית לשנה חיובית יחסית לטבע.

ההשקה המשמעותית יותר היא של התרופה Lexapro שמכירות המקור שלה מסתכמות ב־2.5 מיליארד דולר, אך בתרופה זו תתמודד טבע בנוסף ליצרנית תרופת המקור, Forest Laboratories, גם מול מיילן שמוכרת גרסה גנרית המאושרת על ידי Forest Laboratories של תרופה זו. כך, טבע הגיעה לתקופת מצוק הפטנטים כאשר תנאי השוק הרבה פחות ידידותיים בעקבות שינויי הרגולציה והתחרות הגוברת, והחשש המרכזי של המשקיעים נובע מהשאלה איך ייראה תחום המכירות הגנריות בארה"ב לאחר מצוק הפטנטים הנוכחי.

חלק מהאסטרטגיה של טבע בהפחתת התלות ברווחים מהקופקסון ומההשקות תרופות גנריות עם בלעדיות בארה"ב היא התרחבות גיאוגרפית. חלק מההתרחבות נעשה באמצעות רכישת רציופארם, שלה נוכחות גבוהה באירופה ובקנדה, ורכישת טאיו היפנית. כתוצאה מרכישות אלו הפכה טבע לחברה הגנרית המובילה באיחוד האירופי.

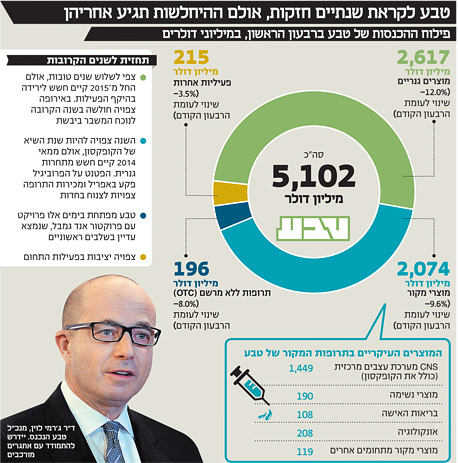

דו"חות הרבעון הראשון מראים לראשונה חולשה במכירות התרופות הגנריות באיחוד האירופי וביתר העולם. מכירות התרופות הגנריות באירופה ברבעון הראשון, במונחים דולריים, היו נמוכות ב־21% מהמכירות ברבעון הרביעי של 2011. כ־3% מההפרש מוסברים בהפרש של שערי חליפין, וחלק קטן נוסף בהשפעת עונתיות. מרבית הירידה נובעת מלחץ של ממשלות על מחירי התרופות ומירידה בביקושים בחלק מהמדינות בעקבות המיתון באירופה. הירידה במכירות ביתר העולם ברבעון הראשון יחסית לרביעי עמדה על 18%. קשה להעריך האם החולשה במכירות באירופה היא זמנית בלבד, אך הסביבה הכלכלית ביבשת פחות נוחה לטבע וליתר חברות התרופות.

קופקסון

טבע ממתינה בימים אלו לתוצאות משפט שיקב ע האם הפטנט המגן על הקופקסון הארה"ב תקף. המשקיעים ממתינים בציפייה לתוצאות המשפט שיספקו אינדיקציה מהותית לגבי משך התקופה שבה טבע תגרוף רווחי ענק מהתרופה. שתי קבוצות מפתחות כעת גרסה גנרית לקופקסון: האחת של סאנדוז ומומנטה והשנייה של מיילן ונטקו. גם אם בית המשפט יפסוק לרעת טבע, עדיין צפויה בפני המתחרות משוכה מהותית לפני השקת גרסה גנרית והיא הקושי לקבל אישור FDA בשל המורכבות הכימית של התרופה. ניצחון בדיון המשפטי יכול להבטיח לטבע מניעת תחרות לפחות עד מאי 2014. ההחלטה של ה־FDA לגבי אישור שיווק הגרסאות הגנריות תהיה מהותית עוד יותר, והיא תקבע האם בכלל תיפתח תחרות גנרית לתרופה, ובאיזה מועד.

סיכון נוסף לקופקסון נובע מהכניסה ההדרגתית של תרופות אוראליות לטיפול בטרשת נפוצה. התרופה האוראלית הראשונה שאושרה לשיווק, גילניה, השיגה רק נתח שוק נמוך בשל תופעות הלוואי הקשות שלה. ביוג'ן מעריכה שהגרסה האוראלית שלה למחלה, BG-12, תקבל אישור לשיווק בתחילת שנת 2013. תרופה זו הציגה שילוב של יעילות גבוהה בהאטת התקדמות המחלה עם תופעות לוואי מועטות יחסית. בנוסף, ביוג'ן היא שחקן מוביל בתחום הטרשת הנפוצה, ולכן תרופה זו צפויה להשיג נתח שוק גבוה יותר מאשר הגילניה. כמה חברות נוספות מפתחות כעת תרופות נוספות לטיפול במחלה. לכן, השוק של הטרשת הנפוצה צפוי להיות תחרותי יותר בעתיד הקרוב, ולעבור בהדרגה מתרופות הניתנות בהזרקה לתרופות הניתנות בבליעה. שילוב שני סיכונים אלו, תחרות גנרית אפשרית לקופקסון והמעבר לתרופות אוראליות, מבהיר שהרווח הנובע לטבע מהקופסון יישחק בשנים הבאות. מאחר ששני סיכונים אלו לא צפויים להתממש השנה, 2012 צפויה להיות שנת שיא מבחינת מכירות הקופקסון.

ברבעון הראשון של השנה הכירה טבע בהכנסות של 909 מיליון דולר מהקופקסון. הכנסות אלו נמוכות מההכנסות של 928 מיליון דולר בשני הרבעונים הקודמים (בכל רבעון). טבע מבהירה שהגורם לירידה הוא שינוי ההסכם עם המפיצים שהוביל לירידה של 120 מיליון דולר במכירות הקופקסון ברבעון זה. המפיצים של התרופות האתיות מנצלים את עליות המחירים הצפויות בתחילת הרבעון הראשון של השנה, אוגרים מלאים לפני עליית המחיר - ובכך מגדילים באופן מהותי את הרווח שלהם. מנגנון זה מעכב בפועל את הרווח הנובע לטבע מעליית המחיר. לפי ההסכם החדש, המפיצים יזכו להכנסה התלויה במחיר שבו הם ימכרו את התרופה, וכך לא יוכלו לנצל את שינוי המחיר הצפוי. כתוצאה מההסכם התאימו המפיצים את המלאים שלהם.

עם זאת, חלק גדול מהתאמת המלאים היה מתבצע גם ללא שינוי ההסכם אלא כתוצאה של הפעילות השגרתית של המפיצים בהקטנת המלאים שנצברו לאחר העלאת המחיר. לכן, קשה להעריך איזה חלק מהסכום שטבע נוקבת נובע מעצם שינוי ההסכם ואיזה חלק נובע מצבירת המלאים במהלך הרבעון הרביעי (שהעלו את המכירות באותו רבעון). בשלושת הרבעונים הקרובים צפויה עלייה במכירות הקופקסון בארה"ב יחסית למכירות ברבעון זה, כך שאם לא יתרחש אירוע בלתי צפוי, טבע צפויה לעמוד ביעד שהגדירה של מכירות קופקסון בהיקף של 3.8 מיליארד דולר השנה.

טבע לא מדווחת את שיעור הרווחיות הנובע לה מהקופקסון, אך ההנחה היא ששיעור הרווח הנקי מהמכירות עומד על 60%–65%. מכך נובע שכ־42%–45% מהרווח הנקי פרופורמה של טבע ברבעון הראשון נבעו מהקופקסון. נתון זה מבהיר את חשיבות התרופה עבור טבע.

תרופות מקור נוספות

מלבד הקופקסון, לטבע שלוש תרופות מקור מהותיות בתחום מערכת העצבים המרכזית: איזילקט, פרוביגיל ונוביגיל. איזילקט, תרופת המקור של טבע להקלה בסימפטומים של מחלת הפרקינסון, שומרת על יציבות במכירות וצפויה להגיע לקצב מכירות שנתי של כ־350 מיליון דולר השנה.

הפרוביגיל והנוביגיל הן תרופות המשמשות להגברת ערנות בחולים הנוטים להפרעה של ישנוניות במהלך היום. הפטנט על הפרוביגיל פג בתחילת אפריל. חברת PAR Pharma השיקה גרסה גנרית לתרופה זו, והיא תתחרה בטבע, שבנוסף לשיווק הפרוביגיל משווקת החל מהרבעון הנוכחי גם גרסה גנרית משלה לתרופה. מהלך זה נועד לחסום כניסה של מתחרות נוספות לחצי השנה הקרובה.

מכירות הפרוביגיל ירדו מ־350 מיליון דולר ברבעון הרביעי של 2011 ל־291 מיליון דולר ברבעון הראשון של 2012 כתוצאה מהימנעות צבירת מלאים ערב השקת תרופה גנרית. מכירות הפרוביגיל צפויות לרדת בחדות ברבעון הקרוב, ולאבד נתח מהותי נוסף ברבעון הרביעי של השנה, שבו התחרות בתחום תהיה חופשית. התרומה של הפרוביגיל לרווח הנקי של טבע ברבעון הראשון עמדה על כ־175–190 מיליון דולר. הרווחיות הצפויה מהתרופה ברבעונים הבאים תהיה נמוכה בהרבה, שכן אובדן הפטנט המגן על הפרוביגיל מהווה מעיין מצוק פטנטים קטן לטבע.

הנוביגיל בנויה רק מהחלק הפעיל של הפרוביגיל, ובכך משיגה התרופה יעילות דומה עם פחות תופעות לוואי. מכירות הנוביגיל ברבעון הקודם היו 84 מיליון דולר, וקיים חשש שהתחרות הגנרית לפרוביגיל תפגע גם בהכנסות הנוביגיל. הנוביגיל מוגן בפטנט עד 2016, כשהפוטנציאל של התרופה יכול לעלות אם היא תקבל התוויה של טיפול בהפרעות דיכאוניות אצל חולי מאניה־דיפרסיה. במסיבת העיתונאים שאחרי הדו"חות הודיעה טבע על תוצאות חיוביות המסתמנות בניסוי שלב 3 הראשון בתרופה בהתוויה זו, כאשר בשנה הבאה צפויים להסתיים שני ניסויי שלב 3 נוספים.

מכירות תרופת המקור העיקרית של טבע לטיפול בסרטן, TREANDA, עלו ל־148 מיליון דולר ברבעון הראשון של השנה. הסיכון עבור התרופה הזו צפוי לנבוע מחשש מתחרות גנרית, מאחר שאם הבלעדיות על התרופה לא תוארך, היא צפויה לפוג במהלך שנת 2013. הסיכוי מבחינת התרופה הוא ניסוי שלב 3 של שילוב התרופה יחד עם התרופה RITUXAN כטיפול קו ראשון בלימפופה. הצלחת קבלת התוויה בטיפול קו ראשון יכולה להעלות בצורה מהותית את מכירות התרופה.

ברבעון הנוכחי חלה ירידה במכירות תחום מוצרי הנשימה של טבע, כשמרבית הירידה מוסברת על ידי שינוי הסכמי ההפצה, שלהערכת טבע, הוביל לירידה של כ־50 מיליון במכירות ברבעון זה. שני המוצרים המובילים של טבע בתחום הם ProAir ו־Qvar.

בסוף הרבעון הראשון אושרה לשיווק התרופה Qnasal, שצפויה לחזק את תחום מוצרי הנשימה של טבע כבר מהרבעון הנוכחי. בתחום מוצרי בריאות האשה שמרה טבע על יציבות יחסית ברבעון האחרון. לטבע גם כמה תרופות לטיפול בכאב, שהיקף מכירותיהן אינו מהותי. במסיבת העיתונאים אחרי הדו"חות אכזבה טבע את המשקיעים כאשר דיווחה על אי־השגת היעד המרכזי בניסוי שלב 3 בתרופה Tamper Deterrent Hydrocodone, המבוססת על משכך הכאבים אופיאיד, אך עם משך פעולה ארוך יותר.

מנועי הצמיחה

שלושת מנועי הצמיחה הצפויים לטבע בשנים הבאות יהיו הרחבת תחום הביוסימלאר, פיתוח תרופות מקור חדשות ופרויקט ה־OTC המשותף לטבע ולפרוקטר אנד גמבל. בתחום הביו־סימילאר מנסה טבע לפתח גרסאות משופרות של תרופות ביולוגיות (תרופות עם מורכבות כימית גבוהה). מיעוט החברות שמצליחות לפתח את התרופות הללו מאפשר לחברה המפתחת ליהנות מרווחיות גבוהה לאורך זמן.

עד עתה הצלחתה של טבע בתחום זה היתה מוגבלת, כאשר עיקר המכירות של מוצרי הביו־סימילאר מתבצע באירופה. טבע מפתחת שתי תרופות ביו־סימילאר לתרופה Neulasta שלה היקף מכירות שנתי של 3.5 מיליארד דולר, וקבלת אישור לשיווק של אותן תרופות יכול להוות הרחבה מהותית של תחום זה.

לטבע כמה תרופות בשלבים שונים של פיתוח, בעיקר בתחום הטיפול בסרטן. התרופה הקרובה ביותר לשיווק מביניהן היא Omacetaxine לטיפול בלוקמיה כרונית מילואידית, אך היקף המכירות הצפוי לתרופה נמוך בגלל ההתוויה הצפויה לשימוש בתרופה רק בשלב מאוחר של המחלה. ניסוי שלב 3 של גמידה־סל בתאי גזע מועשרים לטיפול בסרטן הדם צפוי להסתיים השנה, ואם הוא יצליח, ייתכן שהתרופה תאושר במהלך 2013. טבע מבצעת שני ניסויי שלב 3 בתרופה Custirsen שמטרתה לשפר את יעילות טיפול הכימתרפיה בסרטן הערמונית.

במקביל, טבע צפויה להתחיל השנה ניסוי שלב 3 בתרופה Obatoclax לטיפול בסרטן הריאות ובסוגי סרטן נוספים. השלמת פיתוח תרופה זו לא צפויה לפני 2015. פיתוח נוסף של טבע בתחום הסרטן מבוצע על ידי קיורטק, שפיתחה נוגדן שנועד להגביר את יכולות מערכת החיסון להילחם בסרטן של מערכת הדם ובגידולים מוצקים. פיתוח התרופה של קיורטק לא יושלם לפני 2017. פיתוחים בולטים בתחומים שונים הם תרופת ה־CINQUIL לטיפול באסתמה, והפרויקט המשותף עם אנדרומדה לפיתוח תרופה לסוכרת נעורים.

אחזקה מהותית נוספת של טבע בתחום פיתוח תרופות המקור היא 20% ממניות Mesoblast, שעוסקת בפיתוח תרופות המבוססות על תאי גזע הלקוחים ממוח העצם. שווי השוק הנוכחי של החברה עומד על כ־2 מיליארד דולר, ולטבע זכות לשווק את מוצריה אם וכאשר יאושרו לשיווק.

בתחום המסחרי טבע מנסה להרחיב את מכירות המוצרים ללא מרשם באמצעות פרויקט משותף עם פרוקטר אנד גמבל. מטרת המיזם הוא יצירת סינרגיה בין יכולות המיתוג של P&G ובין מערכת ההפצה הגלובלית של טבע וההיכרות שלה עם הרגולציה הרפואית.

לקראת מבחן 2015

טבע צפויה להציג השנה שיא נוסף מבחינת הרווח הנקי. לפי ממוצע תחזיות האנליסטים טבע תציג השנה רווחי פרופורמה של 5.6 דולרים למניה. אולם, הנראות הנוכחית לגבי מקורות הרווח של החברה ב־2015 נמוכה מאוד. במהלך תקופת מצוק הפטנטים לטבע צפויות הזדמנויות רבות יחסית בתחום ההשקות הגנריות בארה"ב, והתחזית לשמירת הבלעדיות של הקופקסון לפחות עד מאי 2014 מעלה את הציפיות לתרומה גדולה מאוד של תרופה זו לרווח הנקי בשנתיים הקרובות. אלא שסיום תקופות מצוק הפטנטים עלול להוביל לירידה חדה ברווחיות הפעילות הגנרית בארה"ב, שגם כעת נפגעת מתנאי שוק קשים. תחרות גנרית לקופקסון עלולה להיות מצוק פטנטים פרטי של טבע. אירופה כרגע לא במיטבה, ועדיין אין ודאות בנוגע למנועי הצמיחה החדשים.

נדמה כי השוק חושש מהתממשות "חלום יוסף" עבור טבע, כלומר לאחר שלוש שנים שמנות (2012–2014) יבואו שנים רזות (2015 ואילך). במילים אחרות, מניית טבע מתומחרת היום בהתאם לחששות מהעתיד הרחוק מאשר לרווחים הצפויים ברבעונים הקרובים. בינתיים, האתגר העומד בפני ד"ר ג'רמי לוין הוא החלפת הסוסים המנצחים של טבע, אך קודם הוא יצטרך להציג את יעדי החברה לשנים הבאות, ואת התוכנית האסטרטגית שתספק מעט יותר אור על הדרך להשגת היעדים האלו.

השורה התחתונה

לטבע צפויות שלוש שנים טובות שבהן היא תרשום רווחיות גבוהה, אולם בטווח ארוך יותר (2015 ואילך) היא עלולה להיפגע מאובדן הבלעדיות על הקופקסון ומירידת היקף ההזדמנויות בתחום הגנרי בארה"ב

הכותב הוא כלכלן בחברת הייטק