התרחיש שהוצנע, ועלול לשנות את ההסדר בדלק נדל"ן

היקף התספורת לבעלי האג"ח צפוי להסתכם ב־77%, ולא ב־56% כפי שהעריך פרופ' אמיר ברנע; וגם: מדוע הנחות היסוד עליהן התבסס פרופ' ברנע במתווה של ההסדר אופטימיות מדי

בסוף השבוע הוצג הסדר החוב שהוסכם בין בעלי השליטה בדלק נדל"ן ובין נציגי מחזיקי האג"ח. כעת, הסכם זה עובר אל האסיפות שצפויות לאשר אותו. למעשה, מחזיקי האג"ח עומדים בסיטואציה לא נעימה: מצד אחד, אם ידחו את ההסכם, הם צפויים לקבל כ־6% בלבד מערך האג"ח שבידיהם (תספורת של 94%), כשקבלת תקבול נוסף תהיה תלויה בתביעה נגד בעל השליטה, שלא ברור מה סיכויי ההצלחה שלה.

מנגד, הניתוח שלנו (לפי זרם תקבולים מהוון) מעלה כי היענות להסכם צפויה להשאיר להם בין 20% ל־30% משווי החוב המקורי (כלומר, תספורת של 70%–80%), ההסכם שנחות יותר מהמתווה הקודם שהוצע למחזיקי האג"ח בתחילת השנה. כדאי לזכור שגם לאחר הסדר החוב תישאר דלק נדל"ן כחברה על סף חדלות פירעון, עם שווי נכסים שנמוך ב־1.1 כמיליארד שקל משווי ההתחייבויות. למעשה, רק הצלחה בקנה מידה גדול ביותר של שלושת הנכסים המהותיים שיישארו בידי החברה לאחר הסדר החוב תאפשר לה לעמוד בהתחייבויותיה, ואז הערך למחזיקי האג"ח יגדל. עם זאת, הסבירות להצלחה בשלושת הפרויקטים נמוכה. מרבית הערך למחזיקי האג"ח לאחר ההסכם נובע מהביטחונות של בעל השליטה בחברה, ורק חלק קטן מהערך נובע מתקבולים נוספים הנובעים מהחברה עצמה.

יצחק תשובה צילום: עמית שעל

יצחק תשובה צילום: עמית שעל נקודה מהותית וחדשה במתווה ההסדר הנוכחי, שלא הוגדרה במתווה הקודם שהוצע למחזיקים, מגדירה מסלול "אירוע חדלות פרעון". להערכתנו, בשל העובדה שהסבירות לתרחיש כזה גבוהה יש צורך לנתח מה יקבלו מחזיקי האג"ח אם אירוע זה יתרחש. הבדל נוסף הוא גובה הריבית. במתווה המקורי נקבעה הריבית לבעלי האג"ח על 3.75%-5% (צמוד למדד), ואילו במתווה הנוכחי הריבית היא 2% צמוד מדד בנוסף לאפשרות לתשלום נוסף חד פעמי שיחושב לפי 1.75% בשנה. עם זאת, תשלום זה, ישולם רק בתום עשר שנים, והסבירות לכך נמוכה.

תרחיש 1

חדלות פירעון

המפתח בהבנת ההסכם מופיע בשורות הקטנות המגדירות מהו בפועל "אירוע חדלות פרעון" שכזה. מונח זה מגדיר תנאים שאם אחד מהם יתקיים במהלך 18 החודשים הראשונים שלאחר החתימה על המתווה - ינותב ההסדר למסלול שבו בעל השליטה לא יידרש להשקיע בחברה - אלא רק להעביר כספים למחזיקי האג"ח. אם לא יתרחש "אירוע חדלות", ינותב ההסדר לנתיב שני, שלפיו בעל השליטה גם ישקיע בחברה וגם יזרים כסף למחזיקי האג"ח ויעניק להם ערבויות. אירוע החדלות מוגדר כאחד הדברים הבאים: צו כינוס לאחזקות דלק נדל"ן בחברות־הבנות DRGE או באלעד מגורים, הקפאת הליכים כנגד דלק נדל"ן אובדן כפוי של זכויות החברה בפורטפוליו החניונים, החלטת הדירקטוריון כי אין ביכולת דלק נדל"ן לבצע אחד או יותר מבין רכיבי עסקת בקינגהם. הסבירות לשני האירועים האחרונים גבוהה, ומספיק שאחד מהם יתממש כדי שהסדר החוב ינותב למסלול המתבסס על אירוע חדלות.

לפי הדו"ח שפרופ' אמיר ברנע מצרף להסדר החוב, שלושת המקורות העיקריים ליצירת השווי של דלק נדל"ן לאחר ההסדר הם הסבה של חלק מפורטפוליו החניונים באנגליה לנדל"ן מניב, הסבה של מתחם המשרדים בקינגהם בלונדון למתחם מגורים והשלמת הבנייה בשכונת בבלי בתל אביב.

המורכבות הרבה של שני הפרויקטים באנגליה הובילה את נציגי תשובה ליצור הסכם, שלפיו אם מסתמן שלפחות אחד מהם לא יצליח, תשובה יפסיק להזרים כסף לחברה עצמה, ויסתפק בפיצוי חלקי למחזיקי האג"ח. פורטפוליו החניונים מניב כעת תשואה דומה לריבית המשולמת על האשראי שניתן לצורך רכישתו, וחוזה ה־SWAP הקשור אליו מקבע את הריבית על האשראי שמשלמת החברה לריבית קבועה וגבוהה.

וכך, לצורך הסבה של חלק מהפורטפוליו לנדל"ן תצטרך החברה לוותר על חלק מהכנסות השכירות, ולמצוא מימון נוסף לצורך הבנייה. שני המהלכים הללו מאוד לא פשוטים עבור חברה שלא עומדת בהתניותיה הפיננסיות, וששווי הנכסים שבידה אינו שונה באופן מהותי משווי כל התחייבויותיה. למעשה, אם המלווים ירצו לקחת את הסיכון הגלום בשינוי הייעוד של חלק מהחניונים עדיף להם לעקל אותם - ואז לקחת חלק מלא בסיכוי ובסיכון של המהלך (ולא להיות רק בצד הסיכון). יתכן שזו הסיבה שקרן בלאקסטון רכשה חלק מהחוב של החברה הזו. לכן, הסבירות לעיקול הנכס לא נופלת מהותית מהסבירות ש־DGRE תמשיך להחזיק בו.

המצב של פרויקט בקינגהם מורכב לא פחות. היום מחזיקה DGRE ב־70% מהזכויות בנכס, אך למעשה יש חלוקה בין הזכויות שלה (ושל השותפה ב־30% בנכס) החוכרות את הקרקע ובין הבעלים המקורי של הקרקע. היום הכנסות השכירות נטו של DRGE (לאחר התשלום לבעל הקרקע) דומות בהיקפן לתשלום הריבית על ההלוואה שנתנה לצורך רכישת הנכס. כדי שהפרויקט יצליח צריכה DRGE לרכוש את ה־30% הנותרים בנכס, וכן את הזכות לבעלות על הקרקע. בשלב הבא יהיה עליה לקבל הסכמה מהשוכר של הנכס ליציאה מוקדמת שלו מהנכס עד לסוף 2013, והסכמה מהגוף שהלווה לצורך רכישת הנכס לבצע את השינוי.

פרופ' אמיר ברנע צילום: אוראל כהן

פרופ' אמיר ברנע צילום: אוראל כהן מרבית הגורמים הללו אינם תלויים בדלק נדל"ן והסיכוי להתממשות של כולם יחד אינו שונה מהותית מהסיכוי שלפחות אחד הגורמים יפיל את שינוי הייעוד של הנכס. לכן, בסבירות גבוהה, גם אם ייחתם הסדר החוב של דלק נדל"ן, פרק זמן מועט לאחר מכן יתרחש אירוע חדלות - או מהכיוון של פורטפוליו החניונים, או מהפרויקט בקינגהם. תחת תרחיש זה דלק נדל"ן תקרוס מיידית עם הפסקת ההזרמה של הכסף מידי תשובה, והחברה תלך לכינוס נכסים.

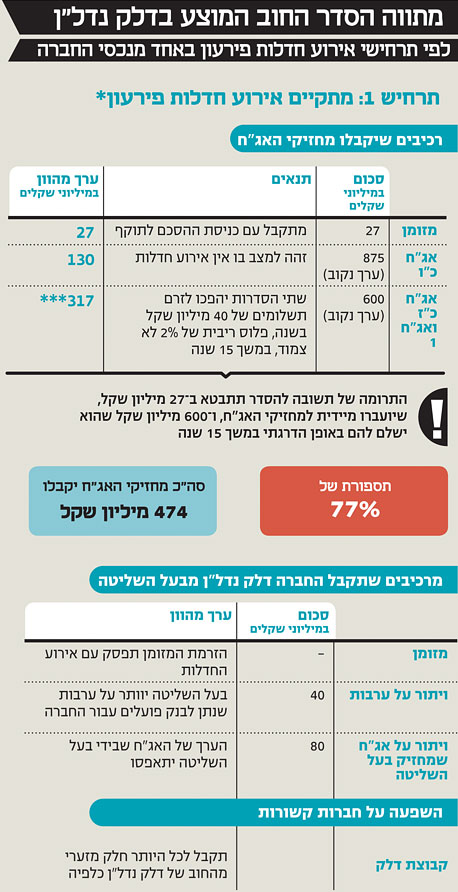

בתרחיש זה התרומה של תשובה להסדר תתבטא ב־27 מיליון שקל, שיועברו מיידית למחזיקי האג"ח, ו־600 מיליון שקל שהוא ישלם להם באופן הדרגתי במשך 15 שנה (אנחנו לא מחשבים בתרומה את הרכיבים שאותם תשובה היה מאבד בכל מקרה). השווי הנוכחי של התרומה תחת מקדם היוון נומינלי של 10% עומד על כ־344 מיליון שקל, כ־16.5% בלבד מהחוב הנוכחי של דלק נדל"ן. השווי הצפוי למחזיקי האג"ח יעמוד על כ־23% משווי החוב כלפיהם, וגם זה מותנה במימוש מוצלח של אלעד מגורים. כלומר, בתרחיש זה התספורת למחזיקים תעמוד על כ־77%.

תרחיש 2

אין חדלות פירעון

בתרחיש שבו לא יתרחש "אירוע חדלות פירעון" יזרים תשובה באופן הדרגתי 240 מיליון שקל לדלק נדל"ן, וחובות החברה יפחתו בעוד 1.07 מיליארד שקל בעקבות החלפת האג"ח, ויתור קבוצת דלק על חלק מהחוב כלפיה, המרת האג"ח שתשובה מחזיק למניות ומימוש הביטחונות שתשובה נתן לבנק הפועלים. אלא שגם לאחר הזרמת הכסף והקטנת החוב, שווי הנכסים של דלק נדל"ן עדיין יהיה קטן בכ־1.1 מיליארד שקל משווי ההתחייבויות של החברה. וכך, הדחייה בתשלומי הריבית על האג"ח בשלוש שנים, ותשלומי הקרן שיחלו רק חמש שנים לאחר תחילת ההסדר, יקנו לחברה זמן רב, אך הסיכוי לסגירת הבור נמוך.

פרופ' ברנע הניח שפיתוח פרויקט בקינגהם יכול להניב לחברה כ־550 מיליון שקל, פיתוח נכס החניונים יכול להניב כ־150 מיליון שקל, שיערך חוזה ה־SWAP יתאפס עד שנת 2018 ויתרום לערך החברה עוד כ־600 מיליון שקל, ושפרויקט הייזום של אלעד ישראל בשכונת בבלי מגורים יתרום לה כ־150 מיליון שקל. עם זאת, מדובר בשילוב של הנחות אופטימיות ביותר לפרויקטים שרמת אי־הוודאות בהם גבוהה. בנוסף, אם ריביות הליבור העתידיות יישארו נמוכות גם ב־2018, שווי חוזה ה־SWAP לא יתאפס מאחר שהחוזה מבצע החלפת ריביות עד 2027.

בתרחיש שבו אין "אירוע חדלות", התרומה של תשובה להסדר תהיה גבוהה יותר, ובתרחיש הסביר שהוא יצטרך לשלם למחזיקי אג"ח כ"ז, התרומה שלו תעמוד על 872 מיליון שקל). עם זאת, כיוון שהתשלומים הללו צוברים ריבית נומינלית של 2% בשנה בלבד, ומרביתם יינתנו בעוד כמה שנים, הערך המהוון לתרומה של תשובה (תחת מקדם היוון נומינלי של 10%) עומד על 439 מיליון שקל. סכום זה מהווה כ־21% מהחוב המקורי של דלק נדל"ן למחזיקי האג"ח.

השווי שיישאר למחזיקי האג"ח בתרחיש שבו אין אירוע חדלות יהיה תלוי בשוויין של שלוש סדרות האג"ח החדשות.

לפי ההערכות של פרופ' ברנע, השווי שיישאר למחזיקי האג"ח יהיה 44% משווי החוב המקורי כלפיהם. אלא שההנחות של ברנע, גם הפעם, אופטימיות מאוד. ההנחות כוללות תשואה של 12% (צמודת מדד) לאג"ח כ"ו, אך תשואה זו נמוכה יחסית לאג"ח של חברה עם עודף התחייבויות על נכסים בהיקף של 1.1 מיליארד שקל. את אג"ח כ"ז מתמחר ברנע לפי תשואה של 9.5% צמוד מדד, אך החישוב של האג"ח נעשה לפי מועד התשלומים הצפוי לאג"ח בתרחיש של תשלום מלא - ואילו אנחנו מניחים שהסבירות לתשלום מלא של אג"ח זו נמוכה מאוד, ואנו מתמחרים אותה לפי מקדם היוון נמוך מעט מזה של ברנע. לפי מתווה התשלומים, בתרחיש שבו הערבות של תשובה תמומש, תרחיש יידחה בהרבה את זרם התשלומים.

ברנע מחשב את רכיב המזומן לפי 40 מיליון שקל, ואנו מפחיתים את אותם 13 מיליון שקל שכבר שולמו. לכן, השווי שיישאר למחזיקי האג"ח יעמוד על 20% עד 30% מהחוב המקורי. כלומר, שווי שמשקף תספורת של 70% - 80%.

יש להביא בחשבון כי ההסדר קובע גם מצב ביניים שבו "אירוע החדלות" מתרחש לאחר תקופת המבחן של 18 חודשים. במצב זה הסכום הנותר מההתחייבות בעל השליטה להשקיע בחברה, ישמש לרכישה של אג"ח כ"ו וכ"ז מהציבור לפי היחס הכמותי של שתי סדרות האג"ח. במקרה שבו אירוע החדלות יהיה בדיוק אחרי 18 חודשים, הסכום שיושקע ברכישה חוזרת של האג"ח יעמוד על 175 מיליון שקל (הסכום יקטן ככל שהתזמון של "אירוע החדלות" יהיה מאוחר יותר), ואז התמורה למחזיקי האג"ח תהיה כ־30% מערך החוב.

ההפרש השלילי העצום בין שווי נכסי דלק נדל"ן לבין שווי ההתחייבויות שלה גורם לכך שגם לאחר יישום הסדר החוב (אם יאושר), תתקשה החברה לעמוד בהתחייבויותיה, ותקבל בעיקר תקופת חסד של 5 שנים לנסות ולהשביח את שלושת נכסיה המרכזיים (בהינתן שלא יהיה "אירוע חדלות").

מבנה נכסי החברה

על סף חדלות פירעון

נדמה כי כדי לעמוד על מתווה הסדר החוב המונח על השולחן היום כדאי גם להבין את מבנה נכסי החברה והתחייבויותיה. לדלק נדל"ן שלוש חברות־בנות בבעלות מלאה הפועלות בישראל - אלעד ישראל מגורים, חברת חוף הכרמל ודלק נדל"ן נכסים מניבים (דננ"מ). הפעילות הבינלאומית מרוכזת על ידי חברה־בת בבעלות מלאה - דלק בלרון (דלק בלרון מחזיקה 81.5% ממניות DGRE. לדלק נדל"ן אחזקה ישירה של 3.5% ממניות DGRE, שהיא חברת־בת של דלק בלרון).

הנכס העיקרי של אלעד ישראל מגורים הוא כ־50% מקרקע בשכונת בבלי בתל אביב שבה מתכוונת החברה להקים פרויקט מגורים. השווי שבו נקובה אלעד ישראל מגורים במאזני דלק נדל"ן הוא 251 מיליון שקל, והוא אכן דומה לשווי החברה לאור הכישלון המתמשך בניסיונות למכור את החברה לפי שווי גבוה יותר, והצינון המהותי בשוק הנדל"ן למגורים בשנה האחרונה. חברת דננ"מ מכרה את נכסיה, ובחודש האחרון חתמה על הסכם למכירת הנכס המהותי האחרון שלה, קניון עכו. תזרים המזומנים הפנוי הצפוי להיווצר לדלק נדל"ן מחברה זו הוא כ־34 מיליון שקל. חברות אלעד ישראל מגורים ודננ"מ מהוות בטוחה לחוב של 70 מיליון שקל של דלק נדל"ן לחברת הפניקס (70% מדננ"מ משועבד לבנק הפועלים).

חברת חוף הכרמל מחזיקה ביחידות דיור במגדלי חוף הכרמל בחיפה, המשמשות ברובן כחדרי מלון, ובשטחים משרדיים וחנויות בקומת הקרקע של המגדלים. שווי החברה במאזני דלק נדל"ן הוא 271 מיליון שקל ומרביתו נובעת מזכויות הבנייה הנוספות במתחם. חברת חוף הכרמל מהווה בטוחה לחוב של 182 מיליון שקל של דלק נדל"ן לבנק לאומי. בסבירות בינונית, אם דלק נדל"ן ובנק לאומי לא יגיעו להסדר, בנק לאומי יעקל את נכסי חברת חוף הכרמל מול סך החובות של החברה לבנק. השווי שבו רשומים שלושת הנכסים האלו במאזני החברה לא שונה באופן מהותי משוויים האמיתי, וייתכן שהשווי נמוך יותר מפני שמרביתו נובעת מקרקעות וזכויות בנייה שעלולות להיפגע מההאטה בתחום.

עיקר הפעילות הבינלאומית של דלק נדל"ן מרוכז באמצעות החבר־הבת בבעלות מלאה דלק בלרון. השווי של דלק בלרון במאזני דלק נדל"ן שלילי - כלומר, שווי ההתחייבויות שלה גבוה משווי הנכסים. הנכס המהותי ביותר בפעילות הבינלאומית היא חברת DGRE שבה מחזיקה דלק נדל"ן ב־85 (הרוב באמצעות דלק בלרון). הנכס המהותי ביותר של DGRE הוא אחזקה ב־59% בפורטפוליו החניונים לינצ'פילד המשכירה חניונים ל־NCP.

השווי של פורטפוליו החניונים לפי הערכת השמאים של דלק נדל"ן עמד בתום 2011 על 748 מיליון ליש"ט, אך חברת פורטפוליו החניונים נושאת חוב של 567 מיליון ליש"ט לקבוצת מלווים ברשות RBS ובלאקסטון ויש לחברה התחייבות נוספת של 197 מיליון ליש"ט בעקבות שתי עסקאות גידור ארוכות טווח (אנו נאחד את שתי העסקאות האלו תחת הכינוי SWAP).

כלומר, השווי חשבונאי הכולל של הנכס המהותי ביותר של DGRE שלילי. שווי זה נובע מההפרש בין הערכת השמאי לפורטפוליו החניונים ובין סך ההתחייבויות למלווים וההתחייבות בגין חוזה ה־SWAP. מצב השוכר הוביל לאי עמידה של החברה בהתניות הפיננסיות מול המלווים, וכעת יש להם את הזכות לעקל את פורטפוליו החניונים. בחודשים האחרונים החברה השוכרת את החניונים, NCP, עברה גם היא הסדר חוב. התוצאות של ההסדר מעורבות, מצד אחד האיתנות הפיננסית של השוכר השתפרה, וערכו של הנכס יכול להעלות. מנגד, חלק מההסדר כלל הפחתה של השכירות אותו NCP משלמת לחברת פורטפוליו החניונים. נכס מהותי נוסף של DGRE הוא 70% במתחם המשרדים בקינגהם והחברה מתכננת להסב אותו למבנה מגורים.

לדלק בלרון עצמה חוב לבנקים של כ־200 מיליון שקל, והתחייבות נוספת בהיקף דומה למס הכנסה (לגביה קיימת מחלוקת עם מס הכנסה). לכן, סך ההתחייבויות של דלק בלרון גבוה מהערך החשבונאי של נכסיה, והיא רשומה בערך שלילי במאזני דלק נדל"ן. בהליך של פירוק מחזיקי האג"ח לא צפויים לקבל דבר מהפעילות הבינלאומית של החברה (התקבולים החיוביים ממימוש ב־DGRE יעברו למחזיקי החוב של דלק בלרון).

בצד ההתחייבויות סולו של דלק נדל"ן יש חוב למוסדות פיננסיים של 436 מיליון שקל (אליו משועבדים כל הנכסים), חוב לקבוצת דלק של 246 מיליון שקל וחוב למחזיקי האג"ח של כ־2.09 מיליארד שקל. ההפרש האדיר בין ההתחייבויות לנכסים מתבטא בהון העצמי השלילי המיוחס לבעלי המניות של 2.4 מיליארד שקל. אם דלק נדל"ן תלך לפירוק, לבנקים ולהפניקס יש קדימות בקבלת החוב יחסית למחזיקי האג"ח, והאחרונים יזכו רק בעודפי ההכנסות מהמכירה של אלעד מגורים ומדננ"מ המוערכת על ידי פרופ' ברנע בכ־155 מיליון שקל. סכום זה יתחלק בין כל הנושים הלא מבוטחים ומחזיקי האג"ח צפויים לקבל כ־6% מהחוב כלפיהם.

השורה התחתונה: ההפרש השלילי העצום בין נכסי דלק נדל"ן לבין התחייבויותיה גורם לכך שגם לאחר יישום ההסדר היא תתקשה לשרת את חובותיה.

הכותב הוא כלכלן בחברת הייטק