יורק כבר מורווחים על השקעה - נקודת ההיפוך: 7 מיליארד שקל

רק בנקודה שבה השווי הנכסי הנקי של אי.די.בי פתוח יגיע ל־7 מיליארד שקל, השקעתו של אדוארדו אלשטיין תהיה עדיפה על זו של קרן יורק

לאחר השלמת מכירת השליטה בכלל תעשיות, לאי.די.בי פתוח עודף התחייבויות פיננסיות של 4.6 מיליארד שקל. שווי השוק הכולל של נכסי החברה, והערך המאזני של הנכסים שאינם סחירים (יחד עם ההערכה של שווי נכסי חיפושי הנפט והגז), עמדו על 3.8 מיליארד שקל (נכון ליום שני). שווי הנכסים אמנם נמוך בכ־717 מיליון שקל מערך ההתחייבויות, אבל הוא מהווה כ־84% מהן. לפיכך, אם החברה תממש את נכסיה לפי ערכים אלו, ההחזר הממוצע למחזיקי החוב צפוי להיות כ־84% מהערך הנקוב של החוב כלפיהם - ובתרחיש זה קרן יורק תזכה בתשואה מדהימה של כ־68% על השקעתה ההתחלתית.

נקודת ההיפוך

מצבה של קרן יורק ישתפר אף יותר אם אי.די.בי פתוח תצליח למכור את השליטה בכלל ביטוח בפרמיה מהותית מעל לשווי השוק של המניה. בנוסף, אי.די.בי פתוח צפויה לקבל פרמיה גם בעת מכירת יתרת האחזקה בכלל תעשיות והאחזקה הישירה שלה במניות כור. שילוב הפרמיות האלו (על מכירת כלל ביטוח, כלל תעשיות וכור) יכול להעלות את שווי נכסי אי.די.בי פיתוח לרמה גבוהה במעט מסך התחייבויות החברה.

מנגד, החישוב של שווי הנכסים במאזני אי.די.בי פתוח הסתמך על אחזקתה בזרוע ההשקעה בנדל"ן בלאס וגאס (IDBG), אי.די.בי תיירות (המחזיקה, בין היתר, בישראייר, אך יש לה חוב מהותי נפרד משל עצמה) ובקרן ההשקעה CVC שמחזיקה בזכויות לתמלוגים עתידיים מחברת הביוטכנולוגיה קיורטק.

הקשיים הנמשכים בנדל"ן בלאס וגאס וההפסדים הנמשכים של אי.די.בי תיירות נותנים אינדיקציה שכבר בשלב הנוכחי השווי של נכסים אלו, מבחינת אי.די.בי פתוח, נמוך מהערך שהיה להם במאזני החברה בסוף 2011. בנוסף, היעדר הנזילות של נכסים אלו יקשה על השגת ערך מהותי עבורם בתרחיש של פירוק של אי.די.בי פתוח. הנכסים הלא סחירים (כולל גם את נכסי הנפט והגז שלא בתוך מודיעין) מהווים כ־20% מערך נכסי אי.די.בי פתוח.

נוחי דנקנר, בעל השליטה באי.די.בי צילום: עמית שעל

נוחי דנקנר, בעל השליטה באי.די.בי צילום: עמית שעל

זינוק בשווי דסק"ש

לשליטה של אי.די.בי פתוח בדסק"ש פוטנציאל ליצירת ערך מהותי לאי.די.בי פתוח מאחר שדסק"ש מהווה אופציה ממונפת על אחזקותיה (סלקום, כור, שופרסל, נכסים ובנין, גיוון ואלרון). שווי השוק הכולל של אחזקותיה של דסק"ש עמד ביום שני האחרון על כ־5.4 מיליארד שקל, אך לחברה עודף התחייבויות פיננסיות של 4.72 מיליארד שקל, ולכן השווי הנכסי הנקי של החברה עומד על כ־670 מיליון שקל. במינוף הנוכחי כל שינוי קל בערך נכסי דסק"ש יוצר שינוי מהותי בשווי הנכסי הנקי של החברה, ואם היא תצליח למכור את סלקום או שופרסל בפרמיה מהותית מעל שווי השוק שלהן, תיווצר לה הצפת ערך מהותית. מאז נקודת השפל שרשמה אי.די.בי פתוח בסוף יולי, עלה שווי נכסי החברה בכ־1.09 מיליארד שקל.

אף שערך נכסי אי.די.בי פתוח שווה כעת כ־84% משווי עודף ההתחייבויות הפיננסיות שלה, וביום שני נסחרו האג"ח שלה לפי מחיר השווה ל־50.5% מערך הפארי שלהן (לאחר זינוק חד במחירן, שנבע מפרסום המהלך של קרן יורק ומהתאוששות בשווי השוק של חלק מאחזקות הקבוצה), השקעה באג"ח אלו מגלמת סיכון רב. לאי.די.בי פתוח חוב לבנקים ולמוסדות פיננסיים נוספים של יותר מ־2 מיליארד שקל.

אמנם לחוב הבנקאי אין קדימות יחסית לחוב כלפי מחזיקי האג"ח, אך לחלקו הקטן יש ביטחונות, ובאמצעות ההתניות הפיננסיות של החוב סביר להניח שהבנקים ינסו לקבל חלק גדול יותר מחלקם היחסי בחובות החברה על חשבון חלקם היחסי של מחזיקי האג"ח אם מצב החברה יחמיר. כמו כן, כל עוד אין לחברה אזהרת "עסק חי", ההשפעה של מחזיקי האג"ח על פעילות החברה מועטה. לעתים חברות נוטות לנסות להימנע מכניסה להסדר חוב בכל מחיר, אולם מהלך שכזה יכול לפגוע במחזיקי האג"ח מפני שהוא יקטין את חלקם העתידי בנכסי החברה, אם גם לאחר מאמצים אלו היא תיכנס להסדר חוב.

לקרן יורק, כמו ליתר מחזיקי האג"ח, יש מטרה להקטין את המינוף של אי.די.בי פתוח על ידי מימושים מהותיים, שיבטיחו שגם אם החברה לא תעמוד בכל התחייבויותיה, עדיין מחזיקי האג"ח יזכו לנתח מהותי מהערך הנקוב של האג"ח. מנגד, כדי שאי.די.בי אחזקות תעמוד בכל התחייבויותיה, היא צריכה לא רק שאי.די.בי פתוח תצליח להחזיר את חובותיה, אלא גם שהערך של אי.די.בי פתוח יהיה גבוה מערך החוב הפיננסי נטו של אי.די.בי אחזקות.

לאי.די.בי אחזקות עודף התחייבויות פיננסיות של כ־1.8 מיליארד שקל, והנכס היחיד שבידיה הוא כל מניות אי.די.בי פתוח. מימוש מהיר של נכסי אי.די.בי פתוח - גם אם ייעשה מעל לשווי השוק הנוכחי שלהם - לא צפוי להעלות את השווי של נכסי אי.די.בי פתוח הרבה מעבר לערך התחייבויות החברה, וישאיר את אי.די.בי פתוח עם הרבה פחות כלים להצפת ערך עתידית שתוכל להציל גם את אי.די.בי אחזקות. לכן הצרות של אי.די.בי אחזקות עלולות למנוע מאי.די.בי פתוח מימוש מהיר של נכסים.

ג'רמי בלנק, מנהל קרן יורק צילום: סיוון פארג'

ג'רמי בלנק, מנהל קרן יורק צילום: סיוון פארג' תלות בשווי העתידי

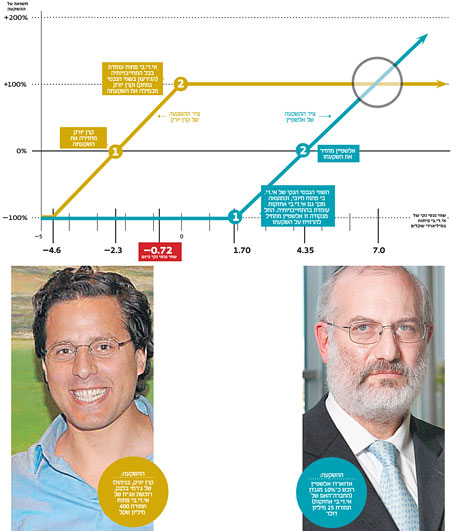

השוואה מעניינת היא בין ההשקעה של קרן יורק לבין השקעתו של אלשטיין בגנדן (המחזיקה באי.די.בי אחזקות). קרן יורק השקיעה כ־100 מיליון דולר באג"ח של אי.די.בי, והשווי העתידי של ההשקעה תלוי בשווי העתידי של אי.די.בי פתוח.

אם השווי של אי.די.בי פתוח יהיה חיובי, והיא תעמוד בכל התחייבויותיה, קרן יורק תכפיל את השקעתה. אם שווי נכסי אי.די.בי פתוח יהיה נמוך מערך התחייבויותיה, התשואה של יורק תהיה תלויה ביחס בין ערך הנכסים וההתחייבויות.

בתרחיש שבו אלשטיין יממש את האופציה להשקעה נוספת של 75 מיליון דולר בגנדן, גם השקעתו תסתכם ב־100 מיליון דולר, והוא יחזיק בכ־31% מגנדן. הזרמת הכסף לגנדן צפויה להקטין מאוד את החוב הבנקאי של גנדן לבנקים (שהיקפו לא ידוע) ולאפשר הזרמה של כ־100 מיליון שקל לאי.די.בי אחזקות. לכן, באופן מעשי יחזיק אלשטיין בזכויות השוות לכ־15% מהון המניות של אי.די.בי אחזקות.

כדי שהשקעה זו תניב ערך, יש צורך שהשווי של אי.די.בי פתוח יהיה גבוה מהחוב הפיננסי של אי.די.בי אחזקות. לכן, אם אלשטיין יממש את האופציה להשקעה נוספת, הוא רוכש אופציה הרחק מחוץ לכסף על נכסי אי.די.בי פתוח במחיר גבוה. בניגוד להשקעה של קרן יורק, הרווח האפשרי לאלשטיין אינו מוגבל, אבל הסיכוי שהוא יושג נמוך. למעשה, כדי שהשקעתו של אלשטיין תהיה עדיפה על זו של קרן יורק, השווי הנכסי הנקי של אי.די.בי פתוח צריך להאמיר ל־7 מיליארד שקל, כאשר כיום הוא עדיין שלילי.

השוני בין ההשקעות מהותי. אלשטיין מבצע רכישה לזמן ארוך, ואם אי.די.בי אחזקות תצליח לעבור את המשבר, הוא צפוי לזכות גם בפרמיית שליטה מהותית. אך כשאנחנו מבצעים בחינה יבשה של אלטרנטיבות ההשקעה בקבוצת אי.די.בי, לדעתנו יחס הסיכוי־סיכון עדיף בהרבה ברכישת אג"ח של אי.די.בי פתוח, לעומת רכישת מניות של אי.די.בי אחזקות.

הכותב הוא כלכלן בחברת הייטק