כל הקשיים שמרחיקים את משקיעי מודיעין מהכסף

קופתה המידלדלת של מודיעין תחייב אותה לגייס הון כדי לממן קידוחים נוספים

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

בתום הרבעון הראשון של השנה היו בידי מודיעין מזומנים ושווי מזומנים בהיקף של כ־90 מיליון דולר. מאז היא לקחה חלק בהוצאות שנבעו מקידוח שמשון ומקידוחי מירה ושרה. לאחר השלמת קידוח שרה, היקף המזומנים של מודיעין צפוי לרדת לכ־20 מיליון דולר. הידלדלות המזומנים תדרוש ממודיעין לבצע גיוס הון נוסף כדי להמשיך את פעילותה. מצבה של מודיעין יהיה תלוי מאוד בתוצאות קידוח שרה, מאחר שאכזבה נוספת צפויה להוביל לפגיעה קשה במחיר יחידות ההשתתפות ולקושי מהותי בגיוס הון נוסף להמשך הפעילות מבלי לדלל מאוד את מחזיקי המניות הנוכחיים.

נקודה חשובה היא שההתניות הפיננסיות של אי.די.בי פתוח כלפי הבנקים עלולות להגביל אותה בהשתתפות בגיוס ההון הצפוי של מודיעין יה"ש, וכתוצאה מכך לגרום לדילול חלקה בחברה (17%). עם זאת, לדילול זה לא צפויה להיות השפעה מהותית על שווי נכסי הנפט והגז של אי.די.בי, שכן מרביתו נובעת מחלקה בשותף הכללי של מודיעין (הזכאי לתמלוג־על מהשותפות ולתשלום תלוי הוצאות), מ־1.4% מתמלוגי־העל שינבעו מרישיונות שרה ומירה ומאחזקה ישירה של כ־5.6% ברישיונות אלו.

מצבה של הכשרה אנרגיה (בעלת האחזקה המהותיות ברישיונות שרה ומירה) צפוי להיות אף בעייתי יותר משל מודיעין, משום שקופת המזומנים שלה תהיה מצומצמת מאוד לאחר השלמת קידוח שרה, וגם חברה זו צפויה לגייס הון נוסף לאחר השלמת הקידוח, כאשר אין ברשותה אחזקה מהותית ברישיונות נוספים מלבד שרה ומירה.

בעיית התמלוגים

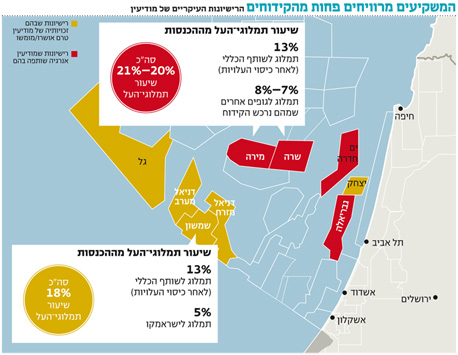

מודיעין מהווה דוגמה המבהירה את אחת הבעיות המרכזיות בסקטור חיפושי הגז. השותף הכללי של השותפות זכאי הן לתמלוג־על של 6% מהכנסות מכירת הגז עד להשלמת כיסוי ההוצאות והן ל־13% לאחר מכן. בנוסף הוא זכאי לתשלום נוסף של 7.5% מעלות חלקה של מודיעין בקידוחים. היקף זה של תמלוגי־על גבוה מהממוצע בענף. מאחר שחלק מהותי מהרישיונות נרכש מגורמים אחרים, לעתים קרובות נדרשת החברה לשלם גם תמלוגי־על לאותם גורמים, וכך מודיעין (וגם יתר השותפות ברישיונות שרה ומירה) צפויה לשלם תמלוג־על של כ־10.5% נוספים על הגז והנפט שיימכרו מרישיונות שרה ומירה.

מודיעין רכשה בעצמה חלק קטן מהזכויות לתמלוג־העל, אך עדיין, לאחר כיסוי עלויות, מחזיקי יחידות ההשתתפות של מודיעין צפויים לשלם על הגז שיימכר מרישיונות אלו תמלוג־על של כ־20% לשותף הכללי ולגורמים נוספים (התשלום נטו - תשלומי תמלוגי־העל פחות התקבולים), ועוד כ־12.5% תמלוג־על למדינה. תשלום היתר על ההוצאות, והחיתוך המהותי בהכנסות הצפויות (אם אכן יימצא גז), מעלים את השאלה לגבי הכדאיות מבחינת מחזיקי היה"ש של ההשתתפות בקידוחים.

בעיה זו בולטת ברישיון שמשון והיתר דניאל. מודיעין רכשה מישראמקו כ־10% מהזכויות ברישיון, תמורת התחייבות לתשלום של 12.5% (50% מעל חלקה היחסי של מודיעין) מהוצאות הקידוח הראשון (25% מעל חלקה היחסי של מודיעין ברישיון). אם הקידוח הראשון לא יתברר כתגלית, תשלום היתר כולל רק את הוצאות הקידוח והוא לא חל על עלויות מבחני ההפקה. בנוסף מודיעין תשלם לישראמקו תמלוג־על של 5% מחלקה בהכנסות העתידיות בגין רישיון זה.

הסיבה לעלות הגבוהה היא שמודיעין נכנסה לרישיון זה בשלב מאוחר, ושההסכם כלל גם אופציה לרכישה של חלק מהיתר דניאל. אך בתנאים אלו הכדאיות של מודיעין בהשתתפות בקידוח היתה גבולית, ולאור כמות הגז הנמוכה יחסית שנמצאה, ספק אם ההשתתפות בקידוח בתנאים אלו היטיבה עם מצבם של משקיעי יחידות ההשתתפות של מודיעין. כדאיות בניית התשתית לחיבור רישיון שמשון לים תטיס תלויה בעלות של פרויקט זה, וללא תגליות גז נוספות באותו אזור (רישיון דניאל או רישיונות נטע ורועי) הרווחיות הצפויה מחיבור רישיון שמשון לחוף הישראלי נמוכה.

רכישת 15% מהזכויות בהיתר דניאל מישראמקו, הכוללת גם היא תשלום של 2.5%–5% מסך עלויות הקידוח הראשון (16.7% עד 33.3% יותר מחלקה היחסי של מודיעין ברישיון), ותשלום תמלוג־על של 5%, עלולים ליצור מצב דומה שבו עודף העלות המהותי הופך את ההשתתפות בקידוח ללא כדאי למחזיקי יחידות ההשתתפות של מודיעין (אך כדאי לשותף הכללי במודיעין). בעסקאות אלו מודיעין השיגה נתח בתחום רישיונות שלו מאפיינים גיאולוגיים שונים מאלו שהתקבלו בחולות תמר או בים תטיס, אך נתח זה מושג בעלות גבוהה הפוגעת בכדאיות הפעילות בתחום זה.

המצב של רישיון שרה, בהינתן ותימצא בו כמות מהותית של גז, עדיף מזה של שמשון. בתרחיש הסביר של הובלת הגז מלווייתן לחוף דרך נקודת קליטה צפונית, הצינור יעבור בסמוך יחסית לרישיון שרה, והעלות של חיבור רישיון שרה לישראל תהיה נמוכה יותר. הסקרים הסיסמיים הקנו הסתברות של 54% למציאת 22.4 BCM גז בשכבה שתיבחן בקידוח הנוכחי ברישיון שרה. תוצאת הקידוח תהיה מהותית מבחינת הערך שלפיה יוכלו מודיעין והכשרה אנרגיה לגייס הון נוסף. חדשות מהותיות נוספות ממודיעין יהיו ההצלחה במציאת שותפים לרישיונות גבריאלה וים חדרה, בעיקר אם הם יביאו ידע נוסף בתחום קידוחי הנפט ואם ההסכם יכלול כיסוי של חלק מהותי מההוצאות של מודיעין בקידוחים אלו.

קידוח גז

קידוח גז

כדאיות גבולית

בעת גיוס ההון ראוי שהמשקיעים המוסדיים ידרשו הפחתה מהותית של תמלוג־העל כתנאי להשתתפות בגיוס מפני שהם פוגעים בצורה חדה בכדאיות ההשקעה במניות הנפט והגז, בעיקר באלו שעדיין לא השיגו תגליות משמעותיות. כמו כן משקיעי יחידות ההשתתפות צריכים לבחון היטב כל הסכם רכישה של חלק ברישיונות קיימים, כאשר עודף העלות שהם לוקחים על עצמם בקידוח, לצד ההתחייבות לתמלוג־על מהותית לרוכשת, עלולים ליצור מצב של כדאיות גבולית להשתתפות בקידוח.

לסיום, מילה לקראת עדכון המדדים הקרוב. מודיעין והכשרה אנרגיה מצויות כעת בשני המקומות האחרונים במדד ת"א־100 במונחי שווי שוק, ואם לא תחול עלייה חדה בערכן עד לסוף נובמבר, הן צפויות לצאת באמצע דצמבר ממדדי ת"א־75

ות"א־100 (הדירוגים של מודיעין ושל הכשרה אנרגיה מבין המניות שעומדות בתנאי מאגר המניות הם 122 ו־155 בהתאמה. אם מקומן עד סוף נובמבר יהיה נמוך או שווה ל־115, הן ייצאו ממדד ת"א־100).

גם כלכלית ירושלים עלולה לאבד את מקומה במדדים, שכן שיעור אחזקות הציבור במניה נמוך מ־20% (המניה תישאר במדדים רק אם תפיץ מניות). בדומה, גם קרסו ואלון רבוע כחול עלולות להיפלט מהמדדים, מפני שהן לא עומדות בתנאי המסחר שבו (שווי השוק של חברות ששיעור אחזקות הציבור בהן נמוך מ־25% צריך להיות יותר מ־750 מיליון שקל). בחודש מאי, אלון רבוע כחול נמצאה במצב דומה והפיצה מניות כדי להישאר במדדים. קיימת סבירות שהחברה תבצע מהלך זה שוב בנובמבר.

הכותב הוא כלכלן בחברת הייטק