עמוד ענן

אזעקת האמת של המשק הישראלי בדרך: ההשלכות הכלכליות של מבצע עמוד ענן

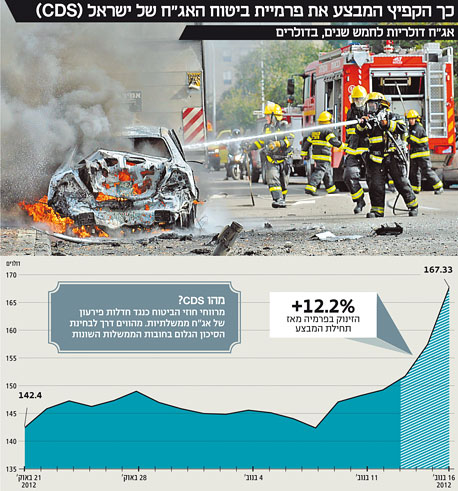

המבצע ברצועת עזה נכנס רק ליומו החמישי, אבל השלכותיו העתידיות על המשק כבר נראות באופק. מאז יום רביעי זינקה פרמיית הסיכון על אג"ח ישראליות ב־12%, וגם דירוג האשראי עלול להתערער

מבצע עמוד ענן נכנס הבוקר ליומו החמישי, וכבר כעת, כשעוד לא ברור כיצד ומתי הוא יסתיים, שאלת השפעתו על המשק הישראלי כבר עולה. ככל הנראה, סיום אפשרי של המבצע בימים הקרובים יגרור רק פגיעה קטנה במשק, במיוחד לאור העובדה שחלק ניכר מעלויותיה הכספיות של מערכת כיפת ברזל ממומן מכספי הסיוע האמריקאי. לעומת זאת, התמשכות המבצע מעבר למתוכנן וגלישתו לפרק זמן ארוך יותר ישפיעו על המשק באופנים שונים. עם זאת, כבר עתה ניכרת השפעה אחת כשפרמיית הביטוח על יכולת החזר החוב של ישראל באיגרות חוב דולריות (CDS) זינקה מאז היציאה למבצע ב־12.2%.

- כיצד תגיב הבורסה בת"א להסלמה בדרום?

- "תנאי חמאס להפסקת אש: סוף למצור ולחיסולים"

- חמאס הפתיע: ירה לראשונה רקטה לירושלים, אין נפגעים

למעשה, בתוך עשרה ימים זינקה הפרמיה הזו ב־17%. כך, בעוד שבסוף השבוע שעבר עמדה הפרמיה לאיגרות חוב דולריות של ישראל לחמש שנים על 142.4 דולר, הרי שנכון לסוף השבוע האחרון, פרמיה זו כבר עומדת על 167.33 דולר.

מרווחי חוזי הביטוח כנגד חדלות פירעון של אג"ח ממשלתיות - CDS - מהווים דרך לבחינת הסיכון הגלום בחובות הממשלות השונות. ככל שהמרווח גדול יותר, גדולה יותר גם פרמיית הביטוח שנדרשים המשקיעים לשלם כדי להבטיח את התמורה העתידית של האג"ח שבידיהם. בכל מקרה, הזינוק בפרמיה לא מהווה איום ממשי על עלות גיוסי ההון העתידיים של הממשלה.

אלא שלא בטוח שהזינוק בפרמיית הביטוח על אג"ח של ממשלת ישראל יהיה ההשפעה היחידה על המשק. אם יתארך המבצע, קיים חשש שדירוג האשראי של ישראל יינזק.

רק לפני חודש אשררה חברת דירוג האשראי הגדולה בעולם S&P את דירוג האשראי של ישראל לטווח ארוך במטבע חוץ ברמה של +A, עם תחזית דירוג "יציב". הסיבה לאשרור הדירוג שלושה שבועות בלבד לאחר האשרור הקודם היתה ההחלטה להקדים את הבחירות לכנסת. אנשי S&P העריכו שכל ממשלה שתוקם לאחר הבחירות תמשיך ליישם מדיניות תקציבית זהירה. בתחום הביטחוני, לעומת זאת, היתה חברת הדירוג הבינלאומית הרבה פחות בטוחה בנוגע לעתיד וציינה בהודעתה, כי "החרפה ניכרת במצבה הביטחוני של ישראל עלולה ליצור לחץ להורדת הדירוג".

מבצע עמוד ענן. תקיפה בעזה צילום: איי פי

מבצע עמוד ענן. תקיפה בעזה צילום: איי פי

למרות זאת, לא בטוח שעל ישראל לחשוש יתר על המידה מהורדת דירוג שכזו. דירוג האשראי אמנם אמור להשפיע על גובה הריבית שהמדינה נדרשת לשלם עבור גיוסי הכספים שהיא מבצעת בשוקי ההון הבינלאומיים, אך כיום יש לשוקי ההון הבינלאומיים דרכים משלהם להעריך את חוסנו של המשק הישראלי. המשקיעים בעולם כבר ממש לא מסתמכים רק על הציונים שמעניקות לנו חברות הדירוג, וההוכחה לכך היא העובדה שבמהלך המשבר האחרון גייסה ישראל כספים בעלויות נמוכות מאלה שנדרשו לשלם מדינות אחרות עם דירוג אשראי זהה, או אף גבוה יותר.

בנוסף, צריך לזכור כי האפשרות לעלייה בעלויות גיוסי ההון של הממשלה במקרה של הורדת הדירוג תחול רק על הנפקות עתידיות בחו"ל. ממשלת ישראל ממעטת להנפיק אג"ח בחו"ל, ובשנים האחרונות הנפיקה בשוקי ההון הבינלאומיים רק כ־1.5 מיליארד דולר בשנה בממוצע, לעומת חוב ממשלתי כולל של יותר מ־600 מיליארד שקל. כמעט כל מחזורי החוב של הממשלה נמצאים בשוק ההון בארץ, והם אינם מושפעים מדירוגי האשראי של סוכנויות הדירוג הבינלאומיות.

לקחי לבנון השנייה

אז מהיכן בכל זאת תגיע המכה הכואבת למשק? דרישות התשלום האמיתיות שיידרש המשק הישראלי לשלם אם הלחימה בעזה תסתבך, או תימשך תקופה ארוכה יחסית, יהיו בתחום הפעילות הריאלית. כאן מדובר בשורה ארוכה של עלויות כספיות - ישירות ועקיפות. כמו בכל מלחמה של ממש בעבר, גם למבצע הנוכחי בעזה צפויה להיות במקרה כזה השפעה שלילית על הפעילות הכלכלית במשק, והיקפה המדויק ייקבע בהתאם לאופיו של העימות הצבאי ומשך הזמן שלו.

אם רוצים לנסות להבין כבר עכשיו את המשמעויות הכלכליות של פעולה צבאית ממושכת יותר ממבצע עופרת יצוקה אך קטנה יותר ממלחמה כוללת - אפשר לשוב אל ימי מלחמת לבנון השנייה בקיץ 2006. במבט ראשון נראה היה אז כאילו המשק הישראלי צלח את אותה מלחמה כמעט ללא פגע. אמנם ברבעון השלישי של 2006 נקטעה הצמיחה הרצופה שנרשמה ב־12 הרבעונים הקודמים והמשק עבר לצמיחה שלילית של 0.8% במונחים שנתיים - אבל כבר ברבעון שלאחר מכן התאושש המשק מהמשבר, חזר לפעילות מואצת ורשם בסופו של דבר צמיחה שנתית של יותר מ־8%.

צילום: איי אף פי

צילום: איי אף פי

עם זאת, הנתונים הרשמיים שנאספו ופורסמו מאוחר יותר הצביעו כבר על מחיר כלכלי לא פשוט שגבתה המלחמה בלבנון. על פי חישובי בנק ישראל, הנזקים הישירים של המלחמה הסתכמו בכ־8.1 מיליארד שקל, מהם כ־7.4 מיליארד שקל למימון עלותה הישירה של הלחימה. בנוסף לכך, הפגיעה בפעילות המשק גרמה לאובדן של כ־0.5% מהתוצר, שהיה שווה אז לכ־3.5 מיליארד שקל נוספים.

המצב בעולם משפיע

הערכות של גופים כלכליים נוספים הראו אז שהשלם במקרה זה קטן מסכום חלקיו. התאחדות התעשיינים העריכה את נזקי המלחמה למפעלי התעשייה ב־4.6 מיליארד שקל, בעוד שאיגוד לשכות המסחר חישב הפסד פדיון מצטבר של קרוב ל־6 מיליארד שקל. כמו כן, משרד החקלאות העריך את הנזקים לחקלאים ב־300 מיליון שקל נוספים. כל זאת, צריך לזכור, בעקבות אירוע צבאי שהוגבל לאזור הצפון, האחראי רק לכ־20% מהתוצר במשק, ונמשך 34 יום.

פגיעתה המוגבלת יחסית של מלחמת לבנון השנייה בפעילות הכלכלית מוסברת גם במצב הטוב יחסית שבו נמצא המשק הישראלי ערב אותה מלחמה. הפעילות הכלכלית היתה אז בתקופת שיא, שבאה לידי ביטוי בעודף גדול בהכנסות הממשלה ממסים, בעודף גדול בחשבון השוטף של מאזן התשלומים, וכן במדיניות כלכלית שעמדה ביעדיה במשך כמה שנים רצופות. כל זה לא כל כך תקף כיום. הצמיחה ב־12 החודשים האחרונים נמוכה משמעותית מזו שנרשמה ב־12 החודשים הקודמים, מאזן התשלומים עבר השנה מעודף לגירעון, וגביית המסים מפגרת כבר חודשים ארוכים אחרי היעדים שנקבעו לה בספר התקציב.

לכל זאת יש להוסיף גם את ההתרחשויות הצפויות מעבר לזירה המקומית, וזה כבר מוביל את המשק למחוזות מפחידים במיוחד. התמשכות הלחימה בעזה, לצד מעורבות כזו או אחרת של מדינות נוספות בעימות, עלולה לגרום לעלייה ניכרת במחיר הנפט הגולמי. בסרט הזה, לא נעים להיזכר, כבר היינו. שילוב של מלחמה מקומית עם זינוק במחירי הדלק בעולם עלול להוביל לחזרה אל "העשור האבוד", שהיכה במשק הישראלי החל מאמצע שנות השבעים של המאה הקודמת. גם אז היה זה שילוב קטלני בין מלחמה למשבר דלק עולמי שהוביל לשפל גדול.

תופעות הלוואי של אותו עשור אבוד היו צמיחה אפסית לנפש ולצדה ירידה חדה בהכנסות המדינה ממסים. כתוצאה מכך נאלצה המדינה להטיל מסים נוספים ולהגדיל מאוד את החוב שלה באמצעות הנפקה מוגברת של אג"ח.

בתסריט קשה שבו המבצע בעזה מתארך ומסתבך וגורם למשבר כלכלי, עלולה בועת הנדל"ן המקומית להתפוצץ בקול גדול ולגרור את המשק כולו למחוזות שבהם לא היינו כבר שנים רבות. עם זאת, הדרך אל השפל הזה עוד נראית רחוקה למדי.