שביל הצמיחה של מלאנוקס מתפתל

הצמיחה המהירה של חברת השבבים הישראלית ב־2012 התחלפה בתחזית קודרת, שלפיה היא תעבור להפסד ברבעון הראשון של 2013. האם מדובר בחולשה זמנית שנובעת מגורמים מחזוריים בפעילות החברה או בתנאי שוק חדשים שימשיכו להבריח את המשקיעים מהמניה?

הירידה במכירות של מלאנוקס ברבעון הרביעי של 2012 והצפי לירידה חדה נוספת במכירות הרבעון הראשון של השנה מספקים את התשובה לסוגיה שהעלינו לפני כחצי שנה, שלפיה חלק מהותי מתוצאות השיא של מלאנקוס ברבעון השני נבע מגורמים מחזוריים.

שני הגורמים המחזוריים שהשפיעו על תוצאות שנת 2012 של מלאנוקס היו החדרה מסיבית של הדור החדש של מוצרי האינפינבד, הפועל במהירות 56 ג'יגה־ביט במהלך השנה, והשקת פלטפורמת השרתים החדשה של אינטל, רומלי (Romley), שעודדה לקוחות רבים לשדרג את מערכות המחשוב, ובאותה עת גם את התשתית של מלאנוקס.

אייל וולדמן, מנכ"ל מלאנוקס. תנאי שוק חדשים? צילום: אוראל כהן

אייל וולדמן, מנכ"ל מלאנוקס. תנאי שוק חדשים? צילום: אוראל כהן

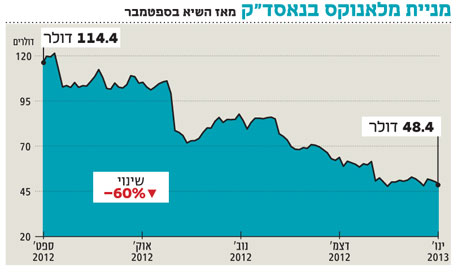

תשובה זו מגיעה באיחור רב מבחינת המשקיעים, כאשר מניית מלאנוקס צללה משיא של כ־120 דולר בתחילת ספטמבר לשפל של 50 דולר.מרבית האנליסטים המסקרים את מניית מלאנוקס צפו שמה שהיה הוא שיהיה והתאימו את תחזיותיהם לשיפור בתוצאות שהציגה מלאנוקס בכל רבעון, תוך הנחה שמגמת השיפור תימשך. כעת אותם אנליסטים חותכים את מחירי היעד של המניה לאחר שתחזיותיהם היו רחוקות מלהתממש.

לפיכך, השאלה המתבקשת כעת היא האם הירידה הצפויה בתוצאות הרבעון הראשון נובעת מגורמים מחזוריים, או שהיא מלמדת על תנאי שוק חדשים.

מלאנוקס מתמחה בפיתוח ושיווק מוצרי תקשורת המבוססים על מוליכים למחצה המותקנים במרכזי התקשורת של ארגונים גדולים במטרה ליעל את יכולת האחסון והעברת הנתונים. השווקים המרכזיים של מלאנוקס הם תחום מחשבי־העל, תחומי מחשוב הענן וה־WEB2 (הרשתות החברתיות) ושירותים לתחום המסחר הפיננסי המהיר. הטכנולוגיה המובילה של מלאנוקס, האינפיניבנד, מאפשרת יצירת קישוריות בין מעבדים במהירות ויעילות ותוך השגת חיסכון אנרגטי רב. מלאנוקס היא החלוצה בטכנולוגיה זו, ונתח השוק שלה בתחום זה עומד על מעל ל־90%.

בתחילת ינואר מלאנוקס דיווחה על אזהרת הכנסות לרבעון הרביעי. האזהרה נבעה משילוב של ירידה בביקושים, סביבה מאקרו־כלכלית מאתגרת, ופגיעה בהכנסות כתוצאה מפגם בכבלים המהווים חלק מהחבילה של האינפיניבנד במהירות 56 ג'יגה־ביט. לפי הערכות החברה, פגם זה הוביל לעיכוב במכירות הרבעון הרביעי בהיקף של כ־20 מיליון דולר. הבעיה באותם כבלים נפתרה, וכנראה שמלאנוקס תזכה במרבית אותן מכירות ברבעונים הקרובים.

התוצאות שמלאנוקס פרסמה בפועל עמדו בקנה אחד עם התחזית המעודכנת. מכירות הרבעון הרביעי הסתכמו ב־122.1 מיליון דולר והיו נמוכות ב־34.4 מיליון דולר לעומת מכירות השיא של הרבעון השלישי. יותר ממחצית מהירידה מוסברת בגלל אותו פגם טכני.

מלאנוקס מדווחת את תוצאותיה לפי כללי החשבונאות ומוסיפה נתוני פרופורמה שמבארים את הצורה שבה היא רואה את הרווח הכלכלי הנובע מפעולתה. ההפרש בין שני סוגי הדיווח אצל מלאנוקס מורכב בעיקרו מהוצאות על תשלומים מבוססי מניות, שמלאנוקס לא מכירה בהן כהוצאה בדו"חות הפרופורמה, ומהוצאות חשבונאיות הנובעות מרכישת וולטייר. בעוד שאת ההפחתות בגין רכישת וולטייר אנחנו מקבלים כהוצאה חשבונאית בלבד, את התשלומים מבוססי המניות אנו רואים כחלק בלתי נפרד מהשכר שמקבלים העובדים ורושמים אותן כהוצאה. אמנם השפעת האופציות על תזרים המזומנים של החברה היא חיובית (נובעת מקבלת מחיר המימוש בעת המרתן למניות), אבל מבחינת המשקיעים אופציות אלו יוצרות דילול שהם צריכים להביא בחשבון. לכן הדו"חות שאותם אנו מציגים מהווים את דו"חות הפרופורמה ללא נטרול התשלומים מבוססי המניות.

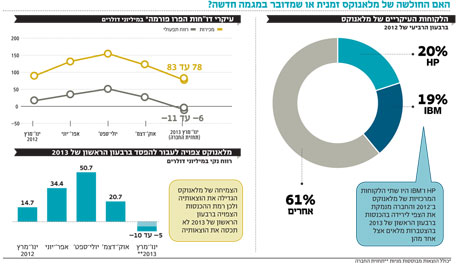

השורה התחתונה של דו"חות הרבעון הרביעי עמדה על רווח נקי של 20.7 מיליון דולר. עם זאת, ברבעון זה רשמה החברה הוצאות מס גבוהות יחסית של כ־21% מהרווח לפני מס לעומת מס ממוצע של כ־6% שהחברה משלמת. העלייה במסים נבעה מהתאמה חשבונאית של נכס מס. ללא הוצאת מס חד־פעמית זו, הרווח הנקי של מלאנוקס ברבעון הרביעי היה עומד על כ־24.8 מיליון דולר – פחות ממחצית מרווחי השיא של החברה ברבעון השלישי - 50.7 מיליון דולר.

הוצאות התפעול יעלו

הסיפור של דו"חות מלאנוקס הוא הצפי של החברה לרבעון הראשון של השנה. בשיחת הוועידה הציגה מלאנוקס צפי להכנסות של 78– 83 מיליון דולר. החברה צופה שיעור רווח תפעולי של כ־67%–68% מההכנסות, כשהירידה בשיעור הרווח הגולמי יחסית לרבעונים הקודמים נובעת משילוב של שינוי בתמהיל המוצרים הצפוי להימכר והוצאות קבועות שאינן תלויות בהיקף הייצור.

הרווח הגולמי הצפוי למלאנוקס יעמוד על 52–56 מיליון דולר. ההוצאות התפעוליות של מלאנוקס צפויות לעלות ב־7%–9% ברבעון הראשון יחסית לרביעי (העלייה לא חלה על רכיב התשלומים מבוססי המניות שהיוו 9.5 מיליון דולר מתוך הוצאות אלו). לכן ההוצאות התפעוליות צפויות לעמוד על 62.2–63.2 מיליון דולר ולהעביר את מלאנוקס להפסד תפעולי. העלייה בהוצאות הרבעון הראשון לעומת הרביעי ינבעו בעיקר מרכיב שלב ה־tape-out בהליך הפיתוח הכולל הוצאה חד־פעמית מהותית - רכיב המופיע בממוצע פעמיים בשנה ויוצר שונות בהוצאות בין הרבעונים. בשורה התחתונה מלאנוקס צפויה לרשום ברבעון הראשון הפסד של כ־5–10 מיליון דולר.

דו"חות הפרופורמה של מלאנוקס צפויים שלא להכיר בתשלום מבוסס מניות בהיקף של כ־10 מיליון דולר, ולכן הם צפויים להציג ברבעון זה רווח פרופורמה של אפס עד 5 מיליון דולר. עם זאת, כאמור, אנחנו לא מקבלים את הפרשנות הזו של מלאנוקס (ושל חברות טכנולוגיה נוספות). ההכנסות הצפויות של מלאנוקס ברבעון הראשון גבוהות מההכנסות שהיו לחברה ברבעון הרביעי של 2011 ונמוכות רק במעט מההכנסות ברבעון הראשון של 2012. בשני רבעונים אלו הציגה מלאנוקס רווח נקי של 7 ו־14.8 מיליון דולר (בהתאמה). עם זאת, בעקבות ההתרחבות הרבה של מלאנוקס, ההוצאות של החברה גדלו בשיעור ניכר בשנה החולפת, ולכן רמה זו של הכנסות כבר לא מכסה את הוצאות החברה.

מלאנוקס מנמקת את הירידה החדה בצפי ההכנסות ברבעון הראשון בהצטברות מלאים בהיקף של כ־30 מיליון דולר אצל אחד הלקוחות הגדולים של החברה ובצפי לירידה חדה בהזמנות מאותו לקוח עד לצמצום המלאי. המכירות של מלאנוקס נעשות בעיקר לחמש יצרניות השרתים הגדולות בעולם (HP, IBM, Dell, Oracle, Fujitsu), ובנוסף מוכרת החברה את המוצרים ליצרניות מערכי אחסון ותקשורת של מחשבים. יצרניות השרתים מטמיעות את מוצרי מלאנוקס בשרתים שלהן, ומוכרות אותם ללקוחות הסופיים. שני הלקוחות העיקריים השנה היו HP ו־IBM. מלאנוקס לא מפרטת אצל מי מהשניים הצטבר המלאי, אך נדע זאת עם פרסום דו"חות הרבעון הראשון לפי ההיעלמות הצפויה של לקוח זה מרשימת הלקוחות שחלקם במכירות מלאנוקס גבוה מ־10%.

הצפי לירידה בהכנסות ברבעון הראשון מעלה מחדש את השאלה האם הירידה נובעת ממחזוריות או שיש כאן מגמה שלילית שתימשך. בניגוד לנוהל של החברה שלא לספק תחזית של יותר מרבעון אחד קדימה, במלאנוקס העריכו עלייה הדרגתית בהכנסות במהלך 2013 יחסית לתוצאות הצפויות ברבעון הראשון – אבל נמנעו מלהעריך בכמה המכירות צפויות לעלות.

החברה אף הדגישה את צבירת המלאים אצל הלקוח כגורם המרכזי לצפי המכירות הנמוך. צבירת מלאים זו מהווה למעשה הקדמת מכירות משני הרבעונים הראשונים של 2013 לשני הרבעונים האחרונים של 2012. לכן, מכירות מלאנוקס יהיו נמוכות מהביקושים של הצרכנים הסופיים שיקבלו את ההפרש מאותו מלאי.

גורם נוסף המשפיע על מכירות הרבעון הראשון הוא עונתיות הכוללת רבעון רביעי חזק יחסית ורבעון ראשון חלש יותר. מנגד, מכירות הרבעון הראשון צפויות לכלול חלק מהותי מאותן מכירות שנדחו מהרבעון הרביעי של 2012 בעקבות הבעיה בכבלים. סימן השאלה הגדול הוא האם עיקר הירידה הצפויה ברבעון הראשון נובע מגורמים נקודתיים או שהירידה סימן להתייצבות בביקוש לקישוריות האינפיניבנד ברמה הנמוכה בהרבה מזו שנבעה מהמחזור החיובי של אמצע 2012.

שני גורמים הצפויים לתמוך במכירות של מלאנוקס בחצי השני של השנה הם ירידה צפויה ברמות המלאים שהצטברו, והשקה צפויה של מעבד חדש של אינטל מסוג Ivy Bridge במחצית השנייה של השנה, השקה הצפויה ליצור עלייה בהכנסות - אם כי לא בהיקף שהובילה השקת פלטפורמת השרתים Romley.

ברמת ההוצאות הצפויה למלאנוקס בשנה הנוכחית, היא צריכה להגיע להכנסות של כ־90 מיליון דולר ברבעון כדי להשיג רווח תפעולי. השפעת הגורמים המחזוריים על ההכנסות ברבעון הראשון מרמזת שהחברה תעקוף את הסף הזה בכל יתר הרבעונים של 2013. השאלה הגדולה היא בכמה תעבור מלאנוקס את הסף הזה, והאם תצליח לשחזר לקראת סוף השנה את התוצאות החזקות של הרבעון השלישי של 2012. סימני החולשה שמציגה מלאנוקס בתחזיות הרבעון הראשון מטילים ספק רב ביכולתה של החברה להשיג השנה הכנסות גבוהות מאלו שהשיגה ב־2012. הוצאות החברה גדלו בצורה מהותית במהלך השנה החולפת, ולכן הרווח הצפוי השנה יהיה כנראה נמוך בהרבה מהרווח שהוצג במהלך 2012.

מנוע הצמיחה עוד רחוק

במהלך 2012 הצליחה מלאנוקס להעלות את נתח השוק של האינפיניבנד על חשבון הטכנולוגיה המתחרה ה־Ethernet, כאשר להשקת מוצרי האינפיניבנד של ה־56 ג'יגה־ביט חלק בכך. לאינפיניבנד יתרון ניכר על פני ה־Ethernet במונחים של מהירות וגם בחיסכון אנרגטי. אך גם ל־Ethernet יש יתרון בהיותו הגישה הוותיקה והמובילה מבחינת נתח שוק, ולכן הוא נוח יותר למרבית הצרכנים מבחינת ההתאמה לכלי הפיתוח ולאנשי הפיתוח שלהם.

שיפורים שהתרחשו בחודשים האחרונים בטכנולוגיית ה־Ethernet, שאותה מובילות חברות כגון סיסקו וברודקום, כולל יצירת תשתית Ethernet במהירות 40 ג'יגה־ביט, עלולים לצמצם את היתרון הטכנולוגי של האינפיניבנד ולהשאיר לו רק את נתח השוק המסורתי שלו - צרכנים השמים דגש רב על מהירות וחיסכון אנרגטי. לכן, אף על פי שמלאנוקס מהווה למעשה מונופול בתחום האינפיניבנד, החברה מתחרה עם אלטרנטיבות אחרות לקישוריות בין מעבדים, והתקדמות טכנולוגית של האלטרנטיבות יכולה למנוע ממנה התרחבות לקהל לקוחות חדש.

כעת עולה השאלה עד כמה התוצאות הצפויות של מלאנוקס ברבעון הראשון נובעות ממחזוריות (ואז החולשה תימשך רבעון או שניים), עד כמה הן נובעות מחולשה מאקרו־כלכלית של התחום (ואז החולשה תמשך מספר רבעונים) או שמא היא נובעת משינוי ביתרון היחסי ועד כמה היא נובעת משינוי ביתרון היחסי של המוצרים של מלאנוקס יחסית לטכנולוגיות מתחרות (ואז החולשה עלולה לארוך זמן רב יותר).

דווקא הנקודה החיובית בדו"חות הרבעון הרביעי של מלאנוקס, העלייה בהכנסות תחום ה־Ethernet מ־10.9 מיליון דולר ברבעון השלישי ל־13.5 מיליון דולר ברבעון הרביעי, עלולה לרמוז על הקטנת הפער בין הטכנולוגיות. גורם זה עשוי להיות בעייתי למלאנוקס שהיקף הכנסותיה מתחום ה־Ethernet עדיין קטן. לתחום ה־Ethernet פוטנציאל להיות אחד מקטרי הצמיחה העתידית של מלאנוקס, כאשר הרחבת סל המוצרים שתמכור החברה בתחום, בעיקר אם תיכנס בצורה מהותית לתחום המתגים ותצליח להחדיר את ה־Ethernet במהירות 40 ג'יגה־ביט שמלאנוקס משווקת כבר כמה רבעונים, יכולה ליצור קפיצת מדרגה של מלאנוקס בתחום פעילות רחב. עם זאת, התחרות בתחום זה רבה.

התוצאות של מלאנוקס בשנתיים הקרובות תלויות מאוד בשאלה האם החולשה ברבעון הראשון היא זמנית או שהיא משקפת שינוי בתנאי השוק. למלאנוקס מזומנים ופיקדונות בהיקף 426 מיליון דולר, המהווים כ־20% מערך השוק של החברה – 2.13 מיליארד דולר. בנוסף לחברה טכנולוגיה המובילה בדור אחד על פני המתחרה העיקרית בתחום - אינטל שרכשה את תחום האינפיניבנד של QLogic. אבל התוצאות הפושרות של הרבעון הרביעי, והצפי הנמוך לרבעון הראשון, מעלים שאלות כבר לגבי העתיד הקרוב של הנישה שבה פועלת מלאנוקס. אם רק לפני חצי שנה, בשלב המאניה, ציפיות האנליסטים היו להתרחבות מהירה של התחום, אז כעת, בשלב הדיפרסיה, יש סימנים הפוכים.

העתיד מעורפל

סימן שאלה מהותי לא פחות לגבי מלאנוקס נוגע בעתיד המעט רחוק יותר. מלאנוקס היא היום השחקן הכמעט יחיד בתחום האינפיניבנד. אינטל, המתחרה העיקרית, בחרה שלא לפתח דור מוצרים מקביל ל־56 ג'יגה־בייט של מלאנוקס אלא לנסות ולפתח ישירות את הדור הבא של המוצרים, הצפוי לעבוד במהירות של 100 ג'יגה־ביט. מלאנוקס עצמה מצויה בעיצומו של פיתוח הדור הבא של מוצריה, וההערכה היא שהיא תשיק אינפיניבנד במהירות של 100 ג'יגה־ביט במהלך שנת 2014. השאלה הגדולה לעתיד התחום היא האם אינטל תצליח לסגור את הפער הגדול בין החברות ולפתח מוצר באיכות דומה שיושק בסמוך לזה של מלאנוקס.

פול אוטוליני, מנכ"ל אינטל. התחרות תפגע בצמיחה של מלאנוקס? צילום: בלומברג

פול אוטוליני, מנכ"ל אינטל. התחרות תפגע בצמיחה של מלאנוקס? צילום: בלומברג

בנוסף, יש חשש שאינטל תנצל את מעמדה כיצרנית השרתים כדי להשיג יתרון מהותי למוצריה על חשבון אלו של מלאנוקס. אם מלאנוקס תנצח את המערכה ותשיק אינפיניבנד במהירות 100 ג'יגה־ביט הרבה לפני אינטל ובאיכות גדולה יותר, היא צפויה לתקופה נוספת של עלייה במכירות בעקבות המחזוריות החיובית הנובעת מהשקת דור חדש של מוצרים, שדרוג המערכות של חלק מהלקוחות הקיימים למוצר המוביל ותזמון ההזמנות של לקוחות נוספים למועד שבו המוצר החדש נמצא בשוק. מנגד, אם המוצר של אינטל יתחרה בהצלחה, מלאנוקס עלולה לאבד נתח שוק מהותי וגם להיפגע מירידת מחירים בגלל התחרות.

מניית מלאנוקס צפויה להמשיך ולהציג תנודתיות רבה לאחר פרסום הדו"חות הרבעוניים הבאים, כאשר התנודה תושפע בעיקר מצפי המכירות שיפורסם לרבעון העוקב. דו"חות אלו יבהירו האם מלאנוקס תחזור לנתיב של צמיחה או שהיא תתקשה להרחיב את הנישה הנוכחית שלה.

מלבד זאת, גם הודעות בנוגע לקצב ההתקדמות של מלאנוקס ושל אינטל בפיתוח הדור הבא של האינפיניבנד יקטינו את הערפל סביב התחרות העתידית וישפיעו גם הן על מחיר המניה. לכן השקעה במניה זו לא מתאימה למשקיעים בעלי לב חלש, ולאור הסיכונים, למרות הירידה האחרונה במחיר המניה, התמחור של המניה בעת כתיבת שורות אלו (48 דולר למניה) לא נראה נמוך.