הסכנה מעבר לפינה

הורדת דירוג האשראי של בזק מאותתת לבעל השליטה כי זה הזמן להפחית את חלוקת הדיבידנדים

בסוף השבוע הורידה חברת הדירוג S&P מעלות את דירוג האשראי של בזק לרמה של AA על רקע אתגרים עסקיים מתמשכים והיחלשות בפרופיל הפיננסי.

לכאורה, לא מדובר באירוע משמעותי. מעלות רק "מיישרת קו" עם מידרוג, שהורידה את הדירוג של בזק לפני כחצי שנה. יתרה מכך, גם לאחר העדכון, בזק מדורגת בקבוצת ה־AA ונהנית מדירוג שיתר חברות התקשורת בארץ יכולות רק לקנא בו. למעשה ניתן להמשיל את הורדת הדירוג למעבר ממרצדס לב.מ.וו. בכל אופן, בשוק ההון לא אומרים "לא" לגיוסי חוב בדירוג של AA.

ואמנם, בטווח הקצר אין חשש ממשי שבזק תתקשה לשרת את החוב שלה למחזיקי האג"ח שמסתכם נכון להיום בכ־4.8 מיליארד שקל. אולם שילוב בלתי נמנע של עלייה בעומס הפירעונות בשנים הקרובות לצד עליית מדרגה בעוצמת התחרות בענף התקשורת, המתודלקת על ידי רגולציה מוגברת, צפוי לחייב את הנהלת בזק להקטין את היקף הדיבידנד בשנים הבאות ולהקצות חלק משמעותי מהתזרים לשירות החוב.

- בזק משדרגת את קצב הגלישה ללקוחות - בחינם

- מעלות הורידה דירוג לבזק ולפלאפון על רקע התחרות הגוברת

- שחקני משחק המשקיעים מאמינים באפל, בזק וטבע

חלוקה אגרסיבית

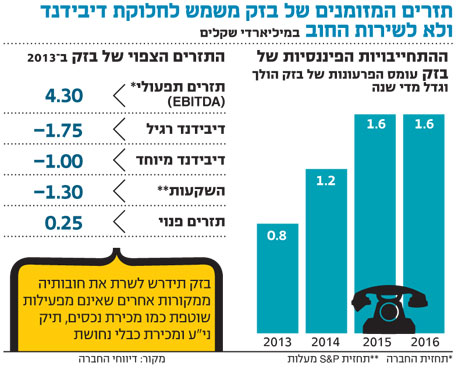

לקראת כנס האנליסטים בפברואר, פרסמה הנהלת בזק את תחזיותיה לשנת 2013. על פי התחזיות שפורסמו, הרווח התפעולי לפני פחת והפחתות (EBITDA) של בזק צפוי לנוע בטווח 4.25—4.35 מיליארד שקל. סכום זה, הנמוך בכ־3% בלבד מרמתו הצפויה ב־2012, מהווה את המקור המרכזי שעומד לרשות בזק לשלושה צרכים מרכזיים:

א. השקעות הוניות - בכוונתה של בזק להאיץ את היקפי פריסת הסיבים האופטיים. בהתאם, כבר במהלך שנת 2013 בזק תפרוס רשת סיבים בהיקף משמעותי וקצב הפריסה צפוי להמשיך ולהתגברר. בשנה הנוכחית סך ההשקעות של בזק צפוי לעמוד על כ־1.3 מיליארד שקל.

ב. חלוקת דיבידנד - בשנת 2009 החליט דירקטוריון החברה לאמץ מדיניות חלוקת דיבידנד אגרסיבית, שלפיה בזק תחלק מדי כחצי שנה דיבידנד בשיעור של 100% מתוך הרווח החצי שנתי. לפיכך, בהנחה שבזק תעמוד בתחזיותיה והרווח הנקי שלה בשנת 2013 יהיה בטווח שבין 1.7 ל־1.8 מיליארד שקל, זה יהיה גם היקף הדיבידנד הרגיל שיחולק. פרט לכך, בעקבות אישור שהתקבל מבית המשפט, להפחתת הון של 3 מיליארד שקל על פני שלוש שנים, בזק צפויה לחלק גם השנה דיבידנד מיוחד של מיליארד שקל ועם הדיבידנד הרגיל סך החלוקה בשנת 2013 צפוי לעמוד על כ־2.8 מיליארד שקל.

ג. שירות החוב - סמוך למועד פרסום הדו"ח הכספי לרבעון השלישי של 2012 פרסמה בזק את דו"ח מצבת ההתחייבויות לפי מועדי הפירעון. מהדו"ח, המתייחס לנתונים של בזק "סולו", עולה תמונה ברורה של עלייה רציפה בעומס הפירעונות לאורך השנים הקרובות.

התבוננות במכלול השימושים הצפויים בשנה הקרובה מגלה מצב בעייתי. התזרים התפעולי של בזק (EBITDA) יכול לממן רק את ההשקעות הנדרשות ואת תשלומי הדיבידנד לבעלי המניות. לפיכך, לצורך שירות החוב בשנת 2013, בזק תיאלץ להשתמש במקורות אחרים.

מקורות לשירות החוב

בשנת 2013, כאמור, תזרים המזומנים החזק של בזק לא יספיק לשרת את החוב, וחלק הארי מהתשלומים למחזיקי איגרות החוב צפוי להגיע ממקורות אחרים כמו:

א. מכירת כבלי נחושת - בעקבות המעבר לרשת ה־NGN בזק מבצעת משיכה של כבלי הנחושת ומוכרת אותם לפי ערך הגרט שלהם.

ב. מכירת נדל"ן - המעבר לרשת ה־NGN מאפשר לבזק לממש נכסים

ג. יתרות נזילות - בשנה האחרונה נרשמה ירידה חדה ביתרות הנזילות של בזק. אלו ירדו מכ־2 מיליארד שקל בסוף 2011 לכ־1.2 מיליארד שקל בספטמבר 2012. יתרות אלה, המורכבות בעיקר מפיקדונות וקרנות כספיות, מאופיינות בנזילות גבוהה שתסייע לבזק לשרת את החוב בשנת 2013.

שנת 2014 צפויה למצוא את בזק עם היקף התחייבויות גבוה יותר, בעיקר עקב עלייה בהיקף ההחזרים לבנקים, שעה שקופת המזומנים שלה צפויה להיות מדוללת ביחס להיקפים שלהם היא מורגלת. מחזיקי האג"ח של בזק לא מוטרדים מכך, מאחר שהחל מסוף 2013 מתפנה לבזק מקור חדש. עד כה ביצעה בזק ארבע חלוקות דיבידנד של 500 מיליון שקל כל אחת במסגרת החלוקה המיוחדת. בשנת 2013 יתבצעו שתי החלוקות האחרונות ולאחריהן "יתפנה" לבזק תזרים של מיליארד שקל שיוכל לשמש לשירות החוב.

אם הנהלת בזק תשכיל לעשות כן, רמת המינוף של החברה תרד והפרופיל הפיננסי ישתפר באופן שהעלאת הדירוג חזרה לרמה של AA+ איננה בגדר חלום רחוק.

המשתנה היחיד במשוואה של בזק שנותר בגדר נעלם הוא תמונת התחרות בשוק התקשורת בעתיד. אם גם בזק תסבול מהזעזועים שעברו על חברות הסלולר בשנה האחרונה, ניתן לצפות שגם היא תימנע מחלוקת דיבידנדים, בדיוק כפי שנמנעות כיום סלקום ופרטנר. אלו אינן חדשות רעות בהכרח למחזיקי האג"ח, אך הן עלולות להיות בשורות איוב לבעלי המניות ובראשם לבעל השליטה בבזק שאול אלוביץ'.