אג"ח קונצרני - מהיכן תיפתח הרעה?

לאחר שנה מוצלחת במיוחד למשקיעים באג"ח קונצרני, ההתפתחויות בישראל ובעולם מעלות את הסיכון להיפוך מגמה

השנה האחרונה הייתה אחת השנים הטובות ביותר למשקיעים בשוק האג"ח הקונצרני, כשבמהלך התקופה רשמו המשקיעים תשואות שנעו בממוצע מעל ל- 10%.

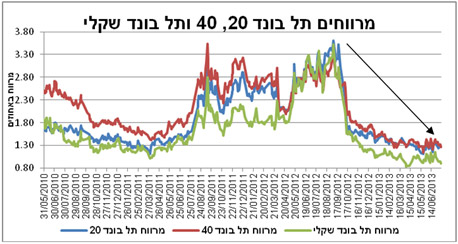

התשואה בלטה במיוחד בהשוואה לתשואת באפיקים בסיכון נמוך, כמו ריבית הפיקדונות בבנקים שהלכה והצטמקה (במקביל לירידת ריבית בנק ישראל). וכך גם בהשוואה להשקעה באג"ח ממשלתיות שהניבה תשואה נמוכה משמעותית, על רקע הכרסום במרווחי איגרות החוב הקונצרניות ביחס לאג"ח הממשלתיות (צמצום הפער בין התשואות על האג"ח הממשלתי לבין תשואות אג"ח קונצרני).

השנה האחרונה התאפיינה בירידת מרווחים משמעותית בשוק הקונצרני. המרווחים בהם נסחרות איגרות החוב הקונצרניות ביחס לאיגרות ממשלתיות מקבילות נמצאת ברמה הנמוכה ביותר מאז פרוץ המשבר הפיננסי באוקטובר 2008.

ירידת המרווחים התרחשה בעיקר תודות לחזרת הציבור להשקעה בשוק האג"ח הקונצררניות, באמצעות קרנות הנאמנות לסוגיהן השונים. ב 12 החודשים האחרונים גייסו קרנות האג"ח כ-25 מיליארד שקל, כשרובו הגדול של הסכום זורם לאפיק הקונצרני.

קרנות הנאמנות ידועות כברומטר חשוב לפעילות בשוק האג"ח הקונצרני. בדרך כלל תקופות של ירידות שערים מתאפיינות בפדיונות בקרנות הנאמנות, ואילו תקופות של עליות שערים כמו בשנה האחרונה מתאפיינות בגיוסים בהיקף גדול. בנוסף, השפעת קרנות הנאמנות על המגמה בשוק האג"ח הקונצרני הינה גבוהה יחסית בשל העובדה כי המשקיעים המוסדיים, ובהם גופי החיסכון לטווח ארוך, אינם נוטים לשנות מהותית את אחוז האחזקה באפיק הקונצרני לאחר שהם מגיעים לאחזקה הנעה בין 25%-30% מהתיק הכולל שלהן.

בתקופה האחרונה נוטים גופי החיסכון לטווח ארוך להיחשף לאג"ח חברות בדרך כלל על ידי העמדת הלוואות פרטיות ישירות לחברות, כתחליף להשקעה באג"ח קונצרני. לפיכך, אחד הסיכונים העיקריים למשקיעים בשוק האג"ח הקונצרני הינו היפוך מגמה ומעבר לפדיונות בקרנות הנאמנות. סיכון זה מתגבר בתקופה האחרונה, על רקע מספר תהליכים בארץ ובעולם:

1. כאמור, רמת המרווחים נמצאת בשפל, כאשר על רקע ההאטה בצמיחה המקומית נראה כי מתבקש תהליך של תיקון מסוים כלפי מעלה ברמת המרווחים.

2. הגם שעליית ריבית בישראל אינה עומדת על הפרק לפי שעה, תהליך ירידת הריבית הקצרה נמצא לקראת סיום.

3. התבססות הצמיחה הריאלית של המשק הישראלי ברמה נמוכה יחסית לעבר, סביב כ-3%, לעומת כ-5% ויותר קודם לכן. התפתחות מאקרו כזו עלולה להשפיע בסופו של דבר על רווחיות החברות ויכולת נשיאת החוב, גם אם מדובר במציאות של עלויות מימון נמוכות יחסית.

4. תשואות איגרות חוב ממשלתיות בעולם, ובכלל זה בישראל, נמצאות במגמת עלייה, עם מידה רבה מאוד של תנודתיות "ועצבנות", בעיקר על רקע הבנת המשקיעים כי מדיניות ההרחבה הכמותית בארה"ב צפויה להצטמצם.

5. בעולם, ובעיקר בארה"ב, ניכר לאחרונה מעבר של הציבור להשקעה במניות, במקום השקעה באיגרות חוב ממשלתיות וקונצרניות. הפדיונות בקרנות המשקיעות באג"ח הגיעו בחודשיים האחרונים לשיא. מהלך זה משקף הערכה שיחס הסיכון/סיכוי של מניות הפך לטוב יותר מאשר זה של אג"ח קונצרני בארה"ב, במיוחד ברמות הדירוג החלשות הנמוכות יחסית.

נגיד הפד בן ברננקי. ההרחבה הכמותית תצטמצם צילום: בלומברג

נגיד הפד בן ברננקי. ההרחבה הכמותית תצטמצם צילום: בלומברג

לנוכח התפתחויות אלה, נראה כי התחלה של גל פדיונות בקרנות הנאמנות המשקיעות באג"ח קונצרני הינו עניין של זמן בלבד.

ההשפעה של גל פדיונות שכזה על שוק האג"ח הקונצרני תהיה משמעותית ביותר, על רקע רמת המרווחים הנמוכה יחסית בה אנו נמצאים כיום וכן על רקע התשואה האבסולוטית הנמוכה באיגרות החוב הממשלתיות. לכן, למשקיעים בשוק הקונצרני מומלץ מאוד לנקוט משנה זהירות, ולזכור כי ירידות השערים בדרך כלל מגיעות שהשוק נמצא באופטימיות שיא.

הכותב הנו מנהל דסק מחקר מקרו בלאומי שוקי הון