אפקט בועה או אפקט העושר?

העושר הנדל"ני מפוזר הרבה יותר בין האזרחים מהעושר הכספי שמרכוז בידי בעלי הון מעטים

החישוב נעשה על פי השינוי במחיר הממוצע של הדירה בין השנים 2008-2013. בהתחשב בעובדה שכל תיק הנכסים הכספיים של הציבור מסתכם בשנת 2013 בכ-2800 מיליארד שקל, צמיחת "העושר הנדל"ני" מהווה תוספת של כ-20% לעושר הפיננסי של הציבור. יש אומרים שאין לזה משמעות. מה יכול לעשות בן אדם שגר באותו בית שמחירו התייקר?

אילו היה מדובר בעלייה בשווי המניות שברשותו היה אפשר למכור חלק וליהנות מהרווח ע"י הגדלת הצריכה. אולם, בבית גרים. אי אפשר לחתוך ממנו חתיכה ולמכור אותה כדי לנצל עלייה בערכו. למרות זאת, מחקרים רבים בעולם מראים שעלייה במחירי הנכסים, כולל נכסי הנדל"ן, יוצרת את מה שקוראים אפקט העושר וגורמת להגדלת הצריכה שמניעה את הצמיחה הכלכלית.

לא מדובר רק בתופעה פסיכולוגית שמשפיעה על אנשים להרגיש עשירים יותר ולבזבז יותר, שגם לה יש אחיזה במציאות, אלא יש לאפקט העושר גם היבטים כלכליים מעשים רבים. עדיין לא עשו מחקרים על השפעת אפקט העושר הנדל"ני בישראל על הצמיחה הכלכלית, אך לא נראה שהיה ביטוי בולט שלה בנתוני הצריכה הפרטית בשנים האחרונות.

מהן הדרכים בהן אפשר לנצל את העלייה בערך הבתים לשיפור הרווחה?

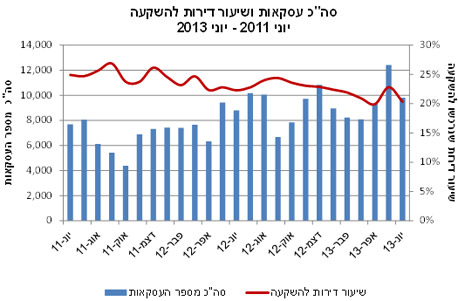

ראשית, אנשים שמחזיקים ביותר מדירה אחת יכולים כמובן לממש את הרווח ולנצל כספים למטרות אחרות. בישראל ממעטים לממש את הרווחים שנוצרו מדירות להשקעה מתוך אמונה, שלא לגמרי נתמכת בעובדות, שהערך הריאלי של הדירות תמיד עולה. גם אנשים שברשותם יש רק דירה אחת יכולים במקרים רבים לשפר את רווחתם בזכות עלייה בערך הדירה.

השיטה הנפוצה היא לנצל את העלייה בערך הדירה ללקיחת הלוואה לצרכים שונים, כאשר הדירה משמשת כבטחון. לפני המשבר הכלכלי אמריקאים רבים הפכו את דירתם לכספומט, כאשר כל עלייה בערכו של הבית נוצל ללקיחת הלוואה ולמימון צריכה. שיטה זו הובילה רבים למצוקה כלכלית כאשר מחירי הבתים ירדו בעשרות אחוזים.

לכן צריכים לפעול בזהירות, אך שימוש מידתי בשיטה יכול לסייע לממש חלומות ישנים, כגון שיפוץ הבית, טיול משפחתי ולמטרות אחרות. כמובן שצריכים לבדוק ביסודיות שההלוואה הנוספת לא מגדילה את עומס החובות לרמה שמשק בית לא יוכל לשאת. יש לציין שבישראל לא ממהרים להשתמש בשיטה זו. היקף ההלוואות שנלקחו בביטחון הבית שלא לצורך רכישת בית אפילו פחת בשנה האחרונה.

בהיבט מאקרו כלכלי, יש לציין שבסה"כ היחס בין סך החובות של משקי הבית בישראל לתוצר המשק הינו נמוך משמעותית בהשוואה למדינות מפותחות רבות. עליה מידתית של נטל החוב יכולה להגביר את הצמיחה בסיכון יחסית מתון.

נדל"ן צילום: תומי הרפז

נדל"ן צילום: תומי הרפז

יש דרכים נוספות לניצול עלייה במחירי הדירות לרווחת משקי בית. בעלי דירות רבים מרגישים שהדירה בה הם גרים כבר גדולה עליהם. הילדים עזבו את הבית, כאשר בית גדול מדי מצריך הוצאות גבוהות. במקרים אלה אפשר לממש את "הגדלת העושר" ע"י מעבר לבית קטן יותר, תוך ניצול של סכום שיתפנה לצרכים שונים.

אפשר למכור דירה גדולה ולקנות שתי דירות קטנות יותר, כאשר אחת מהם תשמש להשכרה שתניב הכנסה שוטפת לבעלים. מימוש הרווח בשוק הנדל"ן, להבדיל משוק ניירות ערך, כרוך כמובן בהוצאות גבוהות יותר ולכן מצריך בדיקה בטרם מעשה.

העושר הנדל"ני מפוזר הרבה יותר בין האזרחים מהעושר הכספי שמרכוז בידי בעלי הון מעטים. מימוש הרווח בנכס נדל"ני לא מתאים כמובן לכל אחד, אך במקרים רבים הוא יכול לעשות שירות טוב גם לבעליו וגם לצמיחה במשק, אילו יעשה במחשבה ובבחינה אובייקטיבית של הנסיבות.