ניתוח כלכליסט

מנכ"ל ישראכרט הפורש מדגים: עושר שמחלחל למעלה

צרכנים שבויים, תחרותיות נמוכה, ביצועים מקבילים למתחרים בלאומי קארד ושוק שצומח מעצמו בכ-7% בממוצע בכל שנה. דב קוטלר פורש מתפקידו כמנכ"ל חברת כרטיסי האשראי הגדולה בישראל עם שכר בעלות של 30 מיליון שקל

דב קוטלר, מנכ"ל ישראכרט, חברת כרטיסי האשראי הגדולה בישראל, הודיע אתמול על כוונתו לפרוש מתפקידו בסוף ינואר 2015. קוטלר יסיים קדנציה שנייה ושש שנים מוצלחות בחברת ישראכרט עם עלות שכר של כ־30 מיליון שקל. לפני כן כיהן כשנה וחצי כמנכ"ל בית ההשקעות פריזמה שהתפרק בהמשך ונכסיו נמכרו, כמנכ"ל בנק אגוד וכמנכ"ל ויזה כאל. על פי הערכות, את קוטלר יחליף רונן שטיין, מנהל אגף הבנקאות של בנק הפועלים. בחברה מסרו כי "מועצת המנהלים תתכנס ותדון בנושא". בכל מקרה, למחליפו של קוטלר יהיה אתגר לא קטן לשמור על ההישגים בעקבות התגברות הרגולציה והכוונה לפתוח את השוק לתחרות.

אתמול בשעה 9:54 נחתה בתיבת המייל של הכתבים הכלכליים הודעת הפרישה של קוטלר. ההודעה, שנוסחה ברוב רהב, הדגישה את פועלו של המנכ"ל היוצא: עלייה בהכנסות, עלייה מטאורית ברווחים. הצלחה. אף מילה על השכר שמשך קוטלר עבור הישגים אלו, שום בדיקה אם מדובר בביצועים יוצאי דופן לעומת המתחרים, והס מלדבר על רמת התחרותיות הנמוכה שממנה סובל ענף כרטיסי האשראי. אז בדקנו.

מנכ"ל ישראכרט הפורש דב קוטלר. צרכנים שבויים ותחרותיות נמוכה

מנכ"ל ישראכרט הפורש דב קוטלר. צרכנים שבויים ותחרותיות נמוכה

אחרי שמנטרלים את דברי הרהב של יחצני החברה ומנתחים אותם לעומק לא נשארים עם הרבה ביד. קוטלר הוא דוגמה לאיך עובדת תיאוריית החלחול - רק הפוך. צרכנים שבויים ותחרות נמוכה הצליחו להעשיר קומץ קטן של מנהלים. קוטלר ויושבת הראש שלו עד לא מזמן אירית איזקסון יגרפו ביחד כ־52 מיליון שקל במה שמזכיר את מופע המנהלים של חברות הסלולר לפני המהפכה בענף. אחרי שאמרנו את כל זה, צריך לומר שקוטלר הוביל את ישראכרט להישגים יפים ואף התמודד באופן מרשים עם לא מעט שינויים רגולטוריים בענף, אך מכאן ועד גלוריפיקציה ניהולית המרחק רב מאוד.

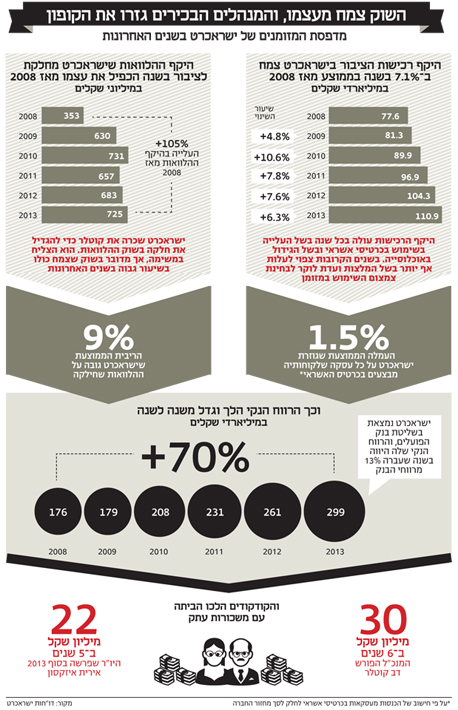

אם משווים את ביצועי ישראכרט לממוצע המצרפי של הענף, בסיכום חלקי של שתי הקדנציות שלו (שכן 2014 טרם הסתיימה), עולה כי בשנים 2008–2013 רשמה ישראכרט עליה של 13% בהכנסות בעוד השוק כולו עלה ב־10%. בשורת הרווח רשם קוטלר זינוק של 70% מאז שנכנס לתפקיד, וזאת לעומת עלייה של 8% בשוק כולו.

מנגד, אם מורידים את הביצועים החלשים של חברת ויזה כאל שבבעלות בנק דיסקונט והבינלאומי, ומשווים את ביצועי ישראכרט של לאומי קארד - לא רואים ביצועי עודף של הראשונה. לאומי קארד גדלה יותר באשראי הצרכני, רשמה צמיחה חדה יותר בכרטיסי האשראי הפעילים ובהכנסות מעסקאות בכרטיסי אשראי. מנגד, ישראכרט כן הצליחה לרשום עלייה גדולה יותר ברווח הנקי אל מול זה של לאומי קארד.

קוטלר הובא לישראכרט כשאחד היעדים המרכזיים היה להגדיל את תיק האשראי הצרכני, שעד כניסתו כמעט ולא היה קיים. בסוף 2008 הוא עמד על 350 מיליון שקל לעומת 1.7 מיליארד של כאל ו־936 מיליון שקל של לאומי קארד. קוטלר הצליח בשתי הקדנציות שלו להכפיל את תיק האשראי הצרכני, שניתן בריביות גבוהות של 9.5% בממוצע.

הזינוק המהיר בתיק האשראי החוץ בנקאי של ישראכרט לא עבר באופן חלק לגמרי, וב־2011 החברה ביצעה ארגון מחדש לתיק וניכתה ממנו כ־10%. בשנים אלו הגדילה כאל את תיק האשראי הצרכני ב־13% ולאומי קארד רשמה זינוק מטאורי של 150%, שהם יותר ממיליארד שקל, בעיקר אודות שיתוף פעולה עם מימון ישיר.

בחינה של נתחי השוק של ישראכרט מגלה פעם נוספת עד כמה שוק כרטיסי האשראי נתון בחוסר תחרות. בשנים 2008–2013 נתח השוק של ישראכרט בהיקף הרכישות הכולל של הציבור לא השתנה, ונשאר על 48%–49%, וזאת למרות נסיונות חוזרים ונשנים לחולל תחרות בענף. באותן שנים קצב העלייה בעסקאות שביצע הציבור עמד על 7.4% וישראכרט עצמה רשמה קצב עלייה שנתי ממוצע של 7.1%.

חברות כרטיסי האשראי נמצאות בשליטת הבנקים, וישראכרט היא חברה־בת של בנק הפועלים בניהולו של ציון קינן. קוטלר אף הצליח להגדיל את התמורה עבור בנק הפועלים, ובשנת 2013 תרומתה של ישראכרט לבנק עמדה על 339 מיליון שקל - 13% מהרווח הנקי של הבנק.

רונן שטיין מבנק הפועלים צפוי להחליף את קוטלר

בשנת 2011 הכנסת העבירה את "חוק ישראכרט" - חוק שאיים לפגוע במעמד המונופוליסטי של החברה. מטרת החוק היתה להכניס תחרות לשוק הסליקה בכך שיאפשר ללאומי קארד ולכאל לסלוק בבתי העסק שעובדים עמם את כרטיסי האשראי של ישראכרט. עד אז נאלצו בתי העסק הקטנים לבחור באופן כמעט אוטומטי בישראכרט כגוף הסולק. החוק הכניס רוח חיובית, אך לא הצליח לחולל תחרות בענף, כפי שעולה מתוך דו"ח שפרסמה רשות ההגבלים בחודש שעבר, שבו נכתב פעם אחר פעם שעדיין מדובר בשוק עם רמת תחרותיות נמוכה ושבו הורדת המחירים אינה מתגלגלת לידי בתי העסק והצרכנים במלואה.

ישראכרט כמובן נלחמה ברגולטורים נגד החוק הזה. לחברה נתח שוק של כ־17% בכרטיס ישראכרט - כרטיס האשראי המקומי שהנפיקה ורק היא סלקה עד אז את כרטיסיה, בנוסף לסליקת כרטיסי ויזה, מאסטר קארד ואמריקן אקספרס. הדו"חות של חברת ישראכרט מראים כי מאז שנת 2011 ההכנסות שלה מעמלות מבתי עסק ספגו פגיעה ונחתכו ב־7.3%, וזאת כתוצאה מפתיחת התחרות בתחום, אך היא עדיין נחשבת לשחקן הגדול ביותר בשוק. מנגד, ישראכרט הצליחה לחפות על פגיעה זו באמצעות שורת העמלות ממחזיקי הכרטיס, והכנסותיה מסעיף זה זינקו בתוך שנתיים ב־110 מיליון שקל, שהם 28%.

לאחר מאבק ממושך עם הממונה על הגבלים עסקיים, בחודש יולי האחרון התייצבה העמלה הצולבת על 0.7%. העמלה הצולבת היא המחיר שאותו משלם סולק העסקה למנפיק הכרטיס, והיא זו שקובעת את רמת המחירים בשוק כרטיסי האשראי, כך שהפחתה שלה היתה אמורה להביא לירידה בעמלות בתי העסק ולאחר מכן להתגלגל לצרכנים.

דו"ח של רשות ההגבלים העסקיים הראה איך למרות הירידה המדורגת בעמלה הצולבת בשנים האחרונות עד לרמתה הסופית ביולי האחרון, רק כמחצית ממנה גלגלו חברות כרטיסי האשראי הלאה לבתי העסק ולצרכנים. כלומר - מחצית מהרווחים שנוצרו מהירידה בעמלה שמרו חברות כרטיסי האשראי אצלן. כך למשל, בישראכרט בחרו בחודש אוגוסט האחרון להעלות לכ־1,000 בתי עסק את העמלה ב־0.2%. בשוק כרטיסי האשראי מכנים את השיטה שנוקטות שלוש החברות "שיטת מצליח".

המאבק הבא יהיה נגד כרטיסי הדביט

בימים אלו שוב עומד שוק כרטיסי האשראי בפני צומת דרכים. קבינט יוקר המחיה והוועדה לצמצום השימוש במזומן צפויים להכניס שינויים רגולטוריים לקרביים של השוק הצומח. ועדת לוקר לצמצום השימוש במזומן תביא כפי הנראה להגדלה ניכרת בשימוש בכרטיסי אשראי ולקצבי עלייה אף גדולים יותר בהיקף העסקאות מאלה שנרשמו בשנים האחרונות. כמו כן, גם שירות התשלומים של אפל - "אפל פיי" - גרם למנהלי חברות כרטיסי האשראי לפלוט אנחת רווחה, שכן השימוש בפלטפורמה דורש שיתוף עם החברות ולא יתחרה בהן, ולכן גם זווית זו צפויה להגדיל את היקף השימוש של הציבור בכרטיסי האשראי.

כחלק מההמלצות של ועדת לוקר לצמצום השימוש במזומן ושל קבינט יוקר המחיה, פועלים בבנק ישראל וברשות ההגבלים העסקיים להכניס לשימוש את כרטיס החיוב המיידי - כרטיס דביט - עד סוף 2015, מה שעשוי לפגוע בהכנסות הבנקים.

כרטיס דביט הוא כרטיס חיוב מיידי שבו הלקוח מחויב בעת ביצוע העסקה ובית העסק מזוכה גם הוא באופן מיידי (עד 3 ימי עסקים). נתוני הרשות מראים כי בעולם נעשה שימוש נפוץ בכרטיסים אלו: בהולנד למשל 88% מהעסקאות בכרטיסי חיוב נעשות בכרטיסי דביט. גם בבלגיה, שבדיה, גרמניה ובריטניה השימוש בכרטיסי דביט נע סביב 70%–80%, בעוד בישראל השימוש בכרטיס מסוג זה הוא אפסי.

רשות ההגבלים העסקיים צפויה לקבוע עמלה צולבת נפרדת לעסקאות הדביט. בשונה מעסקאות חיוב נדחה, הרי שעסקאות דביט מאושרות רק אם בחשבון העו"ש של הלקוח קיימת יתרה מספקת לביצוע העסקה. על כן, עמלה צולבת נפרדת לדביט תהיה זולה משמעותית מהעמלה הצולבת הקיימת היום, שעומדת על 0.7%, ותהווה תמריץ נוסף לבעלי העסקים לכבד כרטיסים מסוג זה. ברשות מעריכים כי הפער בין העמלות יעמוד על 0.42%, כך שהעמלה הצולבת על עסקאות דביט תעמוד לכל היותר על 0.28%.

קוטלר וישראכרט ניסו לייתר את הצורך בכרטיס הדביט ובחודש פברואר האחרון, בעין הסערה על העניין, השיקו את כרטיס "ישראקאש" — כרטיס שמחייב באופן מיידי את הצרכן, אך לא מזכה באותו אופן את בית העסק.