הטיפול בתכנוני המס בגוגל תקוע כבר חצי שנה

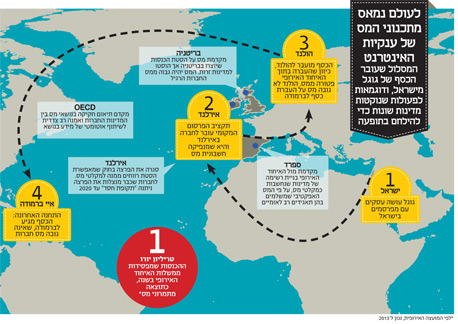

רשות המסים הבטיחה לפרסם ביוני מסמך שיאפשר מיסוי של הכנסות החברות הרב־לאומיות בישראל. חצי שנה חלפה, והתזכיר טרם פורסם כשברשות המתינו לראות את מהלכי ה-OECD. בינתיים המאבק העולמי גובר, והבריטים מקדמים חוק למיסוי של גוגל

המאבק הישראלי בתכנוני המס של חברות הענק הבינלאומיות תקוע. באמצע יוני אישרה רשות המסים כי היא עומדת לפרסם בתוך כמה ימים חוזר המציע פרשנות לחוקי המס, שאמורה לטפל בפרצות שמאפשרות לחברות כמו גוגל, פייסבוק ואמזון לא לשלם מס על הכנסות שהן מייצרות מהשוק המקומי. מאז חלפה חצי שנה, אך החוזר עדיין לא פורסם.

- רשות המסים בודקת את תכנון המס של גוגל

- מדינות אירופה מאחדות כוחות במאבק נגד המתחמקות ממס

- תכנוני המס של גוגל: אפשר גם אחרת

על פי החוק, אם לחברה יש נציגות קבע בישראל, שנותנת שירותים לישראלים וכוללת פעילות קבועה, הנציגות צריכה להירשם כאן כעוסק ולהתחייב במע"מ. אולם, גוגל ממחישה היטב כיצד ניתן לחמוק מכך: מפרסמים ישראלים חותמים על עסקאות עם נציגי מכירות של גוגל בישראל, אך התקציב מועבר לחברה הראשית שממוקמת באירלנד, והיא זו שמוציאה להם חשבוניות מס. אלא שגוגל אינה משלמת מס גם באירלנד - מכיוון שהיא מייצאת את השירותים הללו, היא פטורה מתשלום שם.

לרשות המסים היה חשוב לראות מה תחילת הגישה של העולם בהמלצות הביניים של ה-OECD, ששמה לא עושים מהפכות אלא משנים את המצב הקיים בהתאם לחוקים הקיימים וצוק איתן גם כן היה גורם שעיכב את עבודתה, שכן השלכותיו בענייני מיסוי העסיקו את עובדיה ברוב התקופה. אלא שהרשות היתה אמורה לפרסם את החוזר שלה חודש לפני שהחלה כלל הלחימה בעזה. בינתיים, המאבק העולמי בתכנוני המס עלה מדרגה, כשלמהלכים קודמים של ה־OECD הצטרפו יוזמות של אירלנד, ספרד ובריטניה.

החוק הבריטי עלול לסכן את המהלכים שמקדם ה־OECD

משרד האוצר הבריטי הציג בשבוע שעבר את טיוטת הצעת החוק למיסוי הכנסות שמקורן בבריטניה, אך נרשמות בשלוחות של החברות הבינלאומיות במדינות אחרות כדי לחמוק מתשלום מס. טיוטת החוק, שזכה לכינוי חוק גוגל, מציעה להטיל מס בגובה 25% על הרווחים המוסטים, מתוך הנחה כי החברות יעדיפו לשלם במקומו את מס החברות העומד על 21%.

אם רשויות המס הבריטיות יחשדו שחברה מנתבת הכנסות מתחומי בריטניה, הן ישלחו לה התראה שמציגה בפניה את הראיות לסברה הזו. החברה תצטרך להשיב בתוך 30 יום, ואז רשויות המס יחליטו איזה מס להטיל עליה. החברה יכולה לערער על הקביעה בתוך שנה, אבל היא לא תקבל דחייה בתשלום המס בזמן הזה.

אף שההצעה זכתה לתגובות חיוביות בציבור, היא ספגה ביקורת מצד ארגון ה־OECD, שמקדם מהלך בינלאומי לתיאום חוקי מס בין המדינות החברות ולשיתוף מידע אוטומטי ביניהן. האמנה שמגבש ה־OECD בשיתוף פורום 20 הכלכלות הגדולות (G20) אמורה להתפרסם בעוד שנה מהיום, בחודש דצמבר 2015.

החוק הבריטי, שאינו מביא בחשבון את המהלך הבינלאומי, הוצג לפרלמנט על רקע הבחירות הכלליות שייערכו בממלכה במאי הקרוב, וברור כי עיתוי הצגתו קשור בכך. פסקל סנט־אמה, ראש המרכז למדיניות מס ב־OECD, אף אמר בשבוע שעבר ל"וול סטריט ג'ורנל" כי "אני מבין את הרקע הפוליטי להצגת החוק כעת, אבל הדבר החכם לעשות היה להגיע להסכמה רב לאומית על מהלכים כאלה".

המהלך הבריטי עלול להקשות על מאמצי ה־OECD, שכן הוא עשוי לגרור, מחד, מהלכים דומים במדינות אחרות, ומאידך, לעודד מדינות אחרות למשוך חברות שפועלות בבריטניה באמצעות חוקים שמיטיבים עמן בהשוואה לחוק הבריטי.

הממשלה האירית שמה סוף לתרגילי המס שנעשים דרכה

במקביל לפעולות ה־OECD, האיחוד האירופי מנסה ללחוץ על מדינות כמו אירלנד ולוקסמבורג שמשמשות כמקלט מס לשנות את חוקיהן.

בסוף השבוע דיווח היומון הספרדי "אל פאיס" כי מחוקקים במדינה הציעו שורת צעדים למלחמה בהתחמקות ממס, שיוטמעו בכל מדינות האיחוד האירופי. כך, למשל, נוסף לשיתוף מידע אוטומטי בין המדינות, הספרדים מציעים לגבש רשימה של מדינות שנחשבות כמקלטי מס, שתיקבע לפי שיעור מס החברות האפקטיבי שתאגידים רב־לאומיים משלמים בהן.

צילום מסך: Google

צילום מסך: Google בינתיים אירלנד כבר פועלת לטרפוד תמרון המס הנודע בשם "אירי כפול", שבמסגרתו חברות רושמות את הכנסותיהן ממדינות שונות במטה באירלנד, שבתורו מעביר את ההכנסות לחברות קש במקלטי מס ברחבי העולם. מכיוון שהחוק האירי מחייב בתשלום מס רק הכנסות מפעילות שנעשתה באירלנד, אין כל בעיה חוקית עם העברת הכספים הזו. כך, החברה חייבת בתשלום מס החברות הנמוך גם כך של אירלנד (12.5%) על הכנסה נמוכה משמעותית מהכנסתה בפועל.

בשל הלחץ הבינלאומי, חוק התקציב החדש שאישר הפרלמנט בדבלין בנובמבר כולל תיקון שיאסור על חברות שפועלות באירלנד לפתוח חברות־בנות במקלטי מס החל מינואר 2015. עם זאת, לפי התיקון המוצע, חברות שכבר פועלות במבנה כזה יוכלו להמשיך לעשות זאת עד 2020.

במקביל, באותו חוק תקציב אישר הפרלמנט האירי סעיף שקורץ לתאגידים בינלאומיים, בעיקר בענף הטכנולוגיה, ויאפשר להם לקבל פטור ממס על הכנסות מקניין רוחני כמו פטנטים ותמלוגים. כיום 80% מההכנסות מקניין רוחני של חברות הפועלות באירלנד אינן ממוסות, והסעיף החדש יפטור ממס את כל ההכנסות הללו.

לישראל אין מספיק כוח לאמץ את החוק הבריטי

היכן ממוקמת ישראל במלחמה בתכנוני המס? עו"ד משה מזרחי, לשעבר היועץ המשפטי של רשות המסים והיום שותף במשרד עו"ד משה מזרחי, נח וקריגל, טוען כי "אנחנו שחקן מאוד קטן, ומאוד קל להעלים את הפעילות הטכנולוגית מישראל. יש בישראל המון מרכזי פיתוח של חברות בינלאומיות ששוכרות משרדים בישראל, ואם המדינה תעשה משהו דרמטי, כמו שעושה שר האוצר הבריטי, מרכזי הפיתוח עלולים לעבור למקומות אחרים בעולם".

עד כה, רשות המסים הישראלית יישרה קו עם מדינות ה־OECD, והיא לא צפויה ללכת בעקבות בריטניה שזוכה ליתרון מול חברות הענק הודות לגודלה ויציבותה.

באשר למהלך הבינלאומי שמתכנן ה־OECD מסרה הרשות כי "ישראל מעוניינת להצטרף לאמנה הרב־צדדית של ה־OECD לשיתוף מידע בנושא מס, אך החוק הישראלי מונע זאת ממנה מכיוון שהוא מאפשר חתימה אך ורק על אמנות דו־צדדיות. עם זאת, הרשות מקדמת הצעת חוק שתאפשר את הצטרפות ישראל לאמנת ה־OECD. ההצעה כבר עברה בקריאה ראשונה בכנסת הנוכחית, והדיון בה יימשך לאחר הבחירות, בכנסת הבאה".