האם מיסוי החברות בישראל וב־OECD במסלול התנגשות

ב־OECD כבר הבינו: הדרך היחידה להתמודד עם זליגת מיסוי למקלטי מס היא שיתוף פעולה בין מדינות הארגון נגד חברות הענק. אבל צעדי הצמיחה החדשים שמתכנן האוצר מקלים עם החברות הללו ולא בטוח שיתיישבו עם התוכנית השאפתנית של הארגון

מהפכה בקנה מידה עולמי מתרחשת בימים אלו. מדינות העולם עדיין לומדות אותה, אבל כל מומחה כבר יודע לומר שהיא תשפיע על כולנו. הארגון לשיתוף פעולה ופיתוח כלכלי (OECD) פרסם את המלצותיו של פרויקט BEPS שלו — Base Erosion and Profit Shifting Project — שעוסק בשחיקת בסיס המס והסטת הרווחים בין המדינות השונות בעולם. עד היום מדינות שיתפו פעולה באמצעות אמנות רב־צדדיות כמעט בכל נושא, למשל ביטחון או זכויות אדם, אך נושא המיסוי נשאר בחוץ כי המדינות ראו בעצמן מתחרות על אותה עוגה. אפילו באיחוד האירופי, שבו יש הסכמה גורפת על נושאים רבים, המיסוי הישיר נשאר מחוץ לתמונה. היום, כשהחברות הבינלאומיות מהוות נתח משמעותי מהשווקים בעולם, המדינות כבר מבינות שאם לא ישתפו פעולה, ההפסד יהיה של כולן.

ההמלצות שואפות להסדיר את טכניקת בדיקת ההכנסה החייבת במס של החברות הגדולותכך שתיעשה באופן זהה בין המדינות השונות, במטרה לבטל את הרווחים שגורפות החברות הגדולות באמצעות ניצול הפערים וחוסר התיאום בין המדינות. כך למשל, אם כל המדינות ידווחו זו לזו על השומות שהן גובות מהחברות הגדולות, יהיה קל יותר לדרוש מהן תשלום מס על הכנסות משום שלא יוכלו לטעון שהן כבר מוסו במדינה אחרת.

הגרסה הישראלית לסנדביץ' ההולנדי ולאירי הכפול

מומחי מס מעריכים כי מדינות ה־OECD ומדינות ה־G20 שצריכות לקבל (או לדחות) את ההמלצות החדשות, יפעילו כעת לחצים בניסיון להטות את המציאות החדשה לטובתן — כלומר לקבל את ההמלצות, אבל בתוספת סעיפים חריגים. לכל מדינה יש היום כלי שנועד למשוך אליה חברות גדולות, בדרך כלל דרך תכנוני מס נוחים ושיעורי מס מופחתים, שבתמורה מביאים תעסוקה למדינה. דוגמאות מפורסמות הן הולנד עם "הסנדביץ' ההולנדי", שלפיו מעל החברה הרשומה בהולנד ישנה חברה נוספת במקלט מס, שעיקר ההכנסות מגיעות אליה, או אירלנד עם "האירי הכפול", שלפיו חברה שפועלת באירלנד מעבירה את ההכנסות לחברה אחרת שהוקמה באירלנד, אך פועלת באחד ממקלטי המס בעולם.

צילום: עמית שעל, אוראל כהן

צילום: עמית שעל, אוראל כהן

לישראל יש את החוק לעידוד השקעות הון, שסביבו פועלים לאחרונה משרדי הכלכלה והאוצר במטרה לעודד את הצמיחה. הצעדים הבולטים הם הפחתת מס החברות מ־9% במסגרת החוק ל־6% בפריפריה הרחוקה, הרחבת המסלול המיוחד בפריפריה המעניק שיעורי מס של 5% והרחבת הטבות המס גם להכנסות מקניין רוחני.

אחד הנושאים הנפיצים היום במערכת הפוליטית הוא הטבות המס לישובים. עד היום הממשלה נמנעה מלקבוע קריטריונים קבועים ומובחנים למתן הטבות, כפי שקבע בג"ץ שעליה לעשות. אחת ההחלטות מהשנים האחרונות, למשל, לאור האירועים הביטחוניים החוזרים ונשנים, היתה להקל על תושבי עוטף עזה דרך הפחתה במסים. הטבות מס לישובים משפיעות על חברות שפועלות בתחומים שונים, שכן מלבד שיעורי מס החברות המשתנים, חברות יכולות להרשות לעצמן לשלם שכר נמוך יותר במקומות שבהם ניתנות הטבות מס.

שיעור מס החברות בישראל עומד היום על 26.5% אך ירד ל־25% בתחילת 2016, במטרה לסייע לצמיחה במשק. עם זאת, חברות גדולות רבות בארץ זוכות להטבות מס מתוקף החוק לעידוד השקעות הון, תחת קריטריונים מסוימים ובהם היצוא, שמקטינות במידה רבה את שיעורי המס ל־9% בפריפריה ו־16% במרכז הארץ.

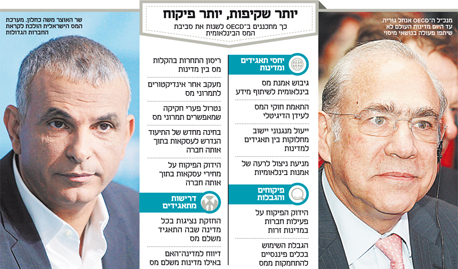

בעוד שרשויות המס בעולם משחיזות בימים אלו את החרבות בכדי להגן על ההטבות ועל מערכת המיסוי שלהן, בישראל כרגיל המציאות מעט מורכבת יותר. המלצות ה־OECD אמורות להפוך את מערכות המיסוי המקומית והגלובלית לצודקות יותר, אך בכך גם יקטינו את היתרון התחרותי של כל מדינה. מלחמה של האוצר ורשות המסים בארץ להגן על היתרון היחסי של ישראל תהיה בעצם מלחמה על מערכת המס, שבמקרים רבים מגנה על החברות החזקות והולכת לקראתן. לא ברור כלל אם הלך הרוח הציבורי יגבה מהלכים אלו בתקופה זו. ישראל היא שחקנית קטנה יחסית ופחות ופחות אהודה בשנים האחרונות, כך שמלכתחילה היכולת שלה להגן על האינטרסים שלה מוגבלת יותר.

הגלובליזציה, שהחלישה את כוחן של מדינות מול עוצמת החברות הבינלאומיות, תחליש כעת את הריבונות המיסויית במטרה להתמודד עם אובדן הכוח שהוביל לפגיעה בהכנסה. שאלות כמו על מה מנכים הוצאות או איך מחשבים אותן יעברו האחדה. ייתכן שהשאלה אם לישובי עוטף עזה מגיעות הטבות מס תהפוך לשאלה בינלאומית. ברשות המסים בוחנים את ההמלצות וכיצד הצעדים שקודמו בשנים הקודמות להגברת השקיפות עומדים ביחס אליהן.

מה עם חברות הפירמידה והמדינות המתפתחות

חרף החגיגיות של השקת ההמלצות ערב כינוס ועידת פורום G20 בלימה בירת פרו, הדרך ליישומן עוד ארוכה, ותאריך היעד לאימוצן על הנייר במדינות החברות ב־OECD ובמדינות נוספות הוא סוף 2016.

גולת הכותרת של המסמך שפרסם OECD היא ההמלצה לדרוש מתאגידים בינלאומיים לדווח על המדינות שבהן הם פועלים והיכן הם משלמים מסים. עם זאת, הארגון נמנע מלהמליץ למדינות לעגן את הדרישה בחוק. המלצה חשובה נוספת נוגעת לנטרול כלים פיננסיים שמאפשרים לחברות לנצל פערי חקיקה כדי להתחמק מתשלום מסים במדינות שבהן הן פועלות. כמו כן, הארגון קורא לייעול המנגנונים ליישוב מחלוקות בין תאגידים בינלאומיים לבין מדינות, ולגיבוש אמנה בינלאומית רב צדדית לשיתוף מידע בנושא מס. ה־OECD הציג גם מנגנון לעדכון של יותר מ־3,500 אמנות דו־צדדיות לשיתוף מידע בנושא מס, שאמור לשמש כבסיס לאמנה הרב צדדית שעליה צפויות לחתום 90 מדינות.

ואולם, כמו בכל ארגון שכולל מדינות רבות כל כך, הצורך בפשרה עלול לעקר מתוכן חלק גדול מההמלצות. "מערכת המס הבינלאומית מקולקלת, וזה בלתי הפיך. ההמלצות של OECD לא נוגעות לבעיה מבנית מהותית במערכות המיסוי והיא הטלת מס על כל חברה בנפרד והתעלמות מקיומן של קבוצות חברות", אמר ל"כלכליסט" מנהל חברת Tax Research UK רו"ח ריצ'רד מרפי. בעיה אחרת שעליה מצביע מרפי היא הפגיעה האפשרית במדינות מתפתחות שאינן חברות ב־OECD ועלולות להפסיד כספי מסים רבים בשל הדרתן מהאמנות המתוכננות. מרפי מעריך שהפוליטיקה תשחק תפקיד מרכזי באימוץ ההמלצות. "לא כל המדינות החברות ב־OECD הראו נכונות לשתף פעולה, וכל מדינה יכולה לבחור אילו המלצות היא רוצה לאמץ", הוא מציין. עם זאת, מרפי רואה בפרסום ההמלצות צעד חיובי. "זה יותר טוב מכלום ויש כמה רעיונות יפים כמו הדרישה מחברות טכנולוגיה להחזיק נציגות בכל מדינה בהם הם פועלים וקידום של זמינות המידע", הסביר.

תכנוני המס עולים לארה"ב 620 מיליארד דולר

המחשה להיקף תופעת תכנוני המס האגרסיביים של התאגידים הגדולים ניתן למצוא במחקר שפורסם אתמול בארה"ב, שלפיו 500 החברות האמריקאיות הגדולות מחזיקות 2.1 טריליון דולר מחוץ לגבולות המדינה. להערכת החוקרים, בכך נמנעות החברות מתשלום מסים בסכום של 620 מיליארד דולר. שני המכונים שפרסמו את המחקר, "אזרחים למען צדק במס" ו"קרן המחקר לאינטרס ציבורי", ביססו את הערכתם על פעילות החברות במקלטי מס דוגמת אירלנד, איי ברמודה, לוקסמבורג והולנד, כפי שהן דיווחו עליה לרשות ני"ע בארה"ב.

ענקית הטכנולוגיה אפל החזיקה 181.5 מיליארד דולר מחוץ לגבולות ארה"ב – יותר מכל חברת טכנולוגיה אמריקאית אחרת. לו היתה מעבירה את הכסף לתחומי ארה"ב, היא היתה חייבת בתשלום מס של 59.2 מיליארד דולר. ענקית אמריקאית אחרת, ג'נרל אלקטריק, מחזיקה 119 מיליארד דולר ב־18 מקלטי מס שונים.

לפי המחקר, 72% מ־500 החברות הגדולות בארה"ב פועלות במקלטי מס באמצעות 7,622 חברות־בנות. לפי המסמכים שמסרו לרשות ני"ע, שיעור המס הממוצע שמשלמות החברות על הרווחים שמנותבים למקלטי מס עומד על 6% בלבד, זאת לעומת מס חברות של 35% בארה"ב.