ראיון כלכליסט

"המודל המחשבתי של הבנקאות העולמית לא מספק את הסחורה"

הכלכלן הראשי של בנק הפועלים פרופ' ליאו ליידרמן מודאג מהתפיסה המחשבתית המיושנת של הבנקים המרכזיים בעולם, שחושבים שלריבית אין השפעה על מחירי הדיור: "צריך להקים פורום גלובלי של מדיניות וסינכרון במדיניות המוניטרית"

"המודל המחשבתי של הבנקים המרכזיים בעולם מיושן ופחות מתאים לתקופה הנוכחית", אומר פרופ' ליאו ליידרמן בראיון ל"כלכליסט". "המחשבה שלהם שגורסת שהפחתות ריבית חדות והדפסות כסף מסיביות יביאו לכך שמתישהו האינפלציה תעלה והפעילות הכלכלית תתעודד, ובסוף הריבית תעלה לרמות נורמליות - אנחנו רואים שהעולם לא באמת מתנהג ככה".

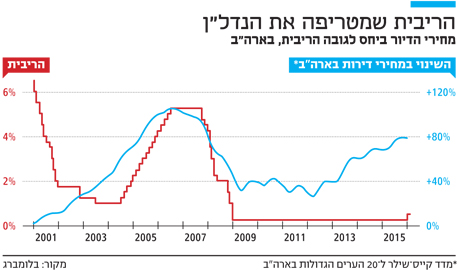

ליידרמן צפה יום אחד בסרט "מכונת הכסף" שמתאר את האירועים שהתפתחו להיות המשבר הכלכלי הגדול של 2008, והבין שמשהו חסר לו: הריבית. ובפרט, הריבית הנמוכה שהיתה בארה"ב בעקבות התפוצצות בועת ההייטק בתחילת שנות האלפיים, שתדלקה את בועת הנדל"ן בארה"ב, שיצרה את בועת הסאב־פריים, שהתפוצצה לבסוף אל תוך המשבר העולמי. וכשהוא מסתכל על גרף הריבית מאז ועד היום, הסיפור הזה מדאיג אותו מאוד.

הביקורת של ליידרמן מצטרפת לביקורת שהשמיעו כלכלנים בכירים בארה"ב בחודשים האחרונים, ובראשם פרופ' פול קרוגמן ושר האוצר האמריקאי לשעבר לארי סאמרס. הם טוענים כי הפד האמריקני העלה את הריבית מוקדם מדי, ובכל מקרה הציפייה של נגידת הבנק האמריקאי ג'נט ילן כי העלאת הריבית תביא לעלייה הדרגתית באינפלציה שתאפשר עוד העלאות ריבית, לא הולכת להתממש בקרוב.

| |||

"הורדת הריבית עזרה להתאוששות הכלכלית להיות מהירה, אבל מחירי הדיור שוב מתחילים לעלות כפי שעלו בתקופה של הורדת הריבית הקודמת בתחילת שנות האלפיים", אומר ליידרמן, "וזה הנעלם הגדול: מה קורה במערכת הפיננסית, שכולל את כל החיסכון וההשקעות. מחיר הכסף, כלומר הריבית, נמצא מחוץ לשיווי משקל הרבה מאוד זמן. וכל עוד זה ככה, הסיכונים של המשבר הבא הולכים וגדלים".

הסיבה שהסיפור הזה חשוב כל כך הוא שהריביות העולמיות מעולם לא היו נמוכות כל כך למשך זמן ממושך כל כך, ופשוט אין שום תיאוריה כלכלית שיודעת לנבא מה יקרה עכשיו. כלומר, אם הריביות האלה ניפחו בועות נכסים (בנדל"ן או במניות או בנכסים אחרים), ואיך אפשר בכלל לצאת ממלכודת הריבית הנמוכה הזאת.

נדרשת גישה הוליסטית

"הגישה עד היום של בנקים מרכזיים היא שיש להם שלושה יעדים: יציבות מחירים והשגת יעד האינפלציה, תמיכה בצמיחה במשק ושמירה על היציבות הפיננסית. רק שהעיסוק העיקרי הוא יעד האינפלציה, אם אפשר על הדרך לתמוך בצמיחה זה נחמד, ובשביל הנושא הפיננסי יש צעדים משלימים שנקראים מדיניות מקרו־יציבותית".

מטבע הלשון הזה - מדיניות מקרו־יציבותית - הגיע לישראל בתקופה של הנגיד הקודם פרופ' סטנלי פישר. הוא השתמש בו כדי להדוף את הביקורת על בנק ישראל, ולפיה הריבית האפסית של הבנק תדלקה את בועת הנדל"ן. פישר הסביר שהריבית הנמוכה הכרחית, ובנק ישראל מנסה לדכא את הביקוש לדירות על ידי הטלת מגבלות על המשכנתאות (צעדים שבסופו של דבר לא הצליחו כלל לדכא את הביקוש).

"לדעתי האבחנה הזאת כבר לא תקפה. אין פה איזו חומה בין הריבית והשפעותיה על המערכת הריאלית לעומת מה שזה עושה באותו הזמן ליציבות הפיננסית. לכן נדרשת גישה חדשה, הוליסטית יותר, כזו שלא תראה בהשפעה של היציבות הפיננסית משהו בעל חשיבות נמוכה יותר", הוא אומר.

ליאו ליידרמן (65); תפקיד: הכלכלן הראשי של בנק הפועלים; מצב משפחתי: גרוש+2; תפקידים קודמים: מנהל מחלקת המחקר בבנק ישראל; משהו נוסף: היה מועמד לנגיד בנק ישראל צילום: נמרוד גליקמן

ליאו ליידרמן (65); תפקיד: הכלכלן הראשי של בנק הפועלים; מצב משפחתי: גרוש+2; תפקידים קודמים: מנהל מחלקת המחקר בבנק ישראל; משהו נוסף: היה מועמד לנגיד בנק ישראל צילום: נמרוד גליקמן

"אחד המסרים המרכזיים מהסרט 'מכונת הכסף', אומר ליידרמן, "הוא שכדאי להקשיב גם לאלה שאומרים את הדעה ההפוכה. זה כמו לפני מלחמת יום כיפור, כשהיתה קונספציה ביטחונית מסוימת, ובדיעבד התברר שהיו אנשים שטענו אחרת אבל לא הקשיבו להם בזמן, ובסוף המחיר היה כבד מאוד".

העולם אינו לינארי

על השאלה מה עושים מפה מודה פרופ' ליידרמן שעדיין אין לו מודל מחשבתי אלטרנטיבי, והוא רק רוצה לשים מראה מול הבנקים המרכזיים ולאותת שמשהו לא עובד בתפיסה שלהם. "התפיסה של ילן נורא לינארית", הוא אומר על יו"ר הבנק הפדרלי. "קודם נדפיס כסף, אחר כך נמשיך עם הריבית הנמוכה, הכלכלה תתחיל להתאושש ומתישהו האינפלציה תרים את הראש, ואנחנו נתחיל להעלות את הריבית לרמה נורמלית. אבל העולם אינו לינארי. ממצב שדיברו על ארבע העלאות ריבית צפויות ב־2016, היום ההערכות הן שלא תהיה שום העלאת ריבית ב־2016", הוא אומר.

לדבריו, "צריך להתחיל בהכרה שהמודל המחשבתי הנוכחי לא מספק את הסחורה, והסיכוי שהתרחיש של ילן יתממש שואף לאפס. זו בנקאות מרכזית במשבר, גם אידאי וגם פרקטי.

לדעתו, הפתרון לבעיה עשוי להיות טמון בתוך הבעיה עצמה, בהבנה שהבעיה היא גלובלית. כשם שה־OECD מגבש מדיניות מס בינלאומית בימים אלה כדי למנוע מהתאגידים הגדולים לנצל מקלטי מס מקומיים, אולי גם הבנקים המרכזיים צריכים להתחיל לחשוב גלובלית.

פוחדים ללכלך את הידיים

"יכול להיות שהחשיבה החדשה צריכה להתבסס על כך שהאינפלציה היא גלובלית", אומר ליידרמן, "שהעובדה שהאינפלציה בארה"ב לא מרימה את הראש זה בגלל שהגלובליזציה של המוצרים גדולה מאוד. כמו ששכר העבודה בארה"ב לא עולה במשך שנים בגלל שגם שוק העבודה נהיה גלובלי, והעובדים בארה"ב מתחרים בעובדים בסין ובהודו.

"יכול להיות שצריך להקים פורום גלובלי של מדיניות או סנכרון גדול יותר במדיניות המוניטרית", הוא אומר, "כי במצב הזה לא רחוק היום שתתפתח מלחמת מטבעות מפורשת, וזה ישים את הפד במלכוד נוסף מבחינת העלאת הריבית.

"ואפילו אז", הוא אומר, "אם כל הבנקים המרכזיים יתאמו יחד את מדיניות הריבית שלהם, הבעיות בעולם הממשי עדיין יהיו רחוקות מפתרון, בגלל היעדרם של פוליטיקאים שלא פוחדים להכניס את הידיים לבוץ ולתקן בעיות של הטווח הארוך במקום להתעסק רק בניצחונות קלים לטווח הקצר.

"הבעיות המרכזיות כיום בצד הריאלי של הכלכלה הן בעיות מבניות, ולא בעיות מוניטריות", אומר ליידרמן, "יפן היא מדינה במשבר מאז 1989. הפחתה נוספת של הריבית ועוד נזילות לא יפתרו את הבעיות. יש שם בעיות בממשל תאגידי, בעיות בשוק העבודה, הזדקנות האוכלוסייה וכו'. באירופה הנתונים נראים מעט טובים יותר, אבל הזרמת נזילות והפחתת הריבית, הן לא מה שיקטין את שיעור האבטלה בספרד או בצרפת משיעור דו־ספרתי לחד־ספרתי. גם שם יש בעיות מבניות של פריון, הזדקנות, התאמה של שוק העבודה לרובוטיזציה וכו'.

"אז נכון שאלו לא פרמטרים שקשורים ישירות למגרש של הבנקים המרכזיים, ויכול מאוד להיות שיש היעדר מנהיגות בצד הפיסקאלי, אבל מה שברור הוא שיש כאן משבר בחשיבה, וייקח זמן עד שכלכלנים יבואו עם מודל חדש שיתאים לעולם החדש. מה שוודאי הוא שאלמנט מרכזי במודל הזה צריך להיות הפנמה הרבה יותר גדולה של האינטראקציה בין המדיניות המוניטרית לשווקים הפיננסיים".