האוצר מציג: פעם יוקר המחיה ופעם ההיפך

כדי להגן על החוסכים, הטיל משרד האוצר מגבלה על היקף תיקי המשכנתאות שיכולים לרכוש המוסדיים מהבנקים, אך מנגד הוא מאפשר להם להיכנס להשקעות מסוכנות הרבה יותר: האשראי הקמעונאי, חברות ניכיון צ'קים ואג"ח לא מדורגות

מה חשוב יותר: יציבות המערכת או פתרון בעיית יוקר המחיה? בנק ישראל ומשרד האוצר מתכתשים סביב שאלה זו כבר תקופה ארוכה. הראשון רומז שהאוצר פופוליסטי וחסר אחראיות כלכלית; ובאוצר אוהבים לשלוח חצי ביקורת על כך שעבור הבנק המרכזי היציבות, ובעיקר יציבות הבנקים, חשובה יותר מטובת האזרח.

ומהו יוקר המחיה אם לא המשכנתא? מאז הזינוק חסר התקדים במחירי הנדל"ן, המלחמה בין בנק ישראל למשרד האוצר עברה לחזית הדיור. בנק ישראל טוען כי לא דואגים מספיק לצד ההיצע, ובאוצר מתלוננים כי בשם יציבות המערכת הבנקאית, בנק ישראל הוביל להתייקרות הדירות. ואכן, מבדיקת "כלכליסט" שנערכה באחרונה עולה כי הציבור הפסיד קרוב ל־6 מיליארד שקל בעקבות הגבלת נתח המשכנתא שאפשר לקחת בריבית פריים לשליש בלבד.

חרף המגבלה, חגיגת המשכנתאות נמשכה ועודנה נמשכת, רק שהריבית שהציבור משלם עליהן הולכת ועולה. ולא, הדבר לא קשור לעליית הריבית במשק או לעלייה ברמות הסיכון שמייחסים לנוטלי המשכנתאות. היא קשורה למחנק האשראי בבנקים שהגיעו ברובם לגבול העליון של הלוואות לדיור שהם יכולים לתת, על פי הנחיות היציבות והלימות ההון.

הדבר מייקר כמובן עוד יותר את רכישת הדירה בישראל, ולכן כדי לפתור את הבעיה, צעד שהוא לכאורה לטובת הציבור ויוקר המחיה, החלו הבנקים למכור תיקי משכנתאות לחברות הביטוח.

נכון, זה נשמע מסוכן, אך לא בהכרח, שכן מדובר בהלוואות שלגביהן מתבצע חיתום יסודי (בדיקת רקע על נוטל ההלוואה). עם מכירת תיק הלוואות, הבנק יכול לשחרר הון נוסף למתן משכנתאות, בעוד שחברות הביטוח שמנהלות לנו את הפנסיה מקבלות מכשיר השקעה חדש שמניב תשואה מעניינת בסביבת ריבית אפסית.

להגן על החוסך מהסיכון

הבעיה היא שהמהלך נשמע דומה מדי לסאב פריים, אז נארזו משכנתאות של הציבור האמריקאי לחבילות ששווקו לגופים מוסדיים. באוצר שותפים כנראה לתחושה, שכן דורית סלינגר, המפקחת על שוק ההון, פרסמה כללי הסדרה לפעילות רכישת תיקי הלוואות משכנתא של גופים מוסדיים מבנקים. על פי הכללים, מותר למוסדיים לקנות מבנקים הלוואות שבהן יחסי ההלוואה לשווי הנכס (LTV) לא עולה על 60%. בשנה האחרונה היוו הלוואות כאלה כשליש מהיקף המשכנתאות שניתנו על ידי המערכת הבנקאיות, כלומר נתח לא קטן.

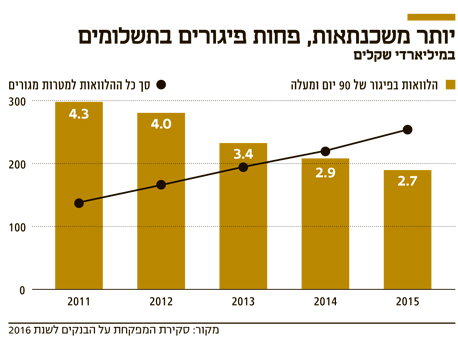

רק שבישראל המציאות מעט שונה בכל הקשור לסיכון הלווים. שיעור ההלוואות בפיגור מתוך תיק ההלוואות לדיור נמוך מאוד, והוא אף נמצא בירידה רציפה בשנים האחרונות. בתרחיש קיצון שביצעו בפיקוח על הבנקים שבו האבטלה עולה ל־9.8%, מחירי הדירות יורדים ב־25% וריבית בנק ישראל מזנקת ל־5.6%, גם אז, שיעור ההפסד בתיק האשראי לדיור מגיע לכל היותר ל־0.7%.

שיעור ההפסד הפוטנציאלי הזה חלומי בהשוואה לרמות הסיכון שאליהן נחשפים כספי הפנסיה שלנו, כשהגופים המוסדיים קונים אג"ח קונצרניות בדירוג נמוך או כלל ללא דירוג. רק ביולי האחרון זרמו 8 מיליארד שקל להנפקות שרובן היו של חברות נדל"ן לא בדירוגים גבוהים. הלוואות לקבלנים כן, ומשכנתא רק תחת הגבלה?

לחשוף את החוסך לסיכון

מצד אחד המחשבה של האוצר ברורה, ומצד שני היא תמוהה אם מסתכלים על המהלכים המקודמים במקביל על ידי אותו רגולטור. בראש ובראשונה מדובר בכניסת הגופים המוסדיים לשוק האשראי הקמעונאי. לא צריך להיות כלכלן כדי להבין שהלוואה שתינתן על ידי בית השקעות או חברת ביטוח לרכישת רכב או חגיגת בר מצווה תהיה מסוכנת לא פחות ממשכנתא.

אותו משרד אוצר קידם ואף השיג הסכמה מבנק ישראל למה שנקרא "חוק נאוי" שנכנס לתוקף לפני שנה, לאחר התלבטות ארוכה של בנק ישראל, שלא שש לתמוך בו. לפי החוק החדש, מותר לחברות ניכיון צ'קים (שפעם נקראו שוק אפור) לגייס עד 2.5 מיליארד שקל בשנה מהמוסדיים. אחד הנימוקים היה שהמוסדיים יידעו לתמחר את הסיכון ויגבו מחברות אלה ריבית גבוהה יותר.

הרצון להגן על החוסכים בפנסיה מפני סיכונים מוגזמים הוא נכון ומובן, אלא שהאוצר סותר את עצמו. חוכמת הרגולטור צריכה להיות במציאת צעדים נכונים לבלימת הסיכונים המיותרים שעלול לקחת מי שמנהל את כספם של אחרים, אך אסור לצעדים אלה להיות צעדי גרזן שמשדרים שאין מתווה ברור אלא רק קפיצה על כותרות מזדמנות.

שר האוצר משה כחלון צילום: עומר מסינגר

שר האוצר משה כחלון צילום: עומר מסינגר