בלעדי לכלכליסט

יצרנית הבטון רדימיקס למכירה ב־1.8 מיליארד שקל

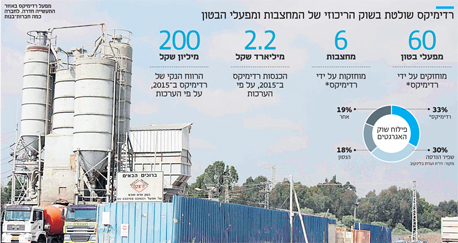

ארבע קרנות ענק - אייפקס, פימי, אוק־טרי ו־KKR - מתעניינות ברכישת יצרנית חומרי הבנייה הגדולה בישראל שמוחזקת בידי תאגיד סמקס המקסיקני; הרוכשת העתידית תידרש להתמודד עם חוסר הוודאות הרגולטורית שמרחף מעל פעילות רדימיקס בתחום חומרי הגלם לבנייה וסלילה, על רקע המלצת רשות ההגבלים לפצל בעלויות על מחצבות באזורי ריכוזיות גיאוגרפית

רדימיקס, החברה הגדולה בישראל לייצור חומרי גלם ואספקתם לתעשיית הבנייה, מוצעת למכירה תמורת 1.8 מיליארד שקל (כחצי מיליארד דולר) - כך נודע ל"כלכליסט". על הרכישה מתמודדות הקרנות אייפקס ישראל, פימי הישראלית, אוק־טרי הבינלאומית ו־KKR, מקרנות ההשקעה הגדולות בעולם. אלה נפגשו לאחרונה עם בנקאי ההשקעות מייקל ישראל מבנק ההשקעות הבינלאומי HSBC, שנבחר להוביל את המכירה. נציגי רדימיקס, המוחזקת מאז 2005 בידי תאגיד סמקס (CEMEX) המקסיקני, טרם נפגשו עם נציגי הקרנות והם צפויים לעשות זאת בימים הקרובים. אם לא יקבלו בלעדיות לרכישה, חלק מהקרנות צפויות שלא להיכנס להליך המכירה, שעתיד להסתיים בעוד כמה חודשים.

- אינרום תספק קוביות בטון לנמל חיפה החדש ב- 104 מיליון שקל

- הפיתרון המהיר להוזלת מחירי הדיור: להחזיר לאופנה את ה"שפריץ"

- צו הקפאת הליכים לחברות בטון ובלוקים של משפחת קדמאני בשל חוב בסך 160 מיליון ש'

רדימיקס מתמחה בבטון, אגרגטים (חומרי גלם דוגמת חצץ המשמשים לבנייה וסלילה), צמנט לבן (בסיס לחומרי הדבקה בתעשיית הבנייה) ומוצרי תשתיות (צינורות בטון, שוחות בקרה לביוב וכו'), ומחזיקה ב־60 מפעלים ושש מחצבות. על פי הערכות, ההכנסות של החברה היו כ־2.2 מיליארד שקל בשנת 2015, וה־EBITDA (רווח תפעולי תזרימי) עמד באותה השנה על כ־230 מיליון שקל. לחברה אין חוב, ועל פי הערכות, הרווח הנקי שלה בשנה שעברה היה כמעט 200 מיליון שקל (החברה פרטית ועל כן נתוניה הרשמיים חסויים). מנכ"ל רדימיקס הוא יצחק בז'רנו, והיא מעסיקה כאלף עובדים.

צילום: נמרוד גליקמן

צילום: נמרוד גליקמן

על פי דו"ח ועדת בלינקוב - ועדה שהוקמה בשנת 2013 לבדיקת שוק המחצבות והאגרגטים, ובראשה עמד הממונה על התקציבים באוצר לשעבר רם בלינקוב — רדימיקס מחזיקה ב־33% משוק המחצבות ומפעלי הבטון. אחריה שפיר הנדסה, המחזיקה ב־30% מהשוק, והנסון, שברשותה 18% מהשוק. למעשה, שליש מהבטון והטיט בתעשיית הבנייה בארץ מסופק על ידי רדימיקס.

מנכ"לית אייפקס זהבית כהן צילום: אוראל כהן

מנכ"לית אייפקס זהבית כהן צילום: אוראל כהן

הקשר הבעייתי בין מפעלי הבטון למחצבות

רדימיקס הוקמה בשנת 1962 על ידי תאגיד RMC הבריטי, וזאת היתה הפעילות הראשונה שלו מחוץ לגבולות הממלכה. ב־2005 היא נמכרה לתאגיד הענק המקסיקני סמקס, שכבר לפני חמש שנים שקל את מכירת החברה בעקבות משבר פיננסי, אך לבסוף חזר בו. סמקס, שהוקם בשנת 2005 ונסחר בוול סטריט לפי שווי של 12.5 מיליארד דולר, פעיל ב־50 מדינות ברחבי העולם (בעיקר בארצות הברית ובמרכז ודרום אמריקה) ומתמקד בייצור מלט, סיד, תערובות בטון וחומרי בנייה אחרים.

עם הפרויקטים הגדולים של רדימיקס נמנים אספקת הבטון לבניית נתב"ג 2000, אספקת הבטון לכביש חוצה ישראל ולנתיבי איילון ואספקת הבטון לבניית המרינה באשקלון והמרינה בהרצליה. החברה פעילה באמצעות כמה חברות־בנות: בתחום מוצרי התשתיות באמצעות רדימיקס מוצרי בטון; בתחום הצמנט הלבן באמצעות מפעל שהקימה בספרד; ובתחום האגרגטים היא פועלת דרך תעשיות אבן וסיד, המחזיקה בשמונה מחצבות ומפעלים ברחבי ישראל. במאי 2008 השתלטה רדימיקס על אבן וסיד, לאחר שרכשה 50% ממנה מידי שיכון ובינוי ב־44 מיליון שקל (כמה שנים לפני כן היא רכשה מידי שיכון ובינוי מחצית מהמניות).

תחום האגרגטים הריכוזי עלול להקשות על הרוכשת העתידית של רדימיקס בשל חוסר הוודאות הרגולטורית בו. רשות ההגבלים, כפי שפורסם ב"כלכליסט" לפני עשרה ימים, ממליצה לצמצם את הריכוזיות בענף המחצבות הכורות אגרגטים וטוענת כי הדבר משפיע על עלויות הבנייה והתשתיות. בהמלצותיה, שהוגשו למפקח על המכרות במשרד התשתיות ולרשות מקרקעי ישראל, מציעה הרשות לפצל בעלויות של חמש מחצבות באזורים שקיימת בהם ריכוזיות גיאוגרפית. המחצבות שייכות לחברות הנסון באזור השרון, רדימיקס באזור עין חרוד, שפיר באזור ירושלים, מחצבי אבן באזור חיפה וכפר גלעדי באזור הקיבוצים כפר גלעדי ועמיעד.

על פי מחקר שערכה רשות ההגבלים, בבעלות הנסון, רדימיקס ושפיר 13 מחצבות (המהוות יחדיו 45% מהשוק) ו־95 מפעלי בטון (המהווים יחדיו 54% מהשוק). המחקר מעלה חשש כי חברות המחזיקות בכמה מחצבות באותו אזור גיאוגרפי אינן מוכנות למכור חומר למפעלי בטון שאינם בבעלותן, וכך גורמות לצמצום ההיצע, שיכול להוביל להעלאת מחירים. כך, על פי הרשות, 63 מתוך 175 מפעלי בטון שנבחנו מתמודדים עם תחרות מועטה. כמו כן, במחקר התברר כי ישנן מחצבות שבעליהן אינם מנצלים אותן ומעדיפים שלא לכרות בהן אגרגטים, וזאת על מנת להסיט את הביקושים למחצבות אחרות שבבעלותם. החשש בענף הוא שהרשות תאלץ את שלוש החברות למכור חלק מהמחצבות.

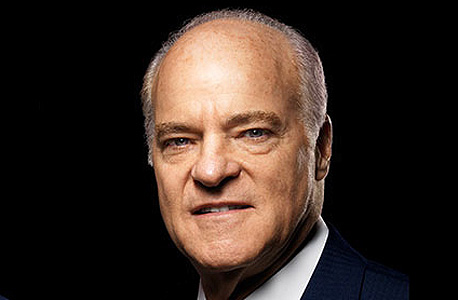

היו”ר המשותף של KKR הנרי ר’ קראביס

היו”ר המשותף של KKR הנרי ר’ קראביס

מאות מיליוני דולרים מחפשים השקעה

הרוכשות הפוטנציאליות - הקרנות אייפקס ישראל, פימי, אוק־טרי ו־KKR - נפגשו בעבר בכמה תהליכי מכירה. הבולט שבהם הוא הליך מכירת ויאוליה - המחזיקה בכמה מטמנות פסולת בארץ, מתקן התפלה ו־20% ממניות תחנת הכוח במישור רותם - אותה רכשה לבסוף ב־2015 אוק־טרי תמורת כ־450 מיליון דולר. הקרן הבינלאומית, שבראש הסניף הישראלי שלה עומדים גבי פרל ואורן פלג, מנהלת 90 מיליארד דולר.

אייפקס, המנוהלת בישראל על ידי זהבית כהן, גייסה בשנה שעברה 300 מיליון דולר לשם השקעה בחברות ישראליות. ואולם, אם תרכוש לבסוף את רדימיקס, יהיה זה כנראה בשיתוף פעולה עם הקרן הגלובלית היושבת בלונדון. עד כה אייפקס ביצעה שלוש עסקאות גדולות בארץ: רכישת השליטה בבזק, תנובה ופסגות; את שתי הראשונות אף מימשה ברווחים של מיליארדי שקלים.

פימי היא הקרן הרב־גונית מבין המועמדות לרכישת רדימיקס, והיא למעשה הקרן הישראלית היחידה שמתמודדת. הקרן, המנוהלת בידי ישי דוידי, מחפשת השקעה ל־900 מיליון דולר שגייסה בשנה שעברה.

האחזקות הבולטות של הקרן הן חברת האנרגיה התרמית אורמת והשליטה בחברת אינרום תעשיות, שפעילה גם היא בתחום חומרי הבנייה. האחזקה באינרום תעשיות עלולה להפריע לפימי לבצע את העסקה לרכישת רדימיקס, שכן הממונה על הגבלים עסקיים עלולה להתנגד לכך.

KKR היא מקרנות ההשקעה הגדולות בעולם, וזה שנים היא מגלה עניין בהשקעות בישראל. בין היתר היא ניהלה משא ומתן לרכישת האופציה של אי.די.בי למכירת 40% ממניות חברת אדמה לכימצ'יינה הסינית, עסקה שנסגרה אתמול. בשנת 2013 היא רכשה את חברת הצמיגים אליאנס עם משפחה הודית תמורת 500 מיליון דולר, ומכרה אותה לפני חצי שנה ליוקוהמה היפנית תמורת 1.2 מיליארד דולר.