בלעדי לכלכליסט

מס הכנסה דורש מקוקה־קולה 150 מיליון שקל

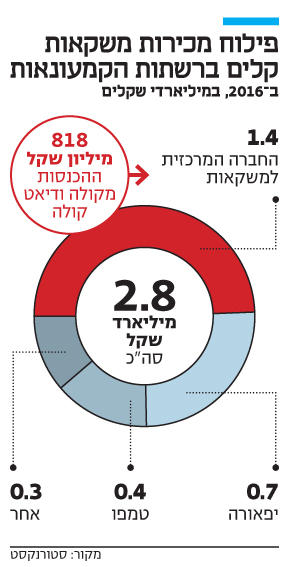

רשות המסים הוציאה שומה לענקית המשקאות הבינלאומית עקב תמלוגים של מאות מיליוני שקלים שקיבלה במשך שנים מהזכיינית הישראלית. החברה צפויה לנהל מאבק משפטי מול הרשות

רשות המסים דורשת מקוקה־קולה העולמית לשלם מס הכנסה בהיקף של כ־150 מיליון שקל, וזאת בגין תמלוגים שתאגיד המשקאות הבינלאומי מקבל מהזכיין המקומי על השימוש במותג בישראל - כך נודע ל"כלכליסט". הרשות הוציאה שומה לענקית המשקאות, ובאפשרותה לערער על כך לבית המשפט. החברה שכרה את משרד עורכי הדין גולדפרב זליגמן לטיפול בנושא.

- רבעון שני בקוקה קולה: צניחה של 60% ברווח הנקי

- בג"ץ דחה על הסף את עתירת קוקה קולה נגד רשות ההגבלים

- קוקה־קולה תכפיל את כמות הפלסטיק הממוחזר בבקבוקים

על פי הערכות, הדרישה מתייחסת לתמלוגים של כמיליארד שקל שהעביר הזכיין המקומי במשך כמה שנים לחברה הבינלאומית. על פי אמנת המס בין ארה"ב לישראל, שיעור המיסוי על העברת תמלוגים בגין שימוש בסימן מסחרי עומד על 10%; בעוד שיעור המיסוי על תמלוגים תעשייתיים, דוגמת נוסחת המשקה, עומד על 15%.

מנכים את המס מהזכיין

מותגי המשקאות התוססים של קוקה־קולה - בהם קולה, דיאט קולה, ספרייט ופאנטה - הם מהפופולריים בעולם. מטה החברה הבינלאומית, שנסחרת בבורסה לניירות ערך בניו יורק לפי שווי שוק של 196 מיליארד דולר, ממוקם בעיר אטלנטה במדינת ג'ורג'יה שבארה"ב. מותגי החברה מיוצרים ומשווקים בעשרות מדינות ברחבי העולם על בסיס הסכמי זכיינות בלעדיים מול חברות מקומיות. על פי הסכמי הזכיינות של קוקה־קולה ברחבי העולם, היצרן המקומי משלם לחברה הבינלאומית תמלוגים על השימוש במותג.

תמלוגים אלה, לטענת רשות המסים, מהווים הכנסה חייבת במס של החברה הזרה משום שהופקו בישראל. בשלב זה לא ידוע אם השומה שהוצאה לקוקה־קולה היא דרישה ראשונה של הרשות לתשלום מס על תמלוגים, או שומות משלימות לתשלומי מס בעבר שלשיטת הרשות היו נמוכים. דרישת רשות המסים היא אמנם מהחברה העולמית קוקה־קולה, אך התשלום נגבה ברוב המקרים כניכוי מס במקור מהכנסות הזכיין המקומי. זאת משום שהחברה הבינלאומית לא מגישה דו"חות לרשות המסים הישראלית ואין לה כלל תיק במס הכנסה הישראלי.

בישראל זכיינית קוקה־קולה היא החברה המרכזית לייצור משקאות קלים, חברה פרטית שהוקמה בשנת 1968. מפעל הייצור ומטה ההנהלה ממוקמים בבני ברק. החברה מוחזקת על ידי החברות אלקרופ בע"מ (85%) ורמקון בע"מ (15%), שתיהן נשלטות כיום על ידי ילדיו של התעשיין המנוח מוזי ורטהיים. בנו דודי ורטהיים מחזיק ב־63% מהמניות ובתו דרורית ורטהיים מחזיקה ב־37% מהמניות. נשיא החברה הוא רוני קוברובסקי (ראו הרחבה במסגרת).

מימין: מנכ"ל קוקה־קולה העולמית ג'יימס קווינסי ומנהל רשות המסים משה אשר צילום: בלומברג יוסי זליגר

מימין: מנכ"ל קוקה־קולה העולמית ג'יימס קווינסי ומנהל רשות המסים משה אשר צילום: בלומברג יוסי זליגר

פרסומות או תמלוגים

מיסוי תמלוגים הוא נושא שנמצא לא פעם במחלוקת בין תאגידים בינלאומיים לרשות המסים. הסיבה היא שיש דרכים שונות לסווג תשלומים שעוברים מהזכיין לחברה הבינלאומית, שכל אחת מהן גוררת מיסוי שונה.

"לרוב, הסוגיות והמחלוקות מול פקיד השומה נסבות על הגדרת התשלום המשולם לחברה הזרה", הסביר עו"ד סיימון יניב, שותף במשרד עורכי הדין גלעד ברון ושות'. "המחלוקת השכיחה ביותר נסבה על השאלה האם תשלומים עבור תמלוגים תמורת השימוש בסימן המסחרי, או עבור תמלוגים תעשייתיים, הם תמלוגים המשולמים עבור נוסחאות או תהליכים סודיים. בעוד עבור תמלוגים על סימן מסחרי, כמו למשל הלוגו של קוקה־קולה, משלמים מס של 10% על תמלוגים, עבור שימוש בנוסחה הסודית של המשקה משלמים מס של 15%. כך יוצא שלכל צד יש אינטרס למשוך את התמלוגים לכיוון אחר".

צילום: איי פי

צילום: איי פי

עוד הסביר עו"ד יניב כי ייתכן שענקית המשקאות תטען כי הסכום שקיבלה מהזכיין הישראלי אינו קשור לתמלוגים. "ייתכן כי מדובר בתשלום בעד החזרי הוצאות ששולמו לחברה הזרה, למשל עבור עלויות הכרוכות בפרסום עולמי שנוטלת על עצמה החברה הזרה", הוסיף. "לדוגמה, עבור הפקת והפצת סרט פרסומת שהנציג הישראלי עושה בו שימוש". לדבריו, על תשלום עבור פרסום ושיווק שמקדמת החברה הבינלאומית, כלומר החזר עבור ההוצאות שהחברה השקיעה כדי לקדם את המותג בכל העולם, לא

משלמים מס.

"נניח שקוקה־קולה העולמית מפרסמת סרטון שיווקי. מצד אחד, סביר שהחברה המרכזית למשקאות נדרשת לשלם עבור הסרטון הזה החזר הוצאות חלקי, ומצד שני, ניתן גם לטעון שהתשלום הוא עבור השימוש של החברה המקומית במותג העולמי שמתחזק הודות לאותו סרטון", אמר עו"ד יניב.

ההבדל הוא מהותי. אם מדובר בהחזר הוצאות, לא רק שהחברה הזרה לא משלמת עליו מס, אלא מדובר בהוצאות של החברה המקומית שמקטינות את הרווח לפני

מס, ובכך מקטינות את תשלום המס.

שינויים כאלו, למשל בסיווג התשלום מתמלוגים או שימוש בסוד מסחרי, יכולים להביא את רשות המסים לדרוש מס נוסף מהחברה.

נשיא החברה המרכזית לייצור משקאות קלים רוני קוברובסקי. באוצר סירבו להתייחס לפגישה צילום: בועז אופנהיים

נשיא החברה המרכזית לייצור משקאות קלים רוני קוברובסקי. באוצר סירבו להתייחס לפגישה צילום: בועז אופנהיים

רשויות המס בעולם נאבקות

סוגיית התמלוגים מעלה לא פעם מחלוקת בין רשויות מסים בעולם. זאת משום שלא מדובר רק בחלוקת מס בין שתי מדינות על ההכנסות של חברה הרשומה במדינה אחת מפעילות במדינה אחרת - אלא גם במעורבות גדולה בענייניה העסקיים של החברה.

ככל הידוע, מחלוקות בודדות הגיעו לבתי המשפט, כך שאין הרבה פסיקה בנושא זה.

עם זאת, פסק דין משנת 2008 של בית המשפט המחוזי בירושלים בעניין תמלוגים שבו רשות המסים הפסידה, ממחיש כמה הנושא אינו שחור או לבן. הרשות טענה באותו מקרה כי תמלוגים שמשלמת חברה בשם אידיאל טורס - המנהלת סוכנות נסיעות בישראל - לחברת אידיאל טורס אינק — המנהלת סוכנות נסיעות בארה"ב — גבוהים מדי. כלומר, שהם לא משקפים את התמורה האמיתית שמקבלת החברה הישראלית, שהנה חברה־בת של חברת אידיאל טורס אינק והוחזקה על ידי אביהם של שני בעלי השליטה בה.

רשות המסים טענה כי כנגד הוצאות שסווגו על ידי החברה הישראלית כתמלוגים, החברה לא הציגה "ראיות מוצקות בדבר הצורך בתשלומי התמלוגים ולא הוכיחה את סבירות היקף ההוצאה", שעמדה על כ־9 מיליון שקל בשלוש שנים. עם זאת, ככל שספרי החשבונות של החברה לא נפסלים, נטל ההוכחה מוטל על רשות המסים, וזו לא הצליחה לשכנע את השופטת כי ההוצאה כאן אינה סבירה.

שופטת המחוזי בירושלים מרים מזרחי קבעה אז כי "הדעת נותנת שדי בשימוש בשם החברה האמריקאית כדי ליתן לחברה אותו יתרון עסקי שהיא שילמה בעבורו על ידי התמלוגים".

היא הוסיפה כי "החלטת בעל העסק היא המכרעת, וכל עוד אין חשד שההוצאות לא הוצאו למטרה שלמענה התיימרו להוציאן — אין בידי פקיד השומה להתלונן על ההגזמה או הבזבוז שבהן".

מהחברה המרכזית לייצור משקאות קלים נמסר בתגובה לדברים כי "יש לפנות בנושא זה לחברת קוקה־קולה העולמית".

מקוקה־קולה העולמית ומרשות המסים לא נמסרה תגובה.